Новости рынков

НПФ банковско-пенсионных групп активно вкладываются в активы своих банков

- 02 февраля 2022, 08:29

- |

НПФ, входящие в крупнейшие банковско-пенсионные группы, вложили в ценные бумаги и депозиты родственных банков более 7% суммарного портфеля.

Это позволяет фондировать банки, одновременно сохраняя контроль за счет клиентских средств. Но ЦБ не одобряет вложения НПФ в финансовый сектор.

Однако такие инвестиции создают дополнительную «прослойку» при финансировании пенсионными деньгами реального сектора.

Пенсии по-родственному – Газета Коммерсантъ № 18 (7219) от 02.02.2022 (kommersant.ru)

- комментировать

- Комментарии ( 0 )

Размещение корпоративных облигаций в РФ откладывается до лучших времен

- 02 февраля 2022, 08:26

- |

В январе 2022 года корпоративные заемщики провели на внутреннем рынке размещения на общую сумму 16,1 млрд руб. Это сопоставимо с результатом января 2021 года, но почти в 30 раз меньше показателя предыдущего месяца. На внешнем рынке не было проведено ни одного размещения, тогда как годом ранее три эмитента заняли более чем $3 млрд — данные Cbonds.

Возросшие политические риски в сочетании с ростом инфляции в стране привели к росту волатильности на внутреннем финансовом рынке из-за усилившегося бегства глобальных инвесторов.

Высокую активность проявляют на рынке только банки, но и они в основном размещают структурные облигации.

Оживления как на локальном, так и на международном рынках стоит ждать только после нормализации геополитической ситуации — отмечает Росбанк.

Для локального рынка большое значение будет иметь февральское заседание ЦБ.

Государственный долг США превысил $30 трлн

- 02 февраля 2022, 08:21

- |

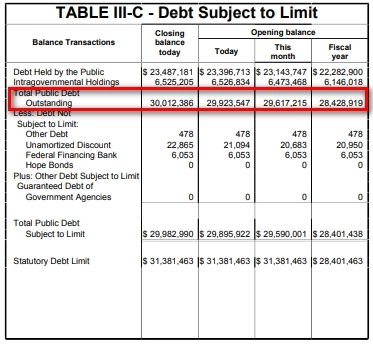

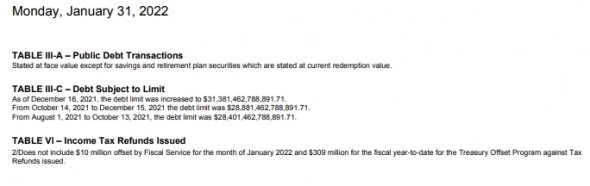

В докладе Минфина США указывается, что «общий государственный долг» оценен в $30,012 трлн.

Потолок госдолга США установлен на уровне $31,4 трлн.

( Читать дальше )

Газпром увеличивает поставки в Европу

- 02 февраля 2022, 08:15

- |

В феврале «Газпром» начал увеличивать поставки газа в Европу через Украину. Так с 1 февраля прокачка через пункты «Суджа» и «Сохрановка» может составить 107,7 млн кубометров в сутки, на 2 февраля «Газпром» забронировал мощности около 103 млн кубометров. На этом фоне мартовский фьючерс на газ на хабе TTF подешевел на 10%, до €76,15 за 1 МВт•ч ($965 за тысячу кубометров).

Транзитные мощности через Украину уже оплачены «Газпромом», поэтому компания использует их в приоритетном порядке, транзит же через Польшу сейчас работает в качестве замыкающего маршрута: «Газпром» бронирует необходимые ему мощности на суточных аукционах в зависимости от потребностей покупателей.

Ситуация с поставками газа в феврале будет зависеть от того, сможет ли Европа получить больше газа из России — Fitch

Vygon Consulting полагает, что в феврале в мире не ожидается значительного увеличения производства СПГ, в то время как цены на газ в Европе, скорее всего, могут оказаться выше азиатских, что обусловит перенаправление некоторых партий сжиженного газа.

Газ сработал в полный контракт – Газета Коммерсантъ № 18 (7219) от 02.02.2022 (kommersant.ru)

Обзор прессы: Газпром, Лента, НПФ, корпоративные облигации — 02/02/22

- 02 февраля 2022, 08:09

- |

Европа наращивает закупки у «Газпрома»

«Газпром» начал февраль с наращивания поставок газа в Европу через украинский маршрут. В первые два дня месяца российская монополия полностью использует контрактные мощности украинской системы, вероятно, в связи с ростом спроса со стороны клиентов. Это может объясняться снижением средней стоимости поставок, поскольку в январе спотовые цены на газ были гораздо ниже, чем в декабре.

https://www.kommersant.ru/doc/5194148

Госдолг США впервые превысил $30 трлн

Государственный долг США превысил $30 трлн, что стало историческим максимумом, свидетельствуют данные американского Минфина. В докладе (.pdf) на сайте ведомства «общий государственный долг» оценен в $30,012 трлн. Потолок госдолга США установлен на уровне $31,4 трлн.

https://www.kommersant.ru/doc/5194239

( Читать дальше )

ОПЕК+ понизил прогноз по объему профицита нефти в 22 г на 100 тыс. б/с, до 1,3 млн б/с

- 01 февраля 2022, 21:47

- |

из доклада технического комитета ОПЕК+

Глобальный рынок нефти в 2022 году будет пребывать в состоянии переизбытка предложения, при этом запасы нефти стран ОЭСР будут оставаться ниже среднего за пять лет (2015-2019 годы) уровня вплоть до конца третьего квартала 2022 года

Три сценария развития рынка в этом году. Согласно базовому варианту, спрос на нефть будет расти на 4,2 млн б/с — до 100,8 млн б/с, оценка осталась неизменной по сравнению с прошлым месяцем. Профицит на рынке составит уже не 1,4 млн б/с, а 1,3 млн б/с.

Согласно этому же сценарию, запас нефти стран ОЭСР будут находиться в состоянии дефицита в 134 и 97 млн баррелей по отношению к среднему за пять лет уровню (2015-2019 годы). Но уже в четвертом квартале 2022 года, как ожидается, запасы развитых стран будут превышать среднюю норму на 20 млн баррелей.

Мировой спрос на нефть превысит уровни, предшествующие наступлению COVID-19, во втором полугодии 2022 года со здоровой тенденцией к восстановлению.

Влияние штамма «омикрон» на рынок нефти может иметь «значительные неопределенности».

Риски для темпов восстановления экономики — политика центробанков, высокая волатильность на товарных рынках, недоинвестирование нефтяной промышленности, высокий уровень госдолга в некоторых странах и высокие геополитические риски.

В ОПЕК+ спрогнозировали превышение «доковидного» уровня спроса на нефть уже в 2022 году (fomag.ru)

Черкизово одновременно является как растущей, так и дивидендной компанией - Универ Капитал

- 01 февраля 2022, 21:21

- |

Поскольку у Черкизово множество дочерних предприятий, отчетность по РСБУ не отражает всей деятельности холдинга, но представляет интерес для расчета возможных дивидендов за 2021 год.

Группа платит дивиденды два раза в год, и ранее уже были выплачены дивиденды в размере 85,27 рублей на акцию, против 48.79 рублей на акцию за 1-е полугодие 2020 года. Чистая прибыль общества по итогам 2021 года составила 16,7 млрд рублей, против 6,9 млрд рублей за 2020 год. Рост по чистой прибыли в 2,4 раза. С учетом допэмиссии акций, объявленной в конце 2020 года, можно предположить, что итоговый дивиденд Черкизово составит около 260 рублей на акцию. Дивиденды выплачиваются одновременно с ростом инвестиционной программы и ростом долга по группе.

На данный момент Черкизово одновременно является как растущей, так и дивидендной компанией, регулярно повышающей дивидендные выплаты. Суммарная дивидендная доходность может превысить 10% к текущей цене акций и может быть не замечена рынком до объявления дивидендов, что создает потенциал к спекулятивной покупке. Высокие прибыли общества связаны с ростом цен на продовольствие, это один из бенефициаров кризиса. Акции эмитента могут быть интересны к покупке.Тузов Артем

ИК «УНИВЕР Капитал»

Возможно приобретение Утконоса несколько улучшит онлайн-продажи Ленты - Открытие Инвестиции

- 01 февраля 2022, 20:57

- |

«Лента» о приобретении онлайн-ретейлера «Утконос» сообщила еще 16 декабря 2021 года. Для оплаты сделки Лента проведет допэмиссию акций на 20 млрд руб. в пользу «Севергрупп» (выступает продавцом Утконоса). Другие акционеры «Ленты» имеют преимущественное право приобретения дополнительных акций. Цена подписки составит 1087 рублей за одну акцию. Соответственно, всеобщее собрание акционеров (ВОСА), на котором будет рассматриваться вопрос об увеличении уставного капитала путем подписки, будет проведено 11 февраля 2022 года. Датой, на которую определяются лица, имеющие право на участие в ВОСА, является 19 января 2022 года.

Напомним, 27 января «Лента» опубликовала операционные результаты за IV квартал и 12 месяцев 2021 года. Выручка ритейлера в IV квартале выросла на 18,6% г/г до 147,3 млрд рублей. Выручка по итогам 2021 года повысилась на 8,6% до 483,6 млрд рублей. Существенный рост финансовых показателей «Ленты» в IV квартале в годовом сопоставлении (как и в III квартале ранее) связан с консолидацией приобретенных розничных сетей «Билла» и «Семья». Эти приобретения в совокупности одномоментно добавили сети более 230 магазинов в середине прошлого года. При этом основной формат «Ленты» — гипермаркеты — в IV квартале увеличили выручку лишь на 9,0% г/г, тогда как по итогам всего 2021 года показатель порос всего на 4,4%. Онлайн-продажи росли куда более динамично, но на них приходилось менее 5% совокупной розничной выручки. Возможно приобретение «Утконоса» несколько улучшит ситуацию.Шульгин Михаил

( Читать дальше )

Россия может увеличить ежегодные поставки газа в Венгрию на 1 млрд м3

- 01 февраля 2022, 20:33

- |

Российский газ необходим для снижения коммунальных затрат. С точки зрения граждан Венгрии очень важно, что мы близко подошли к договоренности увеличить ежегодные поставки газа из России на 1 млрд куб. м— премьер-министр Венгрии Виктор Орбан

Венгрия неизменно подтверждает репутацию надежного партнера в вопросах транзита российского топлива. И мы, естественно, готовы наращивать взаимовыгодное сотрудничество в этой сфере— президент РФ ПутинПоставки российского природного газа в Венгрию осуществляются по долгосрочным контрактам, которые были перезаключены в прошлом году и рассчитаны на период до 2036 года.

Таким образом, венгерские потребители имеют возможность покупать газ по ценам ниже рыночных, спотовых, которые в последнее время существенно выросли в Европе

Путин заявил, что Россия готова к наращиванию сотрудничества с Венгрией в газовой сфере — Политика — ТАСС (tass.ru)

Орбан: Москва и Будапешт близки к увеличению поставок газа из России на 1 млрд куб. м — Экономика и бизнес — ТАСС (tass.ru)

Скромный объем buyback Полюса не повлияет на позиции компании в индексе MSCI Russia - Велес Капитал

- 01 февраля 2022, 20:33

- |

На наш взгляд, объем байбэка кажется достаточно скромным в сравнении с капитализацией free-float и уставным капиталом и не повлияет на позиции компании в индексе MSCI Russia. В то же время мы отмечаем долгосрочный позитив, связанный с наращиванием акционерной отдачи. Мы подтверждаем рекомендацию «Покупать» для бумаг Полюса с целевой ценой 16 296 руб.

Параметры. Байбэк одобрен на общую сумму до 200 млн долл. и в объеме до 1,4% уставного капитала. Бумаги будут приобретаться в течение шести месяцев или до достижения указанных показателей, если действие программы не будет продлено или прекращено раньше по решению компании. Акции, приобретенные в рамках выкупа, будут использоваться для общих корпоративных целей, в том числе для долгосрочных программ мотивации менеджмента.

Влияние. Объявленная программа выкупа составляет 4,2% от рыночной капитализации free-float. На данный момент акции Полюса торгуются на уровне 12 400 руб. за акцию (около 160 долл.). Таким образом, компания сможет выкупить не более 1,25 млн акций, что эквивалентно 0,9% УК. Принимая во внимание скромный размер байбэка, мы полагаем, что событие не окажет значимого влияния на котировки. Также в случае погашения бумаг free-float Полюса по-прежнему останется выше 20%, что не повлечет падение FIF и веса компании в индексе MSCI Russia.Жителев Сергей

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс