метрики

КЛЮЧЕВАЯ СТАВКА СНИЖЕНА! Пассивный доход: метрики рынков за неделю в инфографике

- 21 декабря 2025, 12:35

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Ключ снижен, рубль тоже.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

- комментировать

- 4.3К | ★2

- Комментарии ( 0 )

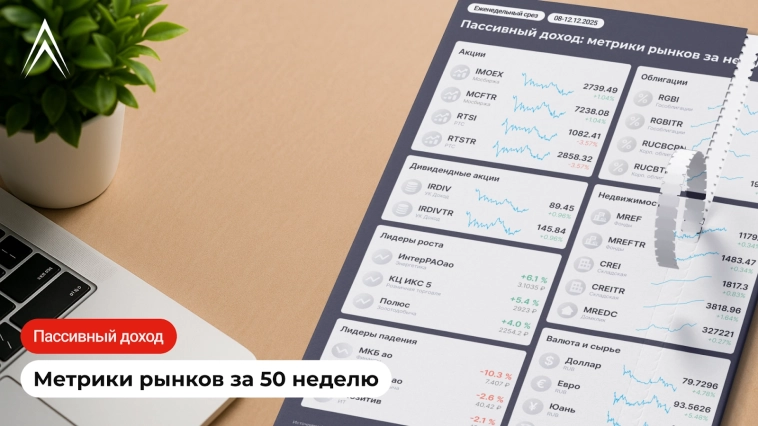

РУБЛЬ СТАЛ ПАДАТЬ!? Пассивный доход: метрики рынков за неделю в инфографике

- 14 декабря 2025, 12:10

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Рынок растет, а рубль нет.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

ИНФЛЯЦИЯ ПОБЕЖДЕНА!? Пассивный доход: метрики рынков за неделю в инфографике

- 07 декабря 2025, 12:28

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Гигантские дивиденды и МИРНЫЙ ПЛАН! Пассивный доход: метрики рынков за неделю в инфографике

- 23 ноября 2025, 10:47

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Теперь РАСТЕМ 🚀

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Опять снижаемся! Пассивный доход: метрики рынков за неделю в инфографике

- 16 ноября 2025, 11:18

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Снова падаем!

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Депрессия на рынке продолжается! Пассивный доход: метрики рынков за неделю в инфографике

- 09 ноября 2025, 17:53

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Депрессуем!

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Не удержали рост, снова НА ДНО. Пассивный доход: метрики рынков за неделю в инфографике

- 02 ноября 2025, 10:15

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Снижаемся!

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

ОБРАТНО НА ДНО! Будапешт отменяется. Пассивный доход: метрики рынков за неделю в инфографике

- 26 октября 2025, 13:27

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Снижаемся!

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

ВСПЛЫТИЕ! Звонок Трампа Путину развернул рынок. Пассивный доход: метрики рынков за неделю в инфографике

- 19 октября 2025, 14:10

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Всплываем!

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Распродажи в акциях и облигациях. Рост недвижи и золота. Пассивный доход: метрики рынков за неделю в инфографике

- 12 октября 2025, 11:47

- |

Привет, инвесторы! Готова новая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Было весело (нет).

👋 Кто на еженедельном посту?

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал