veon

Билайн - прекращает работу в Грузии

- 24 января 2019, 19:18

- |

глава Национальной регулирующей комиссии по коммуникациям Каха Бекаури:

«У третьей на рынке компании „Билайн“ не было частот 4G, и она не могла конкурировать с другими двумя компаниями, но мы предоставили ей частоту, и она смогла развить четвертое поколение связи. Несмотря на это, в Грузии у них был в определенном смысле экспериментальный рынок и, в принципе, „Билайн“ решил покинуть рынок»

Поскольку «Билайн», работающий в Грузии с 2007 года, продает бизнес, оператор в течение последних лет не развивает компанию.

Комментарий компании получить пока не удалось.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={183E06F1-85E7-423A-85D2-67971186B435}

- комментировать

- 531

- Комментарии ( 3 )

Новость о доли в Tele2 нейтральна для акций Ростелекома - Атон

- 24 января 2019, 11:57

- |

Как сообщают Ведомости, Ростелеком уже согласовал сделку об увеличении доли в Tele2 до 100% с акционерами Tele2, а Росимущество уже подготовило соответствующую директиву. Согласно другим источникам, Ростелеком может увеличить свою текущую долю до более чем 50%. В настоящее время Ростелекому принадлежит 45%, остальными акциями владеет Tele2 Russia Holding AV, где у ВТБ — 50%, у Invintel B.V.- 40%, у банка Россия — 10%. В общей сложности актив был оценен в 240 млрд рублей, согласно информагентству. ВТБ приобрел бизнес в 2013 за $2.4 млрд или ок. 75 млрд руб.

Мы считаем новость нейтральной для Ростелекома. Хотя рынок знал о возможности сделки, которая обсуждалась, он может отреагировать на новость с настороженностью. Тем не менее не совсем ясно, включает ли оценка в 240 млрд руб. чистый долг. Если да, то мы полагаем, что стоимость акционерного капитала компании составляет ок. 100-120 млрд руб. Отметим, что в случае, если полная EV составляет ок. 240 млрд руб., текущие мультипликаторы близки к значениям аналогов (EV/EBITDA 2018 Tele2 ок. 5.3х против 4.92х у МТС и 3.04х у Veon).АТОН

Вымпелком - построил высокоскоростную сеть связи для "Ямал СПГ"

- 22 января 2019, 20:22

- |

Объем инвестиций в проект в «Вымпелкоме» не называют.

При этом источник, знакомый с проектом, сообщил, что «Вымпелком» вложил в него около 2-3 миллиардов рублей.

Для реализации проекта «Вымпелком» построил в Ямало-Ненецком автономном округе радиорелейную линию связи протяженностью 420 километров на участке «Ямбург-Сабетта». Сеть построена в условиях вечной мерзлоты и специально спроектирована под регион Крайнего Севера, уточнили в компании.

Ранее связь в этом регионе была организована исключительно при помощи ресурсов спутниковой связи, что не обеспечивает высоких скоростей передачи данных и не позволяет отстраивать на заводе «Ямал СПГ» технологический процесс, отметил представитель «Вымпелкома».

https://emitent.1prime.ru/News/NewsView.aspx?GUID={9115F3E7-060A-47A6-A3C4-B507E3D5DA02}

Стоит удерживать длинные позиции в акциях Мегафона - Открытие Брокер

- 21 декабря 2018, 13:36

- |

Существенное влияние на результаты оказали разовые факторы: переход к МСФО-15 и приведшая к деконсолидации соответствующего актива июньская сделка по продаже пакета в Mail.Ru Group.

Совокупная выручка «МегаФона» прибавила 4,7% год к году до 88,7 млрд руб. Выручка от мобильной связи в России выросла на 4,9% год к году до 70,9 млрд руб. Для сравнения: у МТС в РФ рост составил 1,9% год к году, а у российской дочки VEON – 0,5%.

Количество активных мобильных абонентов «МегаФона» в РФ сократилось на 0,5% год к году до 75,2 млн. Снижение соответствует общеотраслевому тренду по улучшению структуры абонентской базы, который подразумевает снижение «чистого оттока» (исторически операторы в РФ «обновляли» до половины своей абонентской базы за год).

Рентабельность OIBDA «Мегафона» в 3 квартале просела на 1,5 процентного пункта до 37,9% (33,7 млрд руб.), а без учёта новых стандартов отчётности и вовсе составила 37,3%. Несмотря на рост потенциально высокомаржинальной выручки от мобильной связи и широкополосного доступа в интернет (ШПД), бизнес стал генерировать меньше операционного денежного потока.

( Читать дальше )

Существенных изменений в политике Veon не ожидается - Атон

- 20 декабря 2018, 11:58

- |

Как сообщает Интерфакс, VEON решил досрочно переизбрать совет директоров ПАО «Вымпелком» и сменить двух директоров из текущего состава — Марка МакГанна, руководителя по связям с общественностью и госорганами, и Кристофера Шлаффера, главного директора по цифровым технологиям. Вместо них в совет директоров номинированы Эндрю Скотт Кэмп, председатель совета директоров Veon Luxembourg Finance S.A, и Мурат Киркгоз, который является финансовым директором Veon в регионе Евразия. Внеочередное собрание акционеров состоится 18 февраля.

Мы не ожидаем существенных изменений в политике VEON после новых назначений, если они будут приняты. В связи с этим мы считаем новость нейтральной.АТОН

Новость о назначение Урсулы Бернс в Veon гендиректором нейтральна для компании - Атон

- 13 декабря 2018, 12:16

- |

Veon сегодня объявил о назначении г-жи Бернс председателем совета директоров и гендиректором. Ранее г-жа Бернс была председателем совета директоров с июля 2017 и исполняющим обязанности гендиректора, также оставаясь при этом председателем совета директоров, с марта 2018.

Урсула Бернс зарекомендовала себя как эффективный лидер группы. Под ее руководством VEON начал упрощение корпоративной структуры и стал уделять большее внимание развивающимся рынкам. Также группа провела крупную сделку — продажу доли в итальянском СП. Поскольку г-жа Бернс возглавляла группу с марта 2018, мы считаем новость нейтральной.АТОН

Результаты Veon можно считать позитивными - Атон

- 08 ноября 2018, 14:55

- |

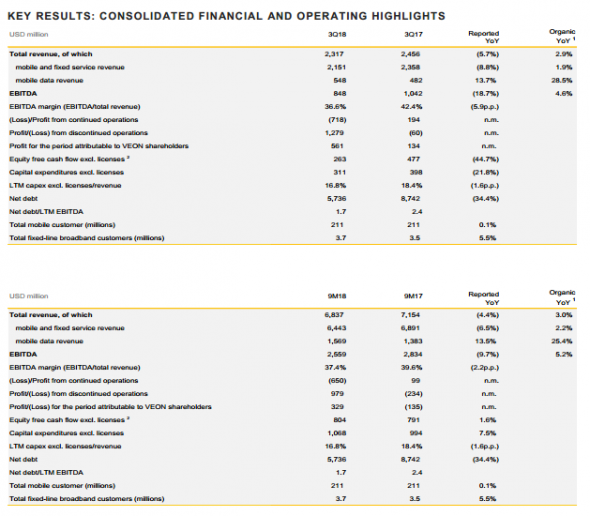

Общая выручка в 3К18 оказалась на 3.3% выше консенсус-прогноза и составила $2.3 млрд (-5.7% г/г). Органический рост выручки, который исключает влияние изменений курсов валют, ликвидируемый бизнес, M &A и выбытия, составил 2.9%. Показатель EBITDA снизился на 18.7% г/г до $848 млн, но оказался в рамках консенсус-прогноза. Органическая EBITDA выросла на 4.6%.

На выручку и EBITDA в основном оказали влияние ослабление валют развивающихся рынков и затраты на интеграцию Евросети. Чистая прибыль, причитающаяся акционерам, достигла $561 млн, отражая чистую прибыль в размере $1.3 млрд от продажи доли в итальянском СП.

Чистая задолженность снизилась с 2.4x годом ранее до 1.7x. В 3К18 все сегменты, за исключением Бангладеш и Алжира, на которых сказалась сложная регуляторная среда и усиление конкуренции, показали положительный рост. Veon пересмотрел свой годовой прогноз по выручке и EBITDA (от «неизменного до органического роста в пределах нескольких процентов» до «чистого органического роста в пределах нескольких процентов» и от «неизменного до органического роста в пределах нескольких процентов» до «органического роста в пределах в пределах нескольких процентов и выше»).

( Читать дальше )

Снижение выручки и EBITDA Veon связано с девальвацией валют в странах присутствия компании - Промсвязьбанк

- 08 ноября 2018, 10:54

- |

Выручка VEON Ltd в III квартале 2018 года сократилась на 5,7% по сравнению с аналогичным периодом 2017 года — до $2,3 млрд, говорится в сообщении компании. При этом показатель EBITDA снизился на 18,7% — до $848 млн. Рентабельность EBITDA VEON в отчетном периоде составила 36,6% против 42,4% годом ранее. В отчетном периоде VEON зафиксировал чистую прибыль в размере $561 млн против $134 млн годом ранее.

Результаты VEON оказались лучше ожиданий рынка. Снижение выручки и EBITDA связано с девальвацией валют в странах присутствия компании. Отметим, что выручка Вымпелкома в рублевом эквиваленте показала рост на 5,8%. Правда, EBITDA также сократилась. Среди основных причин снижения EBITDA являются затраты на интеграцию Евросети.Промсвязьбанк

VEON - выручка по МСФО в III квартале снизилась на 5,7%, до $2,317 млрд

- 08 ноября 2018, 09:49

- |

Приходящаяся на акционеров чистая прибыль в третьем квартале 2018 года составила 561 миллион долларов, что в 4,2 раза больше показателя за аналогичный период годом ранее. Показатель EBITDA в отчетном периоде составил 848 миллионов долларов, что на 18,7% меньше аналогичного показателя в прошлом году.

https://veon.com/Global/Files/Reports/3Q18/Q3%202018-Full%20announcement.pdf

Ростелеком не сможет радикально изменить объём дивидендов из-за расходов на закон Яровой - Открытие Брокер

- 01 ноября 2018, 18:53

- |

Операционная прибыль выросла на 19% до 10,9 млрд руб., OIBDA увеличилась на 9% до 27,3 млрд руб. (маржа OIBDA прибавила 1,4 процентного пункта год к году до 34,4%). Чистая прибыль выросла на 46% до 5,7 млрд руб. Ключевой причиной улучшения маржи операционной прибыли стал контроль над расходами на персонал. В свою очередь, на чистую прибыль также оказало влияние сокращение расходов на обслуживание долга. Долг компании (в отношении к 12 мес. OIBDA составляет 2,0) полностью номинирован в рублях и стоимость его обслуживания кумулятивно падает по мере рефинансирования (вслед за снижением ставки ЦБ РФ). Помимо этого, в отличие от прошлого года компания не несёт формальных убытков от ассоциированных компаний на фоне выхода Tele2 на чистую прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал