value invetment

Value Investment. Дивидендные акции в нашем Watch листе. Пример Valuation Project австралийской BHP Group (BHP)

- 30 января 2022, 20:21

- |

На наших ресурсах Hold Investors можно найти уже более 60-ти готовых интересных проектов по инвестированию в акции публичных компаний на фондовых площадках. Заходите на наши ресурсы www.facebook.com/groups/HoldInvestors, www.patreon.com/HoldInvestors, там много полезного и интересного.

_____________________________________________________________________________________________________________

19 января свой пресс-релиз по результатам полугодия, закончившегося 31 декабря 2021г., представил австралийский горно-добывающий концерн, BHP Group (BHP). У компании продолжился рост объема добычи железной руды на 1% г/г. Железная руда, по-прежнему является для BHP самым рентабельным сегментом продукции, а по объемам добычи вторым, после меди. Средняя цена реализации железной руды в декабре составила $113,54 за тонну, что выше на 9% цены в декабре 2020г. Руководство сообщило, что полностью закрыло подразделение занимающееся добычей нефти и газа. Текущая дивидендная доходность BHP составляет 6,9%. На выплату дивидендов акционерам BHP направляет 75% от своего free cash flow.

( Читать дальше )

- комментировать

- 181

- Комментарии ( 0 )

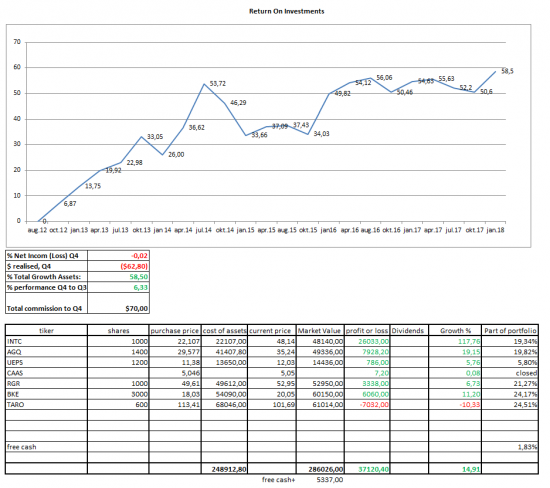

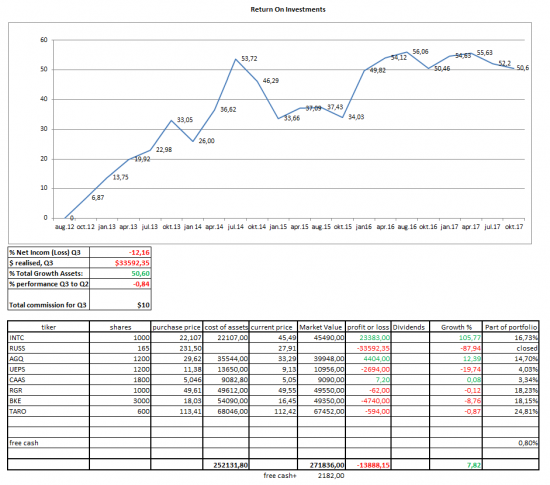

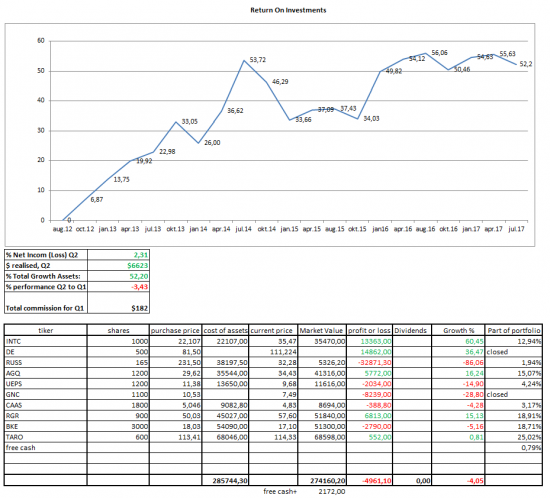

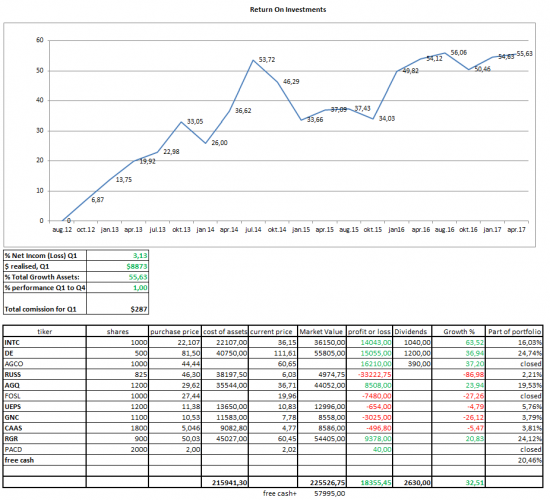

Portfolio statement Q1-2018 Портфель акций, первый квартал 2018г.

- 03 мая 2018, 23:29

- |

Q1-2018

Динамика изменений инвестиционного портфеля за первый квартал 2018г. и в целом за 23 квартала.

Комментарии к отчету

Анализ состояния рынка

Первый квартал этого года показал одну из лучших динамику доходности наших портфельных активов за последние 23 квартала с момента старта наших инвестиций. От части на сильный performance повлияла преимущественно оборонительная стратегия отбора кандидатов в портфель. За последние три месяца (февраль-апрель 2018г.) индекс широкого рынка акций (S&P500) значительно снизился, достигая в моменте просадки -11,8% от своих исторических значений 26 января, DowJones и Nasdaq также продемонстрировали понижательную динамику, потеряв в моменте 12,3% и 14,3% соответственно. К закрытию рынков 30 апреля уровень цены DIA (ETF на DowJones) на 2,4% ниже, SPY (ETF на S&P500) на 0,9% ниже значений этих индексов на начало текущего года. Только высокотехнологичный сектор выглядит чуть стабильней, удерживая небольшой рост 3,3% к цене закрытия 29 декабря 2017г. Две волны распродаж на американском фондовом последовали с момента заметного роста доходности гос. облигаций США (U.S. 10 Year Treasury Note yield к 25 апреля подскочили до локальных многолетних максимумов 3,028% годовых), и что еще более встревожило любителей высокорисковых активов, так это значительное повышение доходности по более краткосрочным гос. облигациям, например U.S. 5 Year Treasury Note yield до 2,838% в тот же день, что сигнализирует о перетоке капиталов в более консервативные и безопасные вложения, такие как государственные облигации займа с доходностью ниже средней дивидендной по фондовому рынку. Особенно это становиться заметно, когда так называемый спред доходности между облигациями с краткосрочным сроком погашения (2-х- 5-ти летние) и долгосрочными бумагами (10-ти -30-ти летние) сужается и в перспективе, например доходность 5-ти летних вполне может догнать и даже превысить доходность 10-ти летних. К счастью пока этого не наблюдаем, но как знать и как скоро?

( Читать дальше )

Portfolio statement 4Q & 10-K 2017 Портфель акций, четвертый квартал и весь 2017г.

- 02 февраля 2018, 12:28

- |

Фундаментальный анализ инвестиционной привлекательности пяти автопроизводителей. Часть 1

- 04 августа 2016, 18:55

- |

Фундаментальный анализ инвестиционной привлекательности пяти автопроизводителей, акции которых торгуются на американском фондовом рынке.

ЧАСТЬ 1

В анализ попали два гиганта американского автопрома: General Motors Company, Ford Motor Co., депозитарные расписки ADR на двух представителей японского автопрома: Honda Motor Co., Toyota Motor Corporation, а такжеFiat Chrysler Automobiles N.V., которого по праву можно считать интернациональной корпорацией, владеющей европейским гигантом Fiat и американским Chrysler, в то время как сама корпорация относится к британской юрисдикции.

Немного статистики общемировых продаж в 2015г.

По оценке «LMC Automotive», глобальный авторынок в 2015г. увеличился на 2% – до 89,101 миллионов легковых и легких коммерческих авто. Статистика продаж свидетельствует о том, что безусловным мировым лидером в данной сфере является Китай, крупнейший автомобильный рынок вырос в 2015г на 3%. На его долю пришлась почти четверть всех сделок по покупке новых авто – 21,146 млн. штук. В Соединенных Штатах, занимающих вторую позицию, в прошлом году было продано 17,471 млн. авто, на 5,7% больше предыдущего года, став абсолютным рекордом продаж за последние 15 лет! В Японии (на третьем месте)было продано – 4,216 миллиона автомобилей в 2015 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал