SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe

Обзор на предстоящую неделю от 30.11.14

- 01 декабря 2014, 01:38

- |

По ФА…

На предстоящей неделе:

1. Заседание ЕЦБ

Драги не раз заявлял, что ЕЦБ готов принять дополнительные меры в случае пересмотра вниз долгосрочных инфляционных ожиданий.

На заседании ЕЦБ 4 декабря ЕЦБ представит новые прогнозы.

Согласно полученным данным Еврозоны прогнозы ЕЦБ будут пересмотрены вниз.

Главный вопрос, который волнует спекулянтов: запустит ли ЕЦБ новые программы на предстоящем заседании.

Факторы, влияющие на результат заседания ЕЦБ:

— Экономика стран Еврозоны

Инфляция стран Еврозоны в ноябре 0,3% по сравнению с 0,4% в октябре.

По сентябрьским прогнозам ЕЦБ инфляция в 2014г. в Еврозоне должна составить 0,6%гг, что явно выше текущей инфляции, т.е. ЕЦБ пересмотрит свои прогнозы по инфляции вниз на 2014 год.

К пересмотру прогнозов на 2014 год можно относиться по-разному, виноваты и цены на энергоносители и геополитика, новые программы ЕЦБ и падение курса евро не оказали полного эффекта на инфляцию.

( Читать дальше )

На предстоящей неделе:

1. Заседание ЕЦБ

Драги не раз заявлял, что ЕЦБ готов принять дополнительные меры в случае пересмотра вниз долгосрочных инфляционных ожиданий.

На заседании ЕЦБ 4 декабря ЕЦБ представит новые прогнозы.

Согласно полученным данным Еврозоны прогнозы ЕЦБ будут пересмотрены вниз.

Главный вопрос, который волнует спекулянтов: запустит ли ЕЦБ новые программы на предстоящем заседании.

Факторы, влияющие на результат заседания ЕЦБ:

— Экономика стран Еврозоны

Инфляция стран Еврозоны в ноябре 0,3% по сравнению с 0,4% в октябре.

По сентябрьским прогнозам ЕЦБ инфляция в 2014г. в Еврозоне должна составить 0,6%гг, что явно выше текущей инфляции, т.е. ЕЦБ пересмотрит свои прогнозы по инфляции вниз на 2014 год.

К пересмотру прогнозов на 2014 год можно относиться по-разному, виноваты и цены на энергоносители и геополитика, новые программы ЕЦБ и падение курса евро не оказали полного эффекта на инфляцию.

( Читать дальше )

- комментировать

- 56 | ★2

- Комментарии ( 13 )

Немного про американскую экономику

- 26 ноября 2014, 18:54

- |

Сегодня любоптный день. Очень много экономической статистики вышло в США, и вся хуже прогнозов.

Доллар на этом фоне под давлением 2й день. Фондовому рынку хоть бы хны, потому что от экономики он уже никак не зависит:)) Достаточно посмотреть на доходность трежерис — в сентябре дох. была 2,6% на хае, сиплый был 2000. Сейчас доходность 2,25%, сиплый 2070.

США в этом плане не ислючение. Немейкий DAX сегодня в 1% от рекордного максиума был… Прошлый максимум был в июне. Причем если взять индексы делового климата IFO и доверия инвесторов ZEW, все они ухудишились за этот период.

Объяснять надо почему так происходит?:)

BBC о том, повысят ли в США процентные ставки в марте

- 26 ноября 2014, 09:19

- |

Экономика США росла в третьем квартале 2014 года заметно быстрее, чем было заявлено ранее, как показали данные официальной статистики. В годовом выражении с июля по сентябрь экономика США выросла на 3.9%, что заметно выше первоначальных данных о росте на 3.5%. Подъем экономики в третьем квартале, последовавший за сильным вторым кварталом, означает, что в США наблюдается сильнейший за десятилетие экономический рост на протяжении двух кварталов подряд. Потребительские расходы были основным драйвером этого роста. По последним данным они выросли на 2.2%, что больше предыдущего прогноза, который был на уровне 1.8%. Потребительские расходы достигли 70% ВВП США.

Статистические данные предполагают, что экономика США оставила позади экономически слабое начало года. «Вопрос о том, ускоряется ли экономика или рост будет иметь место в будущем уже не актуален. Мы можем с определенностью заявить, что экономика уже растет», — сказал Дэн Гринхаус (Dan Greenhaus), старший стратег BTIG. Вместе с тем, по последним исследованиям, цены на недвижимость в США выросли в сентябре более, чем ожидалось. Индекс S&P/Case Shiller вырос на 4.9% год к году. Индекс, отражающий цены на частные дома в 20 городах США, показал, что цены выросли на 0.3% месяц к месяцу с учетом сезонности. «Состояние экономики лучше, чем в прошлом году, и рынок недвижимости демонстрирует небольшое улучшение», — заявил Дэвид Блитцер (David Blitzer), председатель комитета по индексам S&P Dow Jones Indices.

( Читать дальше )

Статистические данные предполагают, что экономика США оставила позади экономически слабое начало года. «Вопрос о том, ускоряется ли экономика или рост будет иметь место в будущем уже не актуален. Мы можем с определенностью заявить, что экономика уже растет», — сказал Дэн Гринхаус (Dan Greenhaus), старший стратег BTIG. Вместе с тем, по последним исследованиям, цены на недвижимость в США выросли в сентябре более, чем ожидалось. Индекс S&P/Case Shiller вырос на 4.9% год к году. Индекс, отражающий цены на частные дома в 20 городах США, показал, что цены выросли на 0.3% месяц к месяцу с учетом сезонности. «Состояние экономики лучше, чем в прошлом году, и рынок недвижимости демонстрирует небольшое улучшение», — заявил Дэвид Блитцер (David Blitzer), председатель комитета по индексам S&P Dow Jones Indices.

( Читать дальше )

Обзор на предстоящую неделю от 23.11.14

- 24 ноября 2014, 03:02

- |

По ФА…

На уходящей неделе:

1. Протокол ФРС

Относительно сопроводиловки по итогам заседания 29 октября — протокол ФРС голубиный:

— Несколько абзацев протокола посвящено инфляции.

ФРС выразило больше опасений по перспективам инфляции.

Члены ФРС ожидают падение краткосрочной инфляции, связывают это с падением цен на энергоносители.

«Большинство» ожидает, что после краткосрочного падения инфляция продолжит рост к целям ФРС 2%, но «некоторые» выражают сомнения.

«Многие» участники отметили, что ФРС должно очень внимательно наблюдать за признаками возможного смещения вниз долгосрочных инфляционных ожиданий, некоторые участники отметили, что появление таких признаков будет очень тревожным знаком.

— По рынку труда члены ФРС удовлетворены своей работой и ждут восстановления максимальной занятости (5,2%-5,5%).

( Читать дальше )

На уходящей неделе:

1. Протокол ФРС

Относительно сопроводиловки по итогам заседания 29 октября — протокол ФРС голубиный:

— Несколько абзацев протокола посвящено инфляции.

ФРС выразило больше опасений по перспективам инфляции.

Члены ФРС ожидают падение краткосрочной инфляции, связывают это с падением цен на энергоносители.

«Большинство» ожидает, что после краткосрочного падения инфляция продолжит рост к целям ФРС 2%, но «некоторые» выражают сомнения.

«Многие» участники отметили, что ФРС должно очень внимательно наблюдать за признаками возможного смещения вниз долгосрочных инфляционных ожиданий, некоторые участники отметили, что появление таких признаков будет очень тревожным знаком.

— По рынку труда члены ФРС удовлетворены своей работой и ждут восстановления максимальной занятости (5,2%-5,5%).

( Читать дальше )

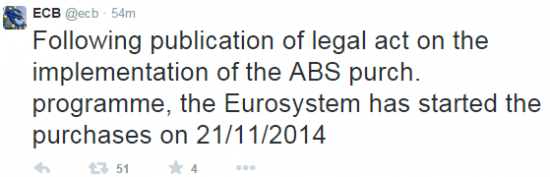

Вот так ЕЦБ начало QE

- 21 ноября 2014, 17:05

- |

Маленьким постиком в твиттере европейский центральный банк запустил двухлетнее QE на сумму 1 триллион евро

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

ЦБ Китая неожиданно понизил ставки а Драги сказал, что ЕЦБ готов на QE.

- 21 ноября 2014, 16:20

- |

Центральный банк Китая понизил процентные ставки. Ставка по годовым займам понижена на 0,4 п.п. по депозитам 0,25 п.п. Народный банк Китая: Необходимости в агрессивном стимулировании нет, продолжим «благоразумную политику». Банк Китая готов использовать денежно-кредитные инструменты для увеличения ликвидности. Китайский ЦБ идет на смягчение впервые с июня 2012 года.

( Читать дальше )

Влияние Джанет Йеллен на долгосрочные процентные ставки вызывает сомнение

- 19 ноября 2014, 22:14

- |

Бывший председатель Федеральной резервной системы США (ФРС) Алан Гринспен не смог контролировать долгосрочные процентные ставки десять лет назад. Инвесторы в облигации считают, что и нынешний глава Центрального банка Джанет Йеллен не в лучшей позиции, пишет Bloomberg.

Когда Гринспен увеличил однодневный процент прибыли в период с 2004 по 2006 года, долгосрочные процентные ставки не поднялись, срывая его попытки ужесточить кредиты и ограничить эксцессы, которые способствовали вспышке самого тяжелого финансового кризиса за последние 80 лет.

«Мы хотели контролировать ставки по федеральным фондам, но попали в беду, потому что долгосрочные процентные ставки не реагировали на более высокие процентные ставки краткосрочных процентов, как это обычно бывает», — прокомментировал Гринспен в интервью на прошлой неделе. В 2005 году, он назвал это «загадкой».

( Читать дальше )

Обзор на предстоящую неделю от 16.11.14

- 17 ноября 2014, 01:28

- |

По ФА…

На уходящей неделе:

— Еврозона и США

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

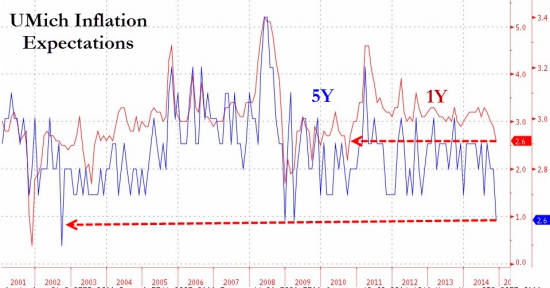

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

( Читать дальше )

На уходящей неделе:

— Еврозона и США

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал