micex

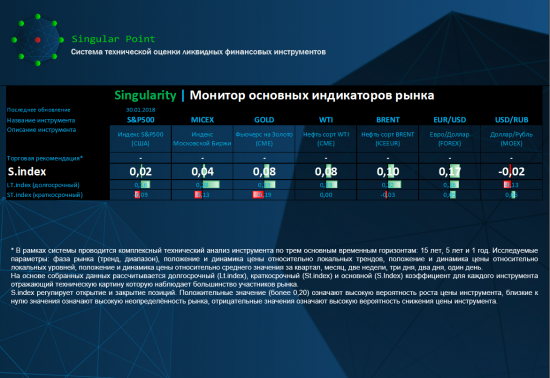

Singularity | Монитор основных индикаторов рынка

- 07 февраля 2018, 20:17

- |

- комментировать

- 34

- Комментарии ( 1 )

Еженедельный обзор от RK ADVISORS

- 03 февраля 2018, 23:50

- |

На неделе, завершившейся 2 февраля, в центре внимания глобальных игроков были данные из США. Главным событием недели стало заседание ФРС. ЦБ не стал делать сюрприз для рынков, оставив ставки на прежнем уровне в 1,50%. Тем не менее, в своих комментариях регулятор дал четкие сигналы для рынков о том, что стоит ожидать более быстрого повышения ставок в будущем. Объяснял он это тем, что экономика продолжает набирать обороты, а также тем, что финансовые рынки перегреты и есть необходимость в их охлаждении. Вышедшие в пятницу позитивные данные по рынку труда в США, подтвердили эти сигналы.

Реакция рынков на заявление ФРС была однозначной – резко пошли вверх доходности по государственным облигациям США, по итогам недели доходность 10 летних бондов достигла самого высокого уровня с 2014 года – 2,85%, в начале года доходность составляла 2,41%. Валютные рынки отреагировали ростом Доллара против большинства мировых валют. Самая сильная реакция была на рынке акций. Индекс Доу Джонс по итогам недели потерял более 4%. Что стало самым сильным недельным снижением за последние 10 лет! Товарные рынки повторили динамику, нефть марки Брент по итогам недели потеряла чуть менее 3%. Золото потеряло 1,5%.

Скачать полное исследование —drive.google.com/open?id=1G96KIJ_LHuLsdixaOjmfqMc1dDSQYcRU

Все исследования в группе VK — vk.com/rkadvisors

или

в Telegram канале t.me/rkadvisors

Карта фондового рынка РФ

- 16 января 2018, 17:41

- |

Если день закроем негативно и завтра продолжим снижение, то вероятность более глубокой коррекции рынка будет очень высокой

Не питаю иллюзий.

- 28 декабря 2017, 15:27

- |

Не жду наивно, что в нашем российском быту – компании делаются публичными для того, чтобы осчастливить новых акционеров.

А жду того, что мажоритарии в лучшем случае хотят разделить риски (так как сами не шибко уверены в своем предприятии), либо в худшем – просто банально впарить не стоящее запрашиваемых денег.

Поэтому я вложен только в первые истории, где ещё предоставляю кредит доверия менеджменту.

Как только кредит обнуляется – из бумаг надо выскакивать, и чем скорее – тем лучше.

Более готов верить в непубличные компании, которые не продаются … не продаются … потому что … А зачем продавать несущее золотые яйца!

Другими словами, публичный фондовый рынок – это источник ликвидности, а также место для мелких мало-рисковых спекуляций, т.к. в высокие риски пусть входят те, кто не ценит имеющиеся деньги.

Но самое интересное – это непубличные компании, в которые можно зайти, только будучи хорошей ищейкой с чувствительным нюхом, а найдя, из ищейки превращаться в «Шерлока Холмса», чтобы не очаровываться найденным. «Семь раз отмерь – один раз отрежь».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал