ipo coupa

IPO Trivago

- 08 декабря 2016, 09:11

- |

Эмитент: Trivago NV*

Тикер: TRVG

Биржа: NASDAQ

Андеррайтеры: JPMorgan Chase, Goldman Sachs и Morgan Stanley

Объем размещения: $427 млн

Капитализация на IPO: $3,6 млрд

Диапазон: $13-15

Оценка по DCF: $4,3 млрд

Оценка по аналогам: $4,9 млрд

Потенциал: 25%

Дата размещения: 15 декабря

Дата торгов: 16 декабря

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Private Market: Classpass.

- 06 декабря 2016, 12:22

- |

Private Market.

Каждые $100, вложенные в Facebook в 2004 году, могли бы принести почти $3 млн в момент IPO в 2012 году. Сегодня эта цифра превысила бы $6 млн.

ClassPass

Основатели: Паял Кадакиа, Мэри Биггинс, Санджив Сангхави.

Получено инвестиций: $84 миллиона.

Приблизительный доход за 2016 год: $180 миллионов.

Ключевые инвесторы: Google Ventures, General Catalyst Partners, Thrive Capital

( Читать дальше )

Private Market.Stripe.

- 05 декабря 2016, 14:30

- |

Каждые $100, вложенные в Facebook в 2004 году, могли бы принести почти $3 млн в момент IPO в 2012 году. Сегодня эта цифра превысила бы $6 млн.

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

STRIPE

Основатели: Джон Коллисон, Патрик Коллисон

Получено инвестиций: $440 млн.

Приблизительный доход за 2016 год: информация закрыта

Ключевые инвесторы: Y Combinator, Sequoia Capital, General Catalyst Partners, Founders Fund, Thrive Capital, CapitalG

( Читать дальше )

Private Market:

- 30 ноября 2016, 15:09

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Procore Technologies

Основатель: Тоои Куртеманше.

Получено инвестиций: $129 миллионов.

Приблизительный доход за 2016 год: $55 миллионов.

Ключевые инвесторы: Bessemer Venture Partners, Iconiq Capital

( Читать дальше )

Private Market: Collective Health.

- 23 ноября 2016, 13:11

- |

Каждые $100, вложенные в Facebook в 2004 году, могли бы принести почти $3 млн в момент IPO в 2012 году. Сегодня эта цифра превысила бы $6 млн.

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Основатели: Али Диаб и Раджай Батниджи.

Получено инвестиций: $150 миллионов.

Приблизительный доход за 2016 год: $15 миллионов.

Выдающиеся инвесторы: Founders Fund, Google Ventures

( Читать дальше )

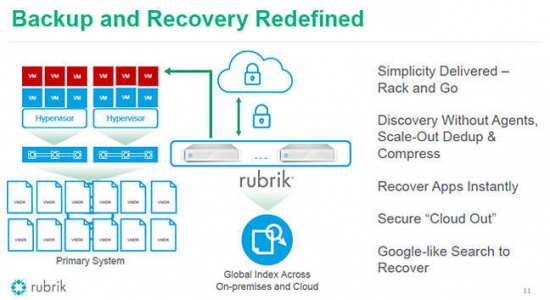

Private Market: Rubrik.

- 22 ноября 2016, 12:28

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Получено инвестиций: $112 миллионов.

Приблизительный доход за 2016 год: $50 миллионов.

Ключевые инвесторы: Greylock Partners, Lightspeed Venture Partners

( Читать дальше )

Private Market:Owlet Baby Care

- 21 ноября 2016, 20:08

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Owlet Baby Care

Основатели: Курт Воркмэн, Джоржан Монро, Зак Бомста, Джейкоб Колвин.

Получено инвестиций: $15 миллионов.

Приблизительный доход за 2016 год: $20 миллионов.

Ключевые инвесторы: Azimuth Ventures, Eclipse, ff Venture Capital, Eniac Ventures.

( Читать дальше )

Private Market.Rubicon Global.

- 18 ноября 2016, 16:42

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Rubicon Global

Основатель: Нейт Моррис.

Получено инвестиций: $96 миллионов.

Приблизительный доход за 2016 год: более $300 миллионов.

Ключевые инвесторы: Goldman Sachs, Wellington Management

( Читать дальше )

Private Market. Sisense.

- 17 ноября 2016, 16:06

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Sisense

Основатели: Эльдад Фаркаш, Авиад Харелл, Гай Бойянгу, Ади Азариа.

Получено инвестиций: $94 миллиона.

Приблизительный доход за 2016 год: $50 миллионов.

Ключевые инвесторы: Bessemer Venture Partners, DFJ Growth

( Читать дальше )

Private Market. Snapchat goes to public.

- 16 ноября 2016, 12:53

- |

Руководство Snapchat подало документы на IPO

Компания Snap Inс., владеющая сервисом коротких сообщений Snapchat, подала документы на IPO, пишет Bloomberg. Компания планирует провести IPO размером до $4 млрд при оценке Snapchat в $25-40 млрд. Snap Inс. Подавала документы конфиденциально, что по мнению издания, может быть связано с небольшой (менее $1 млрд) выручкой компании. Организаторами первичного размещения акций могут стать Morgan Stanley и Goldman Sachs станут основными организаторами первичного размещения. Также в процессе примут участие JPMorgan, Deutsche Bank, Allen & Co., Barclays и Credit Suisse.

Snapchat

Основатели:

Эван Шпигель

Боб Мерфи

Фрэнк Браун

CEO: Эван Шпигель

Последний инвестиционный раунд: 6 Мая 2016 года

Сумма инвестиций: $1.8 B

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал