etf

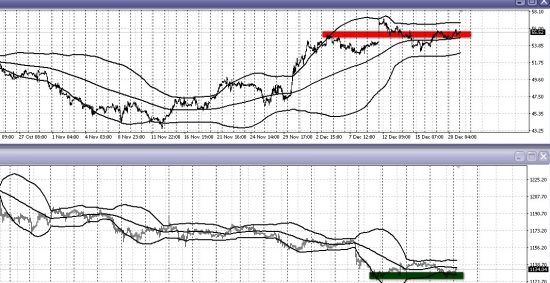

Золото. Черное и желтое. В котировках поселилась неопределенность Нового года.

- 21 декабря 2016, 08:11

- |

Золото – актив обладающий спросом на периоды неопределенности, праздники относим к таковым? На чем строится спрос на рисковые активы? На надеждах, но реальность близящихся праздников несет риски потери ликвидности, что чревато для «рынков-переростков» всякими неожиданностями.

Позицию лонг буду держать до упора, на селдующей неделе приму решение, буду л «преходить» с ней в Новый год.

Нефть выросла на популизме, экстремум обозначился после решения стран, не входящих в ОПЕК, снизить добычу. Страны, это решение, ни к чему не обязывает, например, у нас вообще не знают как снижать добычу))).

По нефти буду держать шорт. Все договоренности в цене, текущий ценник до Нового года переписать будет сложно.

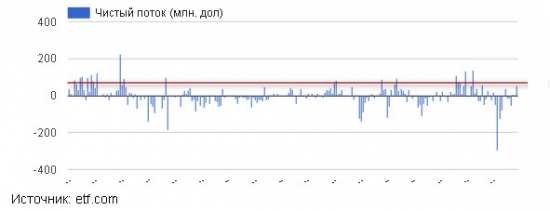

Что думают инвесторы по поводу нефти? Смотрите на потоки EFT:

Вопрос дня – «Как «загасить» риски длинных праздников»? Сидеть на заборе, хеджировать консервативными инструментами или отменить все стопы и жить надеждой?

- комментировать

- 10 | ★3

- Комментарии ( 34 )

Отбор акций NYSE, OTCBB и фьючерсов 20 декабря

- 20 декабря 2016, 16:41

- |

На вторник 20 декабря без особых новостей в мире, кроме выборщиков в США, которые проголосовали за мистера Трампа.

Продолжаем наблюдать за шиппинговыми компаниями, а также ситуацией на фьючерсах. В частности, продолжение падения золота и роста спая.

После недавнего сплита (1 к 10), вышла новость якобы о покупке XGTI другой коммуникационной компани Vislink Com. Продолжение на шорт.

Акция показывает признаки жизни. На данный момент, можно ожидать быстрого роста в моменте на выходахъ шортистах, в котором на крутом пике можно зашортать данную акцию, либо купить если будет сквиз с мин риском.

( Читать дальше )

Отбор акций NYSE, OTCBB и фьючерсов 19 декабря

- 19 декабря 2016, 16:14

- |

Ожидаем продолжение падения греческих логистических компаний.

Ожидаем продолжение падения греческих логистических компаний.

( Читать дальше )

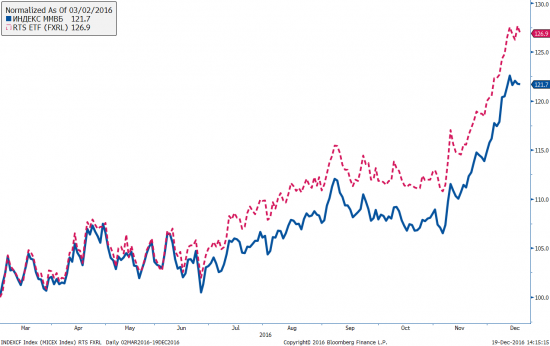

Как отслеживать российский рынок

- 19 декабря 2016, 14:20

- |

Как-то был приглашен спикером на мероприятие Открытия по золоту, рассказывал про FXGD, пытался разбудить аудиторию.

В кулуарах мне несколько раз задали вопрос про FXRL (ETF на РТС) — когда, мол, сделаете фонд на ММВБ? Но фишка-то в том, что и РТС, и ММВБ — это по сути один и тот же индекс, отличающийся только валютой расчета! Таким образом, рублевая цена FXRL отслеживает индекс ММВБ, в то время как долларовая величина СЧА/акция отслеживает индекс РТС.

Поэтому и нет нужды добавлять еще один фонд на российский рынок помимо FinEx Russian RTS Equity UCITS ETF .

На графике индекс ММВБ немного отстает, поскольку фонд учитывает полученные дивиденды.

ETF-ки хорошо коррелирующие с нефтью

- 18 декабря 2016, 20:33

- |

XOP

This ETF offers exposure to the exploration and production sub-sector of the domestic energy market, making it a potentially useful tool for those looking to target stocks of companies responsible for discovering and accessing new deposits of oil and gas.

OIH

This ETF is designed to track the largest 25 U.S.-listed oil service companies. Looking under the hood, OIH focuses on large cap firms with a fair amount of giant and mid cap representation as well.

Активов под управлением — около 2 и 1 млрд $ соответственно, т. е. это достаточно крупные и ликвидные бумаги. Расхождения с ценой Brent конечно есть, но в целом корреляция достаточная для стратегических инвестиций, от эффекта контанго не страдает.

Если вы знаете другие подходящие нефтяные ETF — делитесь.

Полезные советы биржевым игрокам. Совет 4.

- 18 декабря 2016, 19:15

- |

Облиги — это всего-навсего инструмент для паркования лишних денег .

Как и вклады и различные ETF с соответсвующей базой .

Не думаю, что для играющего на волатильных рынках, при парковке будет критичным разброс доходностей в пределах +\- 2% .

Гораздо бОльшую роль при выборе играет удобство парковочного инструмента .

И ETF тут вне конкуренции.

Данные по притокам на российский фондовый рынок

- 16 декабря 2016, 16:54

- |

EPFR в последние недели начал мутить со статистикой. Вот, что по этому поводу пишет РБК:

Данные об инвестициях глобальных фондов в Россию неожиданно стали информацией ограниченного доступа. Рост привлекательности российских активов для иностранных инвесторов не стыкуется с ограничениями санкционного режима.

Перебои в публикации количественных данных об объемах инвестиций в российский рынок через глобальные инвестиционные фонды в составе статистики, еженедельно раскрываемой организацией EPFR Global, начались во второй половине октября.

Но наc не проведёшь. Хе-хе-:)) По сути, основной приток идёт через самый крупный фонд RSX. Так вот, если построить 10-дневную среднюю ежедневных потоков в этот ETF, то мы увидим интересную картину. ЗА последние 6 лет, всего 4 раза нерезы так агрессивно вкладывались в Россию: на пике бычьего рынка в 2011, ловили дно в мае 2013 (после чего Сипи просел на 7.5% а РТС ещё на 12.5%), всё-таки поймали дно после Крымского гэпа и очень неудачно покупали в 2014-:)) (после чего рынок просел ещё на 40%)

( Читать дальше )

Отбор акций NYSE, OTCBB и фьючерсов 16 декабря

- 16 декабря 2016, 15:20

- |

На пятницу акции из логистического сектора DRYS, ESEA и другие. Из США данные по домам.

На шорт, правда в моментах любят сквизать шортил. Но основная идея. Ежели наберут шортил, то можно лонгануть от консолидации.

( Читать дальше )

Где можно посмотреть приток/отток средств фондов?

- 16 декабря 2016, 12:41

- |

Отбор акций NYSE, OTCBB и фьючерсов 15 декабря

- 15 декабря 2016, 16:16

- |

На сегодня заявки по безработице, ИПЦ и индекс деловой активности.

Несколько ситуаций на четверг.

Биотехнологическая компания, получила апрув от FDA. Новость хорошая, но есть потенциал на слив.

Акция в игре последние 3-4 дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал