Блог им. vkcoda982

Влияние контанго на нефтегазовые ETF (OIL, USO, UNG)

- 26 сентября 2016, 16:05

- |

The BEST EVER Article on Nat Gas ETF (UNG) and Oil (USO)

Букофф много, поэтому приведу главную выдержку из статьи и её перевод:

Contango is a word traders use to describe a specific market condition, when contracts for future delivery of a commodity are more expensive than near-term contracts for the same stuff. It is common in commodity markets, though as Wolf and other investors learned, it can spell doom for commodity ETFs.

When the futures contracts that commodity funds own are about to expire, fund managers have to sell them and buy new ones; otherwise they would have to take delivery of billions of dollars’ worth of raw materials. When they buy the more expensive contracts — more expensive thanks to contango — they lose money for their investors. Contango eats a fund’s seed corn, chewing away its value.

Вольный перевод:

Итак, по контанго подразумевается рыночная ситуация, когда фьючерсные контракты на определенный товар с более дальним сроком исполнения стоят дороже, чем фьючерсы на поставку того же количества этого же товара на ближайшую дату. Когда подобное происходит прибыльность ETF, в основе которого лежат фьючерсные контракты, снижается.

Дело в том, когда для исполнения ближайшего контракта подходит к концу, менеджеры фонда продают его, и покупают новый контракт. Таким образом, контанго съедает часть стоимости ETF.

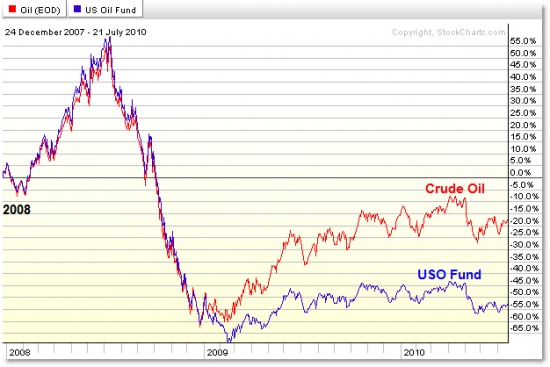

Внизу приведены два графика, дающие сравнение цены акций USO и UNG с ценой их базовых активов.

На графике видно, что USO добросовестно отображал динамику цены на сырую нефть почти весь 2008 г. Однако потом покупка новых фьючерсных контрактов, происходившая в конце каждого месяца, негативно отразилась на его цене.

С 2008 г. и по настоящее время цена сырой нефти потеряла порядка 20%, при этом стоимость USO снизилась на 55%.

В случае с UNG ситуация оказалась еще хуже.

Как и USO, ETF на природный газ примерно отображал стоимость базового актива вплоть до середины 2009 г. В сентябре того же года расхождения стали очень существенными – динамика цены фонда стала здорово расходиться с динамикой цены природного газа.

Такие фонды подвержены контанго, и долгосрочные инвестиции в них связаны c риском. Однако осуществление краткосрочных сделок вполне приемлемо.

Я нашел один сравнительно новый ETF — BNO, который лучше коррелирует с Brent Crude Oil, но имеет низкую капитализацию и ликвидность, поэтому подходит только для среднесрочных и небольших по объёму спекуляций.

Остаётся непонятным только, почему расхождение началось после финансового кризиса 2008, а ранее это явление отсутствовало.

теги блога 🗝Багатенький Буратина

- 100

- AAPL

- Alibaba

- Altera

- AMD

- Apple

- AT&T

- Boeing

- Brent

- broadcom ltd

- charts

- COVID-19

- ETF

- ethereum

- ib

- Intel

- interactive brokers

- IPO

- IT

- jd.com

- LMT

- market data

- NASDAQ

- NIKOLA

- Nikola Corporation

- nvda

- NYSE

- oled

- QCOM

- Qualcomm

- RSX

- s&p

- S&P500

- Samsung

- tesla

- TUR

- virgin america

- Virgin Galactic

- WMT

- XLNX

- zen

- азия

- акции

- бандеровцы

- биткоин

- выборы

- выдержка

- гривна

- дивиденды

- доллар

- загнивающий запад

- игра на бирже

- Илон Маск

- инвестирование

- инвестиции

- ипотечный кризис

- китай

- клоун

- книги о трейдинге

- комиссии биржи

- Конец нефтяной эры

- коронавирус

- кризис

- криптовалюта

- крымнаш

- кукл

- легкие деньги

- майнинг

- майнинг криптовалют

- марс

- маск

- Минские переговоры по Украине

- миша

- монитор

- НамКрыш

- Нефть

- опрос

- отчет 2 кв

- оффтоп

- пандемия

- план

- плечо

- политота

- Поросёнок пётр

- прогноз по акциям

- Путин

- рубль

- санкции

- сложный процент

- спайк

- термоядерный синтез

- торговая стратегия

- трамп

- трейдинг

- украина

- фьючерсы

- эфир

- эфириум

- юань

- Яндекс

В ряде работ доказано, что рост фонда и его WTI позиций увеличивает контанго. При сильном падении нефти фонд стремительно растет. За последние 12 лет такое было 3 раза.

Простите, интерес к фонду академический или прикладной?