eps

Точка коррекции приближается?

- 09 февраля 2020, 11:26

- |

Еще немного занимательной аналитики с ZeroHedge. На американском фондовом рынке усиливается расхождение между поведением ключевых индексов и входящими в их состав акциями. Так, высокотехнологичный Nasdaq обновляет новые максимумы — и в это же время сокращается число индивидуальных акций, повторяющих его поведение (так называемый индикатор New Highs — New Lows):

(Несмотря на продолжающийся рост индекса NASDAQ количество акций, обновляющих свои 52-недельные максимумы (верхний график), заметно снизилось.)

Аналогичная ситуация и с количеством акций, находящихся выше своих 50-дневных скользящих средних:

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 4 )

Только по рынку. EPS, золото, глобальный долг, индекс доллара.

- 24 июня 2019, 09:18

- |

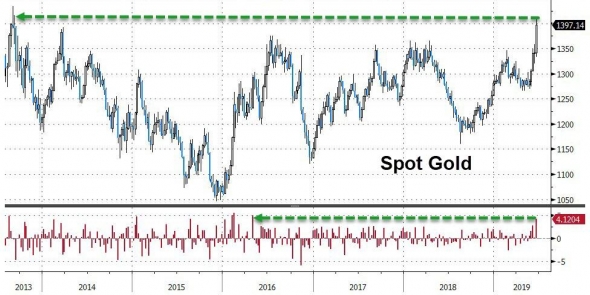

Рост золота 5 недель подряд, пробило отметку $1400 переписав максимумы с сентября 2013 года.

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

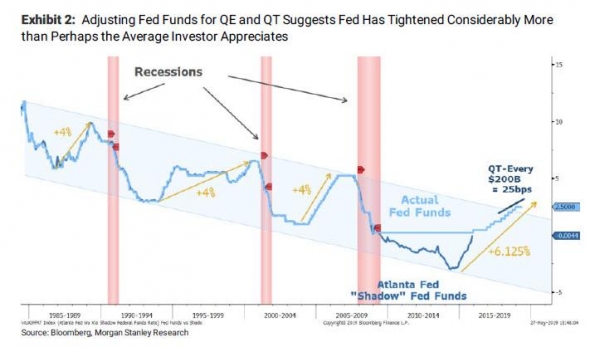

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Есть ли плохая сторона Buyback?

- 02 мая 2019, 11:15

- |

Путь к мастерству долог, а жизнь коротка. Поэтому инвесторы склонны глотать поверхностные данные и не углубляться в детали.

( Читать дальше )

Как рассчитывается среднегодовой рост прибыли на акцию за 5 лет на примере Apple?

- 24 марта 2019, 08:14

- |

Можете подсказать, как подсчитываются EPS квартальный? Например, Lam Research по чистой прибыли (net income) в 2-ом квартале 2018 имеет отрицательный показатель -9М. А EPS 3.46. Как это считается?

- 01 октября 2018, 11:50

- |

- ответить

- 216 |

- Ответы ( 8 )

В I кв. 2018г. аналитики увеличили оценку прибыли для компаний в S&P500 за квартал

- 04 апреля 2018, 11:30

- |

Рекордное увеличение S&P500 EPS для Q1 и CY 2018

В течение первого квартала аналитики увеличили оценку прибыли для компаний в S&P500 за квартал. В течение этого периода оценочная стоимость EPS за первый квартал (которая представляет собой совокупность средних оценок EPS для всех компаний в индексе) увеличилась на 5,4% (до 36,24 долл. США с 34,37 долл. США). Насколько значительным является 5,4% -ное увеличение оценки снизу вверх по EPS за квартал? Как это увеличение сравнивается с недавними кварталами?

Сравнение оценок EPS с последними кварталами

В среднем оценка снизу вверх по EPS обычно уменьшается в течение квартала. В течение последних пяти лет (20 кварталов) оценка снизу вверх по акциям снизилась в среднем на 3,9% в течение квартала. В течение последних 10 лет (40 кварталов) оценка снизу вверх по акциям за квартал составила в среднем 5,5%. В течение последних 15 лет (60 кварталов) оценка снизу вверх по акциям снизилась в среднем на 4,1% в течение квартала.

( Читать дальше )

Среднесрочные идеи для NYSE

- 09 сентября 2017, 18:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал