dxy

Про рынок 25,04

- 25 апреля 2022, 08:47

- |

Всех с прошедшей Пасхой! Всех благ!!!

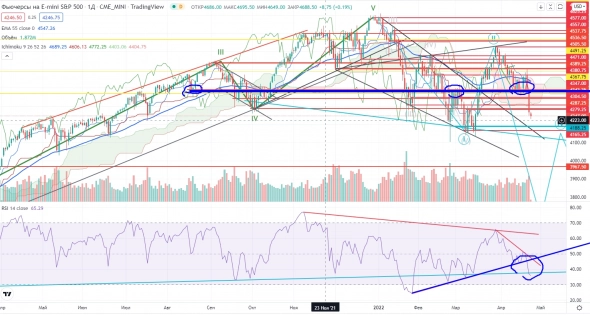

В мире запахло жареным. Фьючерс на S&P на днях пробил зону поддержки 4380-4390 и RSI пробил тренд…Недельный же фьючерс на S&P очень похоже входит в 3-ю глобальную волну падения, и при проходе реперного уровня 7192 может случиться долгожданный обвал…

( Читать дальше )

- комментировать

- 519

- Комментарии ( 0 )

Рубль: обрел баланс или будут еще падения?

- 25 апреля 2022, 04:10

- |

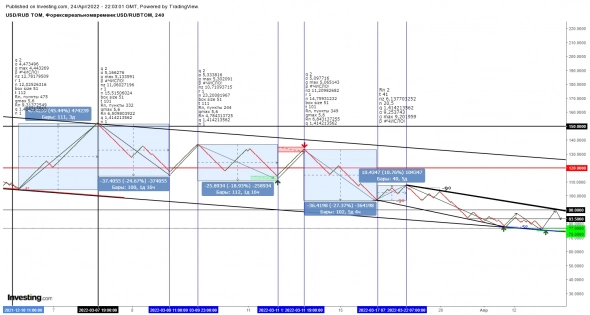

В статье «Рубль: падение на 90 под контролем ЦБ», опубликованной на SMART-LAB 18 апреля, мы говорили о стадии консолидации рубля в диапазоне 75-90, перед очередным падением деревянного. Прогноз в ходе реализации. Консолидация проходит в предполагаемом диапазоне 75-90 рублей. В нашем Телеграм канале мы предупреждали о небольшом изменении структуры движения цены рубля, поэтому наши подписчики были в курсе, где локально развернется рубль, будьте и вы всегда в КУРСЕ-присоединяйтесь-Usd_Rub_Forecast

Прогноз на предстоящую неделю 25.04.22-29.04.22

В ближайшее время ожидаем продолжение ослабления рубля к значениям 90, затем небольшое укрепление в сторону 80 р. На текущей недели с высокой вероятностью мы увидим курс в районе 85. В торговле стоит учесть, что боковой рынок продлится недели две-три, а начиная от уровня 83.50 будет выступать сопротивлением. Также стоит отметить, что экспортеры получили больше пространства для маневров на тонком валютном рынке. Поэтому их продажи теперь будут оказывать более сильное влияние на курс рубля, то есть возможны более сильные провалы в цене.

( Читать дальше )

markets report 21/4/22

- 21 апреля 2022, 09:04

- |

Всем четверг!

Реально давненько такого не было, но вчера торги на Уолл Стрит закончились вообще в разные стороны. DOW чутка подрос почти на 1%, тогда как SnP закрылся в 0, а NASDAQ снизился чуть меньше чем 1,5%. Технологический индекс вчера просел, даже на фоне сильно отступившей доходности казначейский 10ти леток, которая полностью отыграла предыдущий рост. Снижающаяся доходность вместе с индексом доллара, который вчера тоже сильно просел, отыграв последние 2 дня роста, вселяют заряд позитива на рынках, однако технологическим акциям вчера это не сильно помогло и виной тому NFLX.

Стриминговый гигант отчитался о снижение подписчиков впервые с 2011 года (речь о потери 200k против общего числа 221.64млн), да еще и добавил к этому фиговые прогнозы на этот квартал. У нас на радио тоже подписчики иногда снижаются, но мы же не делаем из-за этого трагедии, а вот на Уолл Стрит такие данные всех расстроили в крайней степени. Потому что для стримингового сервиса количество подписчиков, как объемы нефти для нефтянки или продажи айфонов для Apple. Акции NFLX мощнецки ушатали вчера на -35%, и практически все аналитики наперегонки побежали понижать свои таргеты. Вместе с Нетфликсом рынок решил наказать и другие медиа стримеров так как у них могут быть аналогичные проблемы с аудиторией, и за компанию закатали DIS -5.5% ROKU -6% WBD -6%. Так же упали акции домоседов типа ZOOM -6%, а PTON -11%.

( Читать дальше )

Про рынок 18,04

- 18 апреля 2022, 08:52

- |

По поводу санкций говорить не хочу, РФ обложили по полной, затронуты почти (если не все) сферы экономических ограничений. Про Америку и Европу тоже не хочу говорить, т.к. наш рынок не обращает (пока) внимание на внешние факторы, поэтому остановлюсь чисто на нашем рынке.

Индекс ММВБ на недельном графике рисует явно не «бычью» формацию. Ажиотаж длился неделю после открытия, но чисто технически просто необходимо проторговать область шипа 1681-2367…

Индекс ММВБ на днях формально выполнена программа минимум по волнам (24-25 февраля не в счет). На лицо пока дивергенция, а в сочетании с «двойным дном» может создастся впечатление, что можно покупать. Но это не так…

Для роста отсюда нужен драйвер. Либо хоть какой-то прогресс в военных действиях, либо хотя бы намеки на снятие санкций… Но ни того, ни другого пока на горизонте не предвидеться!

Ожидание выхода на рынок ЦБ со своим баблом (фонды)-слабая надежда. Нужно сначала разрешить шорты, разрешить выход нерезов, и вот тогда, после обновления лоу ЦБ может и начнет входить в рынок, а пока наш рынок обречен падать дальше, хотя бы «под собственным весом». А впереди рецессия в Штатах и Европе…Подумайте об этом!

( Читать дальше )

Рубль: падение на 90 под контролем ЦБ

- 18 апреля 2022, 04:11

- |

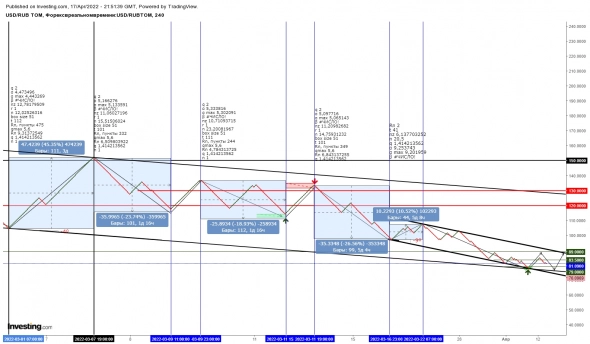

В статье «Рубль: Спасибо ЦБ за отличную возможность», опубликованной на SMART-LAB 11 апреля, мы говорили о завершении коррекции и прогнозировали начало консолидации перед новым ослаблением соотечественника. Прогноз в ходе реализации. Коррекция завершена, о чем свидетельствует постепенное ослабление деревянного уже вторую неделю к ряду, а консолидация проходит в предполагаемом диапазоне 75-90 рублей. В нашем Телеграм канале, мы постоянно показываем актуально-ожидаемую структуры движения цены рубля, поэтому присоединяйтесь и будете всегда в КУРСЕ-Usd_Rub_Forecast

Прогноз на предстоящую неделю 18.04.22-22.04.22

Мы сохраняем прогноз и полагаем, что идет фаза консолидации рынка в диапазоне 75-90 рублей перед новым ослаблением деревянного. В ближайшее время ожидаем продолжение ослабления рубля к значениям 90, затем вновь укрепление к 75. В торговле стоит учесть, что в начале недели с высокой вероятностью возможен откат к уровню в 80 рублей, а уже после намечается продолжение ослабления курса. При появлении плохих новостей в моменте можем видеть отметки 90-95 за доллар, почему цб дает курсу упасть? Может, всем пытается угодить, ведь экспортером скоро налоги платить. Фаза консолидации может продолжаться достаточно долго, завершиться внезапно, а ослабление курса неизбежно, поэтому присоединяйтесь к Телеграмм каналу

( Читать дальше )

markets report 15/3/22

- 15 апреля 2022, 08:52

- |

Всем пятница!

Доходность американских казначейских 10ти леток, которая по-прежнему является безрисковой инвестиционной ставкой на нашей планете, посчитала, что достаточно 2х дней отдыха, взяла вчера и снова пошла вверх. Выросла она достаточно резко, перекрыв 2 дня снижения. Индекс доллара тоже достаточно резко развернулся и снова пошел сильно выше 100. Американские акции на все это отреагировали снижением, тем более в преддверии больших выходных участники торгов решили сократить позиции.

Четверка банков MS, GS, C, WFC, отчиталась хоть и более менее, но закрылась разно направлено. Аналитики напоминают, что ожидания от этого сезона отчетностей крайне скромные, поэтому любые положительные или смелые прогнозы по росту прибыли, а не ее падению, будут восприниматься рынком позитивно. TWTR чутка подрос на постмаркете, и возможно продолжит движение вверх, так как МАск сделал предложение выкупить мессенджер полностью. В Основную же сессию акция показывала бОльший рост, но слетела вместе с технологическим NASDAQом к закрытию торгов.

( Читать дальше )

markets report 14/4/22

- 14 апреля 2022, 07:56

- |

Всем четверг!

PPI вчера был опубликован еще хуже, чем для CPI. «неожиданный» рекорд. «А мы примерно такой ужас и ожидали» сказали на американском рынке, и все акции вчера прилично подросли, естесссссно парадом позитива руководили техи. Продолжает отступать доходность американских трежерей, что сильно радует инвесторов. Один Аналитик даже заявил типа «комон гайз, доходность реально сильно перегрелась за последнее время». Индекс доллара тоже чувствует, что перестарался и опустился ниже 100. Да и кривая доходностей казначейских бондов приобрела нормальный наклон по всей длине, на Уолл стрит выдохнули перед длинными выходными. Теперь уже все переварили, что ФРС будет поднимать ставку сразу на 0,5%, а раз это уже данность то можно и подрасти.

JPM открыл сезон банковских отчетностей на УОлл Стрит, и его результаты оказались хуже ожиданий, акции просели на 3%. BLK отчитался хорошо, но акции закрылись практически в нуле. Другие банки типа MS, GS, C и WFC в преддверии сегодняшней отчетности торговались очень сдержано. Стратеги из BoA отметили, что ожидания по прибыли у инвесторов сейчас самые низкие со времен Короновируса, банкротства Lehman в 2008 и пузыря dotcom’ов.

( Читать дальше )

Про рынок 12,04

- 12 апреля 2022, 08:54

- |

Боррель в ходе визита в Киев впервые в истории Евросоюза пожелал, чтобы конфликт был разрешен военным, а не дипломатическим путем. Такими темпами боюсь мы не только завязнем в спецоперации, может случиться хуже. Украину могут в экстренном порядке принять в Евросоюз и даже в НАТО, и РФ могут столкнуться с реальными проблемами. Не факт, что военные действия перейдут на нашу территорию, но вероятность терактов в наших городах заметно повышается. Уже несколько городов РФ вводят «желтый уровень» опасности, и как поведет наш рынок пока непонятно.

В Китае крупнейшая вспышка COVID-19 за 2 года — число зараженных достигло 26 087 за день, и нефть падает на скачке пандемии, но «наш» фьючерс до сих пор оторван от спота, и как следствие я лично не могу ей торговать…

Вчера был относительно спокойный день в плане внешних новостей, но сегодня их уже будет предостаточно. Сегодня ежемесячный доклад ОПЕК — 15:00мск. Посмотрим, что там скажут.

( Читать дальше )

markets report 6/4/22

- 06 апреля 2022, 09:02

- |

Всем Середина недели!

На Уолл стрит день вчера не задался. Комментарий одного из глав ФРС сильно напугал рынок, ибо он ожидает сильного повышения процентной ставки и быстрого сокращение баланса. Если ситуация с инфляцией нормализуется, то ближе к концу года ФРС может быть перейдет к более нейтральной позиции. В подтверждении такого заявления доходность казначейских 10ток резко выросла сразу на 20 б.п. на новый максимум последних лет в 2,62%. Индекс доллара тоже продолжил движение вверх обновлять хаи, и похоже скоро будет тестировать планку в 100 долларов.

Весь этот кошмаринг вообще не зашел на Уолл Стрит и индексы просели, больше всего напугался технологический NASDAQ, потерявший вчера более 2%. В этом секторе TWTR продолжил рост, так как компания на волне эйфории предложила Маску место в совете директоров. И еще отдельная радость случилась у компании SAVE, она выросла аж на 22% потому что их собирается купить JBLU. Притом что как это часто бывает на рынке саму Jet Blue при этом ушатали на 7%.

( Читать дальше )

Процесс слома системы нефтедоллар (ресурсные финансовые потоки) и евродоллар (мировые межбанковские операции) развивает свою спираль.

- 01 апреля 2022, 12:37

- |

Приоритет движения: вверх, пока не будет сломлен зеленый угол [перелом вероятности]

Вероятность: 80%

Недавно вышла статистика от SWIFT: доля доллара в мировых расчетах в феврале сократилась до 38,85%.

При этом хотелось бы отметить, что дедоларизация и утрата доллара статуса мировой резервной валюты не означает, что это это приведёт к мгновенной его смерти.

Доллар будет иметь значение в своём блоке влияние, но уже не на всей мировой арене.

Чем это чревато для Американской экономики и что они делают в этой агонии? Последние 20 лет США активно экспортировала свою инфляцию по всему миру. В новых реалиях это будет становиться делать всё сложнее, через какое-то время — невозможно.

ФРС и другие структуры, принимающие фундаментальные решения в США (и Британии, соответственно), прекрасно это понимают, и поэтому на «похоронах» Европейского союза как экономической системы, проявляют своё стервятническое кредо и грабят «старушку Европу».

Перейдем к технике. Предыдущий сценарий (https://t.me/GTrading/2619) себя отрабатывает, но цена всё еще не протестировала красный угол. На текущий момент, мы наблюдаем боковое движение, отсюда видим много «рванных» движений по всему валютному рынку. Я ожидаю фактического теста красного угла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал