SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

X5 RETAIL GROUP

Аналитики подтверждают позитивную позицию по акциям Х5 Retail Group

- 10 апреля 2017, 12:42

- |

X5 Retail Group представила долгосрочные прогнозы

По данным Интерфакса, компания прогнозирует, что долгосрочная рентабельность EBITDA составит 7,5-7,8%, что соответствует уровню 2016 года (7,7%). Доходы, полученные за счет дополнительного роста рентабельности, компания готова инвестировать в цены. Компания рассчитывает открывать до 2000 магазинов в год и не планирует крупных сделок M &A. Годовые капзатраты составят 80 млрд руб. до 2020, но компания прогнозирует положительный свободный денежный поток с 4К18. С этого периода компания может начать выплачивать дивиденды, а долгосрочное соотношение чистый долг /EBITDA должно составить около 1,0x.

По данным Интерфакса, компания прогнозирует, что долгосрочная рентабельность EBITDA составит 7,5-7,8%, что соответствует уровню 2016 года (7,7%). Доходы, полученные за счет дополнительного роста рентабельности, компания готова инвестировать в цены. Компания рассчитывает открывать до 2000 магазинов в год и не планирует крупных сделок M &A. Годовые капзатраты составят 80 млрд руб. до 2020, но компания прогнозирует положительный свободный денежный поток с 4К18. С этого периода компания может начать выплачивать дивиденды, а долгосрочное соотношение чистый долг /EBITDA должно составить около 1,0x.

Прогноз в целом совпадает с нашими ожиданиями и ожиданиями рынка, и поэтому должен быть нейтрально воспринят инвесторами. Мы подтверждаем нашу позитивную позицию по акциям компании.АТОН

- комментировать

- Комментарии ( 0 )

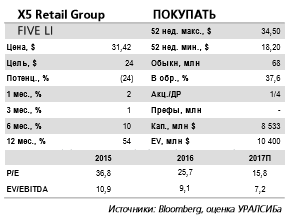

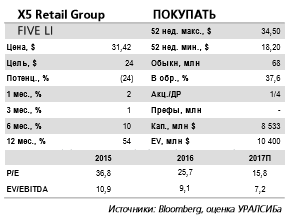

Акции X5 по мультипликатору P/E и EV/EBITDA торгуются с дисконтом к Магниту около 14%

- 03 апреля 2017, 20:19

- |

Недельный обзор от 03.04.2017 г

Чистая прибыль X5 Retail Group по итогам 2016 г. по МСФО выросла на 57,3% — до 22,3 млрд руб. В 4 кв. 2016 г. чистая прибыль Х5 выросла на 15,6% — до 2,42 млрд руб. Выручка X5 в прошлом году увеличилась на 27,8г/г- до 1,034 трлн руб. Скорректированный показатель EBITDA увеличился на 33,8%, а маржа по EBITDA составила 7,7% (+35 б.п.). Показатель чистый долг/EBITDA снизился до уровня 1.81х по состоянию на 31 декабря 2016 г., что является самым низким показателем за всю историю компании.

Чистая прибыль X5 Retail Group по итогам 2016 г. по МСФО выросла на 57,3% — до 22,3 млрд руб. В 4 кв. 2016 г. чистая прибыль Х5 выросла на 15,6% — до 2,42 млрд руб. Выручка X5 в прошлом году увеличилась на 27,8г/г- до 1,034 трлн руб. Скорректированный показатель EBITDA увеличился на 33,8%, а маржа по EBITDA составила 7,7% (+35 б.п.). Показатель чистый долг/EBITDA снизился до уровня 1.81х по состоянию на 31 декабря 2016 г., что является самым низким показателем за всю историю компании.

Акции X5 по мультипликатору P/E и EV/EBITDA торгуются с дисконтом к Магниту около 14%. Считаем, что дисконт будет сокращаться. Подтверждаем рекомендацию ПОКУПАТЬ акции X5 Retail Group и повышаем целевую цену до $37.КИТФинанс Брокер

Результаты подтверждают позитивный взгляд на X5 Retail Group

- 28 марта 2017, 13:09

- |

Хорошие результаты за 4 кв. 2016 г. по МСФО

EBITDA выше прогнозов. Вчера X5 Retail Group опубликовала сильные финансовые результаты за 4 кв. 2016 г. по МСФО, подтвердившие, что компания оказалась способна сохранить хорошую рентабельность на уровне EBITDA даже при тех очень высоких темпах роста выручки, которые были продемонстрированы в прошлом году. Так, выручка выросла на 28% (здесь и далее год к году) до 294 млрд руб. (4,7 млрд долл.), а EBITDA на 48% до 19,9 млрд руб. (316 млн долл.), что больше наших и консенсусных ожиданий на 1,6% и 3,3% соответственно. Рентабельность по EBITDA при этом повысилась на 1,0 п.п. до 6,8% против ожидавшихся нами 6,7% и 6,5%, прогнозировавшихся рынком. С учетом корректировки на расходы по программе мотивации EBITDA увеличилась на 32% до 23,0 млрд руб. (365 млн долл.), что приблизительно соответствует нашей оценке.

Долговая нагрузка снизилась до исторического минимума. Валовая прибыль X5 Retail Group в 4 кв. выросла на 26,6% до 71,4 млрд руб. (1,1 млрд долл.) при валовой рентабельности на уровне 24,3%, на 0,2 п.п. ниже, чем за аналогичный период прошлого года. Чистый долг на конец года составил 138 млрд руб. (2,2 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 мес. на отметке 1,8 (по сравнению с 2,2 в конце 3 кв. 2016 г.), самом низком в истории компании. Менеджмент подтвердил долгосрочную цель увеличить долю на российском рынке продовольственного ритейла до 15% к 2020 г. с 8% в 2016 г. Также в ходе телефонной конференции вчера руководство компании подтвердило, что, по имеющимся данным, динамика продаж в 1 кв. 2017 г. оставалась сильной (рост консолидированной выручки на 26% и выручки сети Пятерочка на 29%).

( Читать дальше )

EBITDA выше прогнозов. Вчера X5 Retail Group опубликовала сильные финансовые результаты за 4 кв. 2016 г. по МСФО, подтвердившие, что компания оказалась способна сохранить хорошую рентабельность на уровне EBITDA даже при тех очень высоких темпах роста выручки, которые были продемонстрированы в прошлом году. Так, выручка выросла на 28% (здесь и далее год к году) до 294 млрд руб. (4,7 млрд долл.), а EBITDA на 48% до 19,9 млрд руб. (316 млн долл.), что больше наших и консенсусных ожиданий на 1,6% и 3,3% соответственно. Рентабельность по EBITDA при этом повысилась на 1,0 п.п. до 6,8% против ожидавшихся нами 6,7% и 6,5%, прогнозировавшихся рынком. С учетом корректировки на расходы по программе мотивации EBITDA увеличилась на 32% до 23,0 млрд руб. (365 млн долл.), что приблизительно соответствует нашей оценке.

Долговая нагрузка снизилась до исторического минимума. Валовая прибыль X5 Retail Group в 4 кв. выросла на 26,6% до 71,4 млрд руб. (1,1 млрд долл.) при валовой рентабельности на уровне 24,3%, на 0,2 п.п. ниже, чем за аналогичный период прошлого года. Чистый долг на конец года составил 138 млрд руб. (2,2 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 мес. на отметке 1,8 (по сравнению с 2,2 в конце 3 кв. 2016 г.), самом низком в истории компании. Менеджмент подтвердил долгосрочную цель увеличить долю на российском рынке продовольственного ритейла до 15% к 2020 г. с 8% в 2016 г. Также в ходе телефонной конференции вчера руководство компании подтвердило, что, по имеющимся данным, динамика продаж в 1 кв. 2017 г. оставалась сильной (рост консолидированной выручки на 26% и выручки сети Пятерочка на 29%).

( Читать дальше )

Х5 Retail Group - сильные показатели за 4 кв. 2016 г. и сильная динамика продолжается в 2017 году

- 28 марта 2017, 11:37

- |

Х5 в IV квартале увеличила чистую прибыль на 15,6%, до 2,4 млрд руб., EBITDA margin — до 6,8%

Х5 Retail Group в IV квартале 2016 года увеличила чистую прибыль по МСФО на 15,6%, до 2,417 млрд рублей. EBITDA выросла на 48%, до 19,906 млрд рублей, говорится в сообщении ритейлера. Рентабельность EBITDA повысилась до 6,8% с 5,8% годом ранее. Скорректированная EBITDA выросла на 31,7%, до 23,015 млрд рублей. Рентабельность скорректированной EBITDA составила 7,8% по сравнению с 7,6% в IV квартале 2015 года. Валовая прибыль Х5 в IV квартале увеличилась на 26,6%, до 71,433 млрд рублей, валовая маржа составила 24,3% против 24,5% годом ранее. Выручка ритейлера выросла на 27,8%, до 294,176 млрд рублей.

Х5 Retail Group в IV квартале 2016 года увеличила чистую прибыль по МСФО на 15,6%, до 2,417 млрд рублей. EBITDA выросла на 48%, до 19,906 млрд рублей, говорится в сообщении ритейлера. Рентабельность EBITDA повысилась до 6,8% с 5,8% годом ранее. Скорректированная EBITDA выросла на 31,7%, до 23,015 млрд рублей. Рентабельность скорректированной EBITDA составила 7,8% по сравнению с 7,6% в IV квартале 2015 года. Валовая прибыль Х5 в IV квартале увеличилась на 26,6%, до 71,433 млрд рублей, валовая маржа составила 24,3% против 24,5% годом ранее. Выручка ритейлера выросла на 27,8%, до 294,176 млрд рублей.

Х5 продемонстрировала сильные показатели в 4 кв. 2016 года, которые превзошли ожидания аналитиков. В целом, ритейлер сейчас один из самых динамично растущих в сегменте топ-7. Более или менее сопоставимый рост выручки демонстрирует лишь Лента (в 2016 году +21%). Отметим, что на фоне хорошей динамики продаж Х5 показывает рост маржи, правда в 4 кв. 2016 года ее значение было минимальным по сравнению с 1-3 кв. Вчера компания озвучила также показатели по росту выручки по итогам января-февраля 2017 года, зафиксировав рост продаж на 26% (сопоставимых продаж на 7%), т.е. сильная динамика продолжается и в 2017 году. Для сравнения, оборот розничной торговли за этот период в реальном выражении сократился на 2,5% (в номинальном рост на 2,2%).Промсвязьбанк

Телеконференция и предварительные операционные результаты X5 Retail Group, за 1К17, объявленные менеджментом, произвели оптимистичное впечатление.

- 28 марта 2017, 10:29

- |

X5 RETAIL GROUP ОПУБЛИКОВАЛА ОЖИДАЕМО ХОРОШИЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

Выручка в 4К16 увеличилась на 27,8% до 294 млрд руб.; скорректированный показатель EBITDA вырос на 31,7% до 23 млрд руб. (на 2,2% выше консенсус-прогноза Интерфакс: 22,5 млрд руб.), рентабельность EBITDA составила 7,8% (7,6% за 4К15). Показатель EBITDA вырос на 48% до 19,9 млрд руб. (на 3% выше консенсус-прогноза: 19,3 млрд руб.). Чистая прибыль составила 2,4 млрд руб. (против 2,0 млрд руб. за 4К15 и консенсус-прогноза в 4,6 млрд руб.). Операционный денежный поток в 2016 году вырос более чем в два раза до 75 млрд руб. и практически покрыл капзатраты, которые составили 78 млрд руб. Соотношение чистый долг/EBITDA составило 1,8x (против 2,4x за 2015). Во время телеконференции менеджмент сообщил, что продажи компании увеличились на 26% с начала года, а LFL-продажи прибавили 7%, что представляется очень сильным результатом.

Выручка в 4К16 увеличилась на 27,8% до 294 млрд руб.; скорректированный показатель EBITDA вырос на 31,7% до 23 млрд руб. (на 2,2% выше консенсус-прогноза Интерфакс: 22,5 млрд руб.), рентабельность EBITDA составила 7,8% (7,6% за 4К15). Показатель EBITDA вырос на 48% до 19,9 млрд руб. (на 3% выше консенсус-прогноза: 19,3 млрд руб.). Чистая прибыль составила 2,4 млрд руб. (против 2,0 млрд руб. за 4К15 и консенсус-прогноза в 4,6 млрд руб.). Операционный денежный поток в 2016 году вырос более чем в два раза до 75 млрд руб. и практически покрыл капзатраты, которые составили 78 млрд руб. Соотношение чистый долг/EBITDA составило 1,8x (против 2,4x за 2015). Во время телеконференции менеджмент сообщил, что продажи компании увеличились на 26% с начала года, а LFL-продажи прибавили 7%, что представляется очень сильным результатом.

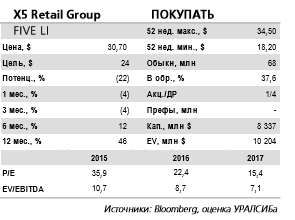

Мы считаем результаты сильными, но близкими к ожиданиям. В этой связи реакция рынка на результаты оказалась нейтральной. Тем не менее телеконференция и предварительные операционные результаты за 1К17, объявленные менеджментом, произвели достаточно оптимистичное впечатление. Акции компании торгуются с мультипликатором EV/EBITDA 2017П равным 6,6x, что предполагают значительный дисконт к Магниту (9,7x). X5 — наш фаворит в секторе розничной торговли.АТОН

X5 Retail Group - чистая прибыль по итогам 2016 года по МСФО +57,3% г/г

- 27 марта 2017, 10:33

- |

Чистая прибыль X5 Retail Group по итогам 2016 года по МСФО +57,3% — до 22,3 млрд рублей

Выручка +27,8% год к году — до 1,034 трлн рублей.

Показатель EBITDA +33,8%, рентабельность по EBITDA +35 б.п. и составила 7,7%.

Показатель Чистый долг/EBITDA снизился до уровня 1.81х по состоянию на 31 декабря 2016 года, что является самым низким показателем за всю историю компании.

пресс-релиз

X5 Retail Group отчитается сегодня, 27 марта. Аналитики ожидают сильных показателей

- 27 марта 2017, 10:12

- |

Аналитики АТОНа прогнозируют чистую прибыль на уровне 4,6 млрд руб.:

Компания сегодня опубликует результаты за 4К16 по МСФО, которые, как мы полагаем, окажутся сильными, однако в целом совпадут с ожиданиями. Ранее компания сообщила, что выручка составила 293 млрд руб. (+27,4% г/г), и, в соответствии с консенсус-прогнозом Интерфакс, EBITDA вырастет на 43% г/г до 19,3 млрд руб., а рентабельность EBITDA составит 6,6% (против 5,8% за 4К15). Показатель EBITDA, скорректированный на долгосрочную программу мотивации вырос на 28,6% до 22,5 млрд руб. (рентабельность EBITDA 7,7%). Чистая прибыль составит 4,6 млрд руб. Мы ожидаем нейтральной или умеренно позитивной реакции рынка на результаты.

X5 Retail Group отчитается в понедельник, 27 марта, и проведет телеконференцию. Компания будет поддерживать хорошую рентабельность при быстром росте выручки

- 23 марта 2017, 13:56

- |

В понедельник, 27 марта, X5 Retail Group должна опубликовать результаты за 4 кв. 2016 г. по МСФО. Мы ожидаем, что они окажутся достаточно хорошими, учитывая сильные данные по продажам, опубликованные ранее. В то же время в этом квартале компания отразит начисления в рамках программы мотивации менеджмента, что отрицательно скажется на рентабельности. В частности, консолидированная выручка X5 Retail Group, по нашим прогнозам, вырастет на 28% (здесь и далее – год к году) до 294 млрд руб. (4,7 млрд долл.), а EBITDA, до учета начислений по программе мотивации, на 31% до 23,0 млрд руб.(365 млн долл.), что означает рост рентабельности по EBITDA год к году на 0,5 п.п. до 7,8%. С учетом расходов по программе мотивации мы прогнозируем EBITDA на уровне 19,6 млрд руб.(311 млн долл.) и рентабельность по EBITDA на в размере 6,7%. Мы также прогнозируем чистую прибыль и чистую рентабельность уровне 6,5 млрд руб.(103 млн долл.) и 2,2% соответственно.

( Читать дальше )

Новости по акциям перед открытием рынка: 02.03.2017

- 02 марта 2017, 09:21

- |

ВТБ — может выплатить дивиденды по итогам 2016 года (без учета промежуточных выплат) на уровне 44,4 миллиарда рублей. Банк планирует увеличить дивиденды-2016 года по префам первого типа (принадлежат Минфину) почти в 123 раза — до 11,1 миллиарда рублей. По префам второго типа, принадлежащим АСВ, планируется выплатить еще 18,1 миллиарда рублей сверх выплаченных промежуточных дивидендов в размере 17,9 миллиарда рублей. По обыкновенным акциям — на уровне прошлого года — 15,2 миллиарда рублей. Но это не окончательное решение. (

( Читать дальше )

( Читать дальше )

X5 Retail Group - операционные результаты за 4 кв. 2016 г. существенно лучше, чем у основных конкурентов.

- 25 января 2017, 14:25

- |

Операционные результаты за 4 кв. 2016 г.: темпы роста продаж намного выше, чем у основных конкурентов

Выручка увеличилась на 27,5% год к году. Вчера X5 Retail Group опубликовала отличную операционную отчетность за 4 кв. 2016 г., показав в очередной раз впечатляющие темпы роста выручки, даже несмотря на некоторое замедление относительно предыдущего квартала. Так, продажи увеличились на 27,5% год к году до 291 млрд руб. (4,6 млрд долл.), сократив темпы роста относительно 3 кв. на 2,8 п.п. Сегмент «Пятерочка», обеспечивший 75% выручки группы, показал рост продаж на 31,2% год к году до 219 млрд руб. (3,5 млрд долл.), что гораздо лучше, чем в сегментах магазинов шаговой доступности Магнита и Группы Дикси, продажи которых в том же периоде увеличились на 9,8% и 2,9% год к году соответственно. Выручка в подразделении «Перекресток» выросла на 20,5% год к году до 45 млрд руб. (709 млн долл.), ускорившись на 1 п.п. относительно предыдущего квартала. Карусель увеличила продажи на 14,5% год к году до 25 млрд руб. (389 млн долл.).

( Читать дальше )

Выручка увеличилась на 27,5% год к году. Вчера X5 Retail Group опубликовала отличную операционную отчетность за 4 кв. 2016 г., показав в очередной раз впечатляющие темпы роста выручки, даже несмотря на некоторое замедление относительно предыдущего квартала. Так, продажи увеличились на 27,5% год к году до 291 млрд руб. (4,6 млрд долл.), сократив темпы роста относительно 3 кв. на 2,8 п.п. Сегмент «Пятерочка», обеспечивший 75% выручки группы, показал рост продаж на 31,2% год к году до 219 млрд руб. (3,5 млрд долл.), что гораздо лучше, чем в сегментах магазинов шаговой доступности Магнита и Группы Дикси, продажи которых в том же периоде увеличились на 9,8% и 2,9% год к году соответственно. Выручка в подразделении «Перекресток» выросла на 20,5% год к году до 45 млрд руб. (709 млн долл.), ускорившись на 1 п.п. относительно предыдущего квартала. Карусель увеличила продажи на 14,5% год к году до 25 млрд руб. (389 млн долл.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал