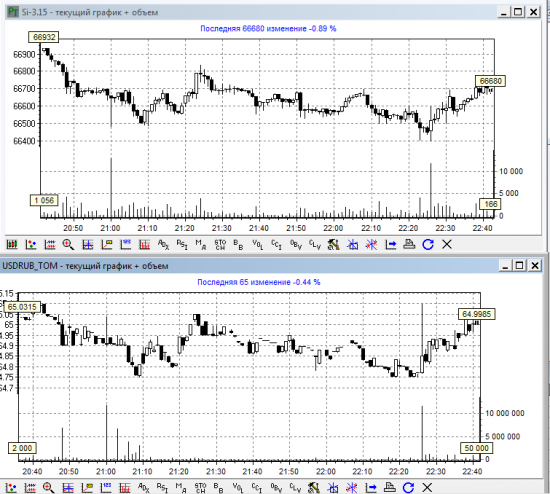

Si

Наступление в Новороссии

- 17 января 2015, 22:08

- |

В том числе на Мариуполь. По некоторым сообщениям, усилилась поддержка условного «военторга» — люди, техника.

Подробности ситуации я смотрю, как обычно здесь.

Так что в Si обещает быть интересно. Купившим телевизоры, не стоит торопиться с продажей. Они могут стать ещё дороже.

Хотя возможно, что развитие ситуации — лишь прелюдия к очередному этапу переговоров, дабы заиметь несколько козырей.

Но думается мне, дело не только в переговорах.

( Читать дальше )

НДС теперь платят 25 числа - в январе 26

- 17 января 2015, 20:33

- |

Обращаем внимание при торговли при SI.

Почему у фьючерсов Ri скачёк в зависимости от даты экспирации и почему Si не равен курсу доллара?

- 17 января 2015, 11:03

- |

И какие значения Ri стоят в котировках финама, когда хочешь скачать все данные с 2005 года, например?

Будущее? Цены на нефть. Российский рубль........

- 17 января 2015, 01:55

- |

12 января многие получили рассылку эл. почты от Кингсмилла с аналитической заметкой про рубль. Это письмо приковало внимание. Основные расчёты были сделаны Евгением Гавриленковым, в отдельном аналитическом обзоре, на который обращал внимание Кингсмилл в своей уже собственной рассылке, и с его собственными комментариями.

Многие эксперты оценивают аргументацию и выводы Евгения и Кингсмилла как очень интересные и, возможно, очень правильные. Но неполные.

Сначала опишу их аргументацию, вкратце.

Она начинается с того, что до 2008 года Россия, по своей сути, следовала неофициальному эквиваленту валютного режима, называемого «Currency Board» (http://en.wikipedia.org/wiki/Currency_board), или «Валютный совет» (

( Читать дальше )

Про "Светлое будущее товарищи"

- 17 января 2015, 00:41

- |

«Социально-допустимая» инфляция современной России – не более 12%. Выше – социальное напряжение и социальные взрывы. Просто потому, что в путинской «стабильности» не должно быть высокой инфляции, по мнению-разумению масс населения. Ведь сейчас не начало 90-х, правда? Поэтому «и не такое переживали» не прокатит. Но вот проблемка – по итогам 2015 года инфляция может составить от 20 до 50%. Почему я беру такой разброс цифр? Да потому что я понятия не имею, где закончит свой путь рубль в конце 2015 года. На 75 или на 275.

Почему сложно предсказать курс рубля на конец 2015 года? При том, что многие аналитики почти что точно предсказали его еще в июле 2014 года, на конец 2014 года?

А кто же точно может предсказать результаты эксперимента, в который утопили Россию её талантливые мистеры Рипли, эти политические, юридические, экономические и финансовые «гении»? Таких экспериментов ещё никто нигде никогда не ставил – при этом размере экономики, её степени интегрированности в мировую экономическую систему, её зависимости от экспорта дешевеющих нефти и газа, её зависимости от дорожающего импорта абсолютно всего остального, и от разрушения основ капитализма – принципа частной собственности.

( Читать дальше )

Как могут совпадать объемы по курсам секунда в секунду?

- 16 января 2015, 22:50

- |

Si - long

- 16 января 2015, 17:22

- |

Аккуратный лонг Си с вменяемым стопом-переворотом и с тейком на 80% от высоты треугольника:

p.s. brent +2,5% и si +1% — ща кто-то кого-то догонет (если открыть график нефти, то видно что пока не прошли 50 — все это всего лишь отцкок и si перестал уже на это реагировать...)

Спасибо!

Одна из причин валютного кризиса - это отсутвия хеджа на нем компаний экспортеров.

- 16 января 2015, 16:27

- |

Одна из причин валютного кризиса — это отсутвия хеджа на нем компаний экспортеров.

К примеру падает рубль на 100%. Компания занимается например заготовление леса. Из за падения рубля компания начинает серьезно зарабатывать ибо заработная плата при заготовке леса — это 60% себестоимости. Что стоит сделать компании — зафиксировать столь хорошую ситуацию для нее. То есть продать фьючерсы на баксо рубль. Что делает наша компания в России — она наоборот жадно жрет бакс и в нем сидит. В итоге бакс все равно подешевеет — экспорт импортом загонят баксо рубль на какой то низкий уровень — компания потеряет в двойне — из за падения баксовой подушки и из-за того что великолепный уровень прибыльности потерян для нее. Это такие «двойные плечи» для компании экспортера.

Такие хедж контракты экспортеров вообщем то и стабилизируют рынки развитых стран. Но у нас страна не развитая — о таких инструментах экспортеры даже не знают.

Эксперты скажут — а что если бакс будет дальше дорожать? А экспортеру это не важно — прибыль от экономии на зп — покроет убыток от хеджа. Для них главное зафиксировать шоколадные условия.

Скальперам День 160115

- 16 января 2015, 12:39

- |

.................

Ну Поехали))!

.................

.................

Качество записи: В правом нижнем углу окна видео есть «шестеренка». Нажав по которой можно установить HD качество.

.....

- Для анализа текущей ситуации, и торговых рекомендаций используется: Торгово — Аналитическая платформа

- Торговля на Российской Бирже через данную платформу информация: ЗДЕСЬ

- Подписаться на канал Биржевой Трейдер: ЗДЕСЬ

- Материал для самоподготовки: ЗДЕСЬ и ЗДЕСЬ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал