SWT-метод

Кто сказал что на смартлабе не у кого спрашивать совета?

- 22 февраля 2016, 01:06

- |

"...

Если негде взять совета

У него берем!"

© К/ф «Веселая хроника опасного путешествия» (Арго).

Кто сказал что на смартлабе не у кого спрашивать совета? Это не так.

Есть люди, которые могут дать совет, и делают это совершенно бескорыстно.

Вот я вчера посетовал, что замучился с программированием и не знаю как прикрутить к советнику простую функцию.

Мне тут же навалили кучу предложений и прототипов, с помощью которых я сегодня за 15 минут слепил рабочий блок кода, включающий режим антимартингейла.

Антимартингейл — это когда при серии прибылей, например на тренде, объем торговли наращивается по сравнению с обычным. А когда идет серия убытков, например на боковике робот «запилил», то объем уменьшается.

Парни. Большое спасибо. Вы мне реально помогли. Извините, что не упоминаю всех персонально, но советов действительно было много. И в комментариях, и в личку.

Для тех, кто просил сообщить о результате, публикую блок кода, сделанного с помощью ваших советов и предложений:

( Читать дальше )

- комментировать

- 56 | ★6

- Комментарии ( 14 )

К концу дня перестал соображать...

- 20 февраля 2016, 23:05

- |

К концу дня совсем перестал соображать...

Сегодня завершал настройку второстепенных параметров советников. Завершил и начал тестировать.

Три часа угробил разбираясь в тесте и не понимая почему робот прекращает торговлю.

Оказывается размер сделки с ростом капитала выходил вверх за 100 лотов, а больше 100 лотов в одном ордере брокер открывать не разрешает.

Поставил переход, если больше 100, то все равно 100. И все наладилось.

Красивая картинка, сумасшедший профит. Жалко на реале такого не бывает...

Но в общем-то в выходные наверное надо отдыхать.

P.S. Осталась одна нереализованная идея — асимметрия торгового риска для портфельной торговли. Пока не знаю как подступиться, но все-таки на следующей неделе наверное сделаю.

В связи с этим совершенно дилетантская просьба к специалистам по MQL4: как выделить последнюю по времени закрытую сделку по инструменту, а точнее, как определить результат последней закрытой сделки — прибыльный или убыточный?

Решения, которые под рукой громоздки и не совсем для меня понятны, может это тоже из-за усталости к концу дня и потому что вдруг закончился запас кофе.

( Читать дальше )

16.02.16. FOREX: анализ рынка и торговые идеи

- 16 февраля 2016, 12:50

- |

По AUDUSD идет восходящая коррекция долгосрочного и среднесрочного тренда и продолжается краткосрочный рост рынка с целью 0.7320.

Торгуем лонг. Вход в рынок на откатах.

При автоматизированной торговле использовать советники SWT_Local или SWT_Daily в режиме Long.

( Читать дальше )

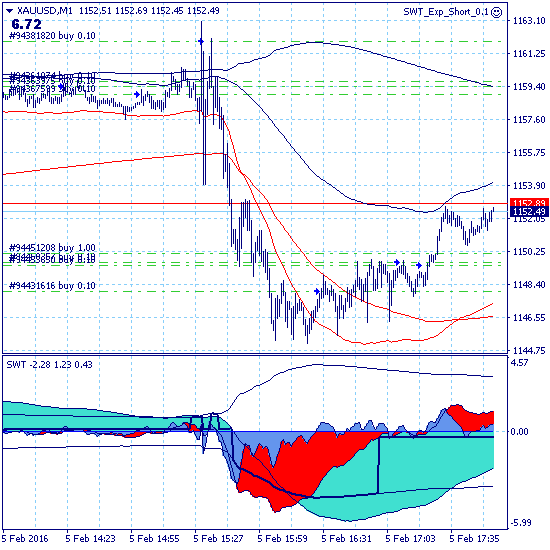

Золото: робот добавляется к лонгам на откате

- 05 февраля 2016, 19:01

- |

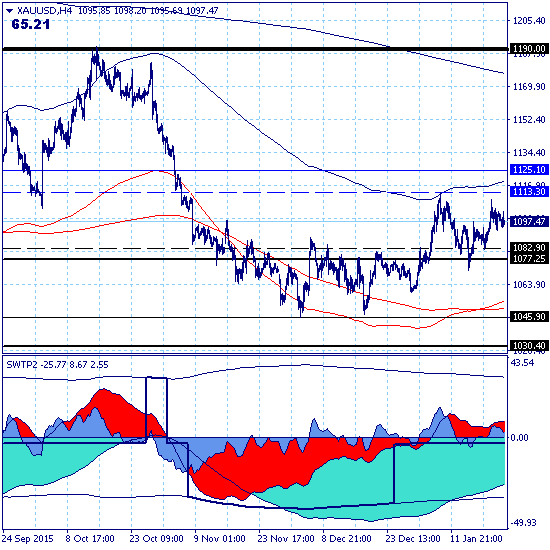

Краткосрочный тренд (средний цикл 1 месяц) восходящий.

На выходе данных по рынку труда США золото ушло на откат.

Робот подождал завершения отката и добавляет к лонгам. Я ему агрессивно помогаю.

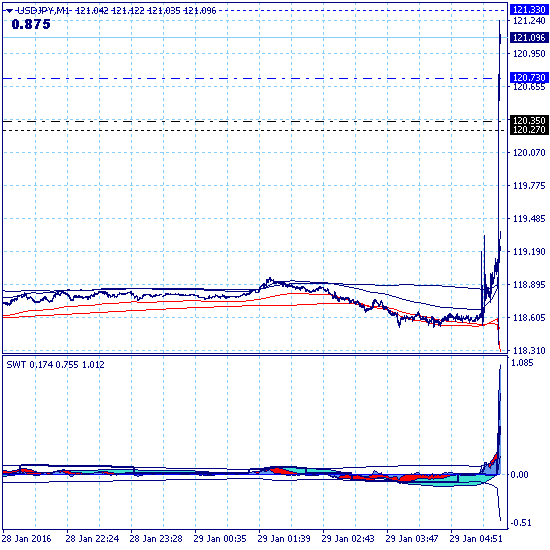

Что творится? Черный лебедь прилетел..

- 29 января 2016, 06:43

- |

Тут я начал нервничать. Одно дело, когда теряешь деньги понимая как это произошло. И совсем другое, когда прилетает черный лебедь.

Этот фокус добил счет с ручной торговлей.

Фигня какая-то на рынке творится.

Вчера дергалось серебро, золото, канадский доллар. Вчерашний экзерсис с канадцем, когда после бешеного профита счет вылетел в убыток, я еще пережил, но сегодняшний фокус с доллар/йеной не смог.

5 минут назад все было хорошо, подсчитывал будущие прибыли. а сейчас уже все...

Увы… Не мой рынок… Я торгую эффективное состояние. А такие фокусы не проходят. В общем, этот опыт мне дорого обошелся.

P.S. А робот (мой робот), зараза такая, даже не почувствовал этого броска. Торгует портфель из 12 инструментов. По доллар-йене закрылся на откате в плюс по трейлинг-стопу и продолжает торговлю с риском 1% от депозита. При чем по паре йены с фунтом и евро огреб прибыль.

Правда на тестовом счете....

Впрочем, дело не в роботе. Дело в принимаемом риске.

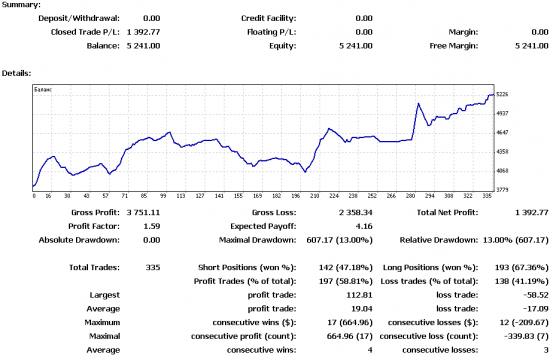

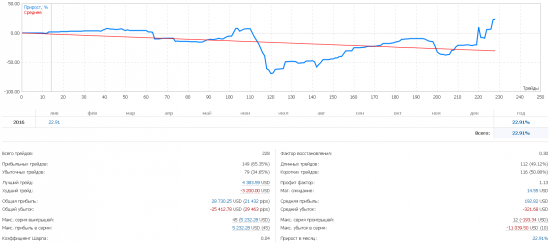

Можно и повыеживаться, если позиция правильная.

- 27 января 2016, 12:40

- |

Можно и повыеживаться, если стратегия позволяет. Таки отбил просадку 70%. И даже заработал 20% сверху. Но эти 3 дня пришлось позиции чуть ли не вылизывать.

Теряется быстро, восстанавливается медленно, но все-таки восстанавливается.

В ходе разработки робота и его отладки в моей торговой тактике произошли определенные изменения. Наблюдая за тем, как торгует робот, я также эволюционировал. И от всеми уважаемой позиционной торговли перешел ко всеми презираемому голимому скальпингу. Жизнь покажет, правильное ли это решение...

Решение себя пока что оправдывает, если не делать необдуманных шагов вразрез со стратегией и тактикой, но цена опрометчивого поступка (попытка помочиться против ветра) может быть высокой.

Полноразмерная картинка со статистикой по ссылке

Золото торгуется в канале 1095.20-1109.50.

- 24 января 2016, 14:16

- |

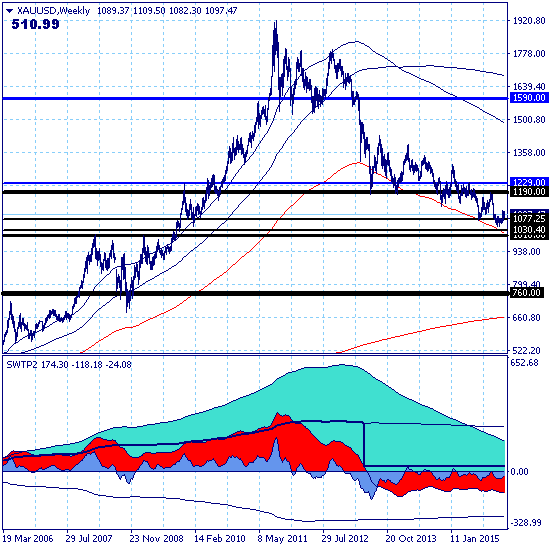

Технический анализ трендов и прогноз для позиционной торговли.

Общее движение рынка по прежнему классифицируется, как нисходящий тренд.

Основной тренд находится в фазе нисходящей коррекции, долгосрочный — нисходящий, среднесрочный — Нисходящий, в восходящей коррекции, краткосрочный — восходящий, локальный — в нисходящей коррекции в ключевом канале 1095.20-1109.50.

Прорыв верхней границы канала продолжит краткосрочный рост в направлении цели на уровне 1125.10.

Прорыв нижней границы канала с обновлением локального минимума прошлой недели от кроет для тестирования локальную поддержку 1082.90.

( Читать дальше )

Евро торгуется в краткосрочном нисходящем тренде с целью 1.0520.

- 24 января 2016, 13:33

- |

Технический анализ трендов и прогноз для позиционной торговли.

Основной тренд остается медвежьим с целью на уровне поддержки 0.8450.

Долгосрочный и среднесрочный — в восходящей коррекции.

Краткосрочный, локальный и дневной — нисходящие.

В рамках медвежьего тренда рынок тестирует кластер поддержек (1.0775-1.0788-1.0795), прорыв которого откроет для повторного тестирования краткосрочную поддержку 1.0520, прорыв которой, в свою очередь, переведет ситуацию в рамки среднесрочного нисходящего тренда и продолжит снижение с целью на уровне поддержки 1.0250.

( Читать дальше )

Игры разума с ММ - 4. Идем в казино.

- 10 декабря 2015, 21:22

- |

Продолжаем наши упражнения с манименеджментом. Перейдем к практическими приложениям.

К сожалению мартингейл я так и не запрограммировал, так как получаются слишком громоздкие формулы для exel. Поэтому ограничимся случаями фиксированного абсолютного и процентного риска.

Итак, казино.

Чистая теория вероятностей и статистика в казино работают в рулетке. Там есть заданное количество исходов игры с четко определенной вероятностью и жесткое соотношение между размерами ставки и выигрыша.

Любая рулетка изначально устроена так, что игрок в долгосрочной перспективе обречен на проигрыш, поскольку математической ожидание исхода игры определяется отрицательным числом и составляет -0.027027 от размера ставки. Т.е. в долгосрочной перспективе игрок будет неуклонно терять деньги.

Еще хуже ситуация в американской рулетке с двумя зеро. Там математическое ожидание результата игры равно -0.052632. Так что если играть на рулетке, то следует выбрать европейскую. В американской шансы почти вдвое ниже.

На рисунке 1 представлены результаты моделирования исхода игры при бинарных ставках — красное/черное, чет/нечет и т.п. Размер ставки (риск) фиксированный, 1% от стартового капитала.

( Читать дальше )

SWT-робот. Замыкая круг.

- 08 декабря 2015, 09:26

- |

В августе я написал пессимистическую статью о перспективах использования роботов в торговле: Роботы, роботы! Покупатели… обмануты!

Статья основывалась на общих соображениях, но потом мне захотелось еще раз попытаться войти в эту реку.

Еще раз потому много лет назад я потратил большой кусок жизни на исследование индикаторных методов алгоритмической торговли. Не хочу сказать, что эти исследования были совсем уж безуспешными, скорее наоборот. Проблема в другом — тот неспешный подход, основанный на торговле долгосрочных трендов, при котором индикаторные торговые стратегии дают положительный эффект, никак не укладывается в сегодняшний ритм жизни. Это скорее не спекулятивный трейдинг, а долгосрочное инвестирование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал