S&P500

Трейдинг онлайн (+2,4%) /// Криптовалюта + ММВБ /// 11.12.2019

- 11 декабря 2019, 18:37

- |

- комментировать

- Комментарии ( 0 )

S&P 500. Все наблюдаемые тренды в фазе роста

- 11 декабря 2019, 10:11

- |

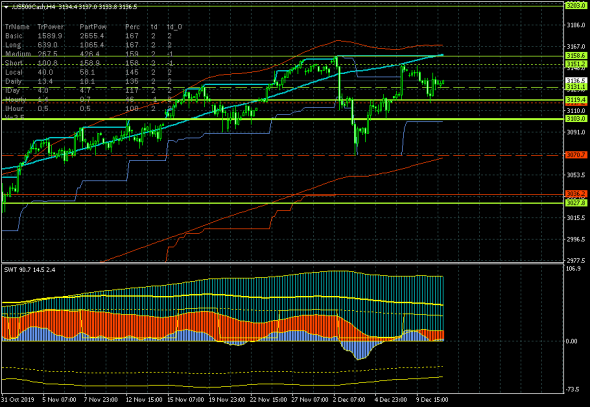

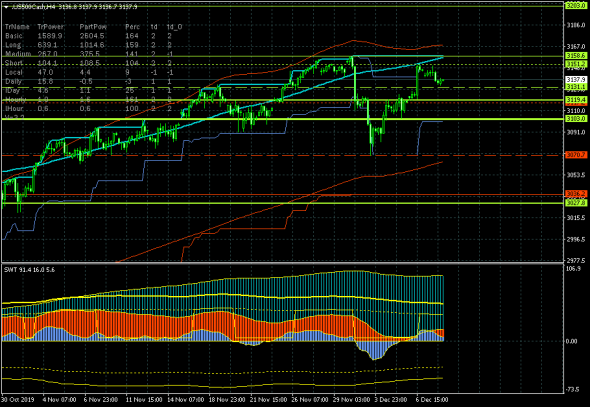

Рынок остается ниже кластера сопротивлений (3151.2-3158.6), при прорыве которого приобретают актуальность цели на уровнях краткосрочного сопротивления 3203.0 и среднесрочного сопротивления 3358.6.Сегодня:

Нарастают признаки замедления роста котировок. Если вчера практически все значимые тренды были направлены вверх, то сегодня признаки нисходящего движения обозначили среднесрочный и локальный тренды и в качестве ключевого начал работать канал дневного тренда 3117.2-3151.2, прорыв нижней границы которого возобновит сценарий локального разворота вниз с перспективами развития нисходящей коррекции. Следует учитывать, что основной, долгосрочный и краткосрочный тренды на момент публикации остаются в фазе роста.

Все наблюдаемые тренды, начиная с внутридневного и старше, возвратились к фазе роста.

В качестве ключевого остается канал дневного тренда 3117.2-3151.2, прорыв нижней границы которого возобновит сценарий локального разворота вниз с перспективами развития нисходящей коррекции.

( Читать дальше )

Внутридневной анализ XAUUSD, Brent, US500 на 11.12.2019

- 11 декабря 2019, 09:48

- |

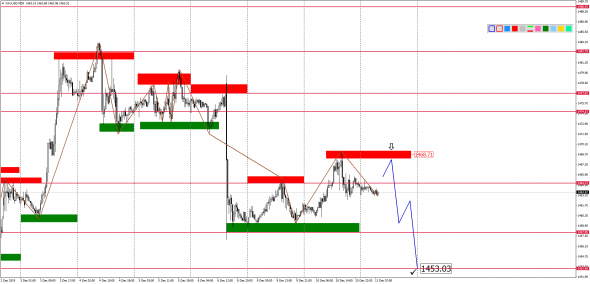

Золото вчера ожидаемо выросло, хотя и не достигло целевой зоны, отметившись на уровне 1469, где встретило сопротивление со стороны продавцов, и начало снижаться. Подобное поведение цены наталкивает на мысль о том, вероятность сильного роста цены становится низкой. Поэтому направление прогноза меняется с восходящего на нисходящий. Основной дневной уровень сопротивления ожидается на уровне 1468 (красная зона), где продавцы, вероятно, будут сдерживать попытки роста цены. Тест и последующий отбой от этой зоны откроет дорогу цене к ближайшему уровню поддержки на 1453.

( Читать дальше )

FOMC. По старым конспектам. NDX, SOX, S&P500

- 11 декабря 2019, 06:31

- |

Упуская аналитические подробности, должно произойти следующее:

1) Реакция на FOMC будет позитивная, рынок обновит ALL TIME HIGH .(only DOW + S&P500. )

2) NON-Confirmation. SOX остановится на 1736-40, NDX -Underperforms

3) Russell2000 сразу же должен продемонстрировать слабость и Underperform.

4) После этого Show, и выхода Smart Money из позиций- Все дружно идем закрывать гэп прошлой Пятницы. Nonfarm Payroll, кто помнит.

Разворот и коррекция произойдет в СРЕДУ-ЧЕТВЕРГ. 11-12дек. Утро в Пятницу — Финальное Лоу. И достаточно позитивное закрытие недели перед возможным объявлением Отмены Тарифов с Китаем.

Почему следующий фьючерс u500 на 20 пунктов ниже? Не комфортно перекладываться

- 10 декабря 2019, 13:48

- |

Внутридневной анализ XAUUSD, Brent, US500 на 10.12.2019

- 10 декабря 2019, 11:21

- |

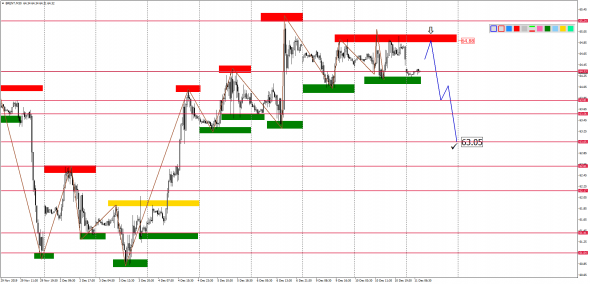

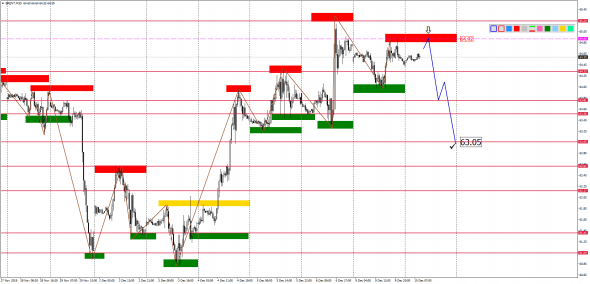

Золото на прошедшей сессии осталось в рамках диапазона – после роста к 1464 цена опустилась в зону поддержки на 1459. Таким образом, уровень поддержки на 1458 по-прежнему удерживает покупателями, что сохраняет прогноз на возможный рост. Поэтому основной сценарий на сегодня – рост цены в область ближайшего сопротивления на 1474. При этом дневная поддержка находится на уровне 1458 (зеленая зона), где покупатели, вероятно, будут сдерживать попытки снижения цены. Тест и последующий отбой от этой зоны позволит цене направиться к уровню сопротивления на 1474.

( Читать дальше )

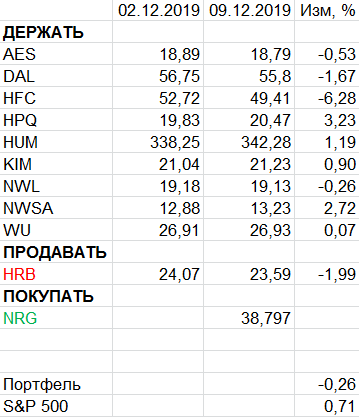

Пересмотр портфеля американских акций 09-12-2019

- 10 декабря 2019, 10:22

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

S&P 500. Рынок торгуется ниже исторического максимума

- 10 декабря 2019, 09:15

- |

Рынок прорвал уровень критического сопротивления 3131.1, переводя ситуацию из сценария нисходящего тренда в рамки неопределенности.Сегодня:

Сценарии роста в зоне ниже исторического максимума не рассматриваем. Этому препятствует размер коррекционного отката, произошедшего на прошлой неделе.

Но и сценарий нисходящего тренда тоже не работает, поскольку почти все тренды в локальном моменте направлены вверх.

При подтвержденном прорыве кластера сопротивлений (3151.2-3158.6) приобретают актуальность цели на уровнях краткосрочного сопротивления 3203.0 и среднесрочного сопротивления 3358.6. Из-за возросшей локальной волатильности этот сценарий следует принимать с большой осторожностью.

По признакам краткосрочного разворота в зоне кластера сопротивлений (3151.2-3158.6) возвратимся к сценарию нисходящего тренда.

( Читать дальше )

Прогнозы. Финишная прямая?

- 10 декабря 2019, 07:41

- |

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям- Фондовые активы продолжают дорожать. И есть две точки зрения на ситуацию. Первая – рынки вышли на финишную прямую своего глобального ралли. Вторая – ралли еще в разгаре. Скорее всего, длительного продолжения подъема акций/облигаций не произойдет. И тогда первая точка зрения более актуальна. Но как оценивать длительность? Если это еще месяц, то это не так и мало. А месяц роста впереди – реальная перспектива.

- На наступившей неделе наши спекулятивные позиции вернулись в покупку. Это касается индекса американских акций S&P500, индекса МосБиржи. Также из короткой позиции в длинную перевернута нефть. Причем именно этот переворот очень неудачен: на прошедшей неделе короткая позиция по нефти потеряла почти 5%, оказавшись в противофазе нефтяной динамики.

- В остальном позиции сохранились прежними. Продолжилась ставка на укрепление рубля к доллару (укрепление к евро тоже ожидается), ожидания по паре USD|RUBв районе 62 и даже 60 рублей сохраняют силу. Сохраняется трендовая ставка на снижение пары EUR|USD. Потенциал этого снижения, возможно, незначителен: движение примерно к 1,08.

- Короткая позиция в золоте – позиция спорная. Металл может и подешеветь, и подорожать. Цена золота, вопреки расхожим суждениям, часто имеет положительную корреляцию с глобальной денежной ликвидностью. Сейчас возможна комбинация, когда параллельно могут подорожать и акции, и золото. Оба класса активов – вследствие высокого спекулятивного спроса на фоне достаточного или избыточного количества денег.

- Коррекция на облигационном рынке России оказалась именно коррекцией. Это справедливо и для ОФЗ, и для высокодоходного сегмента облигаций. Правда, продолжить победный подъем ОФЗ вряд ли возможно, здесь, скорее, можно ждать стабильности и рассчитывать, максимум, на 6-7% годовых. Высокодоходный облигационный сегмент, пережив примерно 1%-ную коррекцию, вероятно, останется в рамках доходностей 12-14% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал