JPM

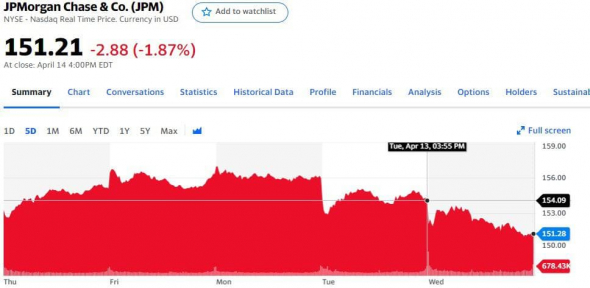

Акции JPMorgan снизились на 2,64% после публикации отчёта

- 14 октября 2021, 09:04

- |

Банк JPMorgan Chase & Co. (JPM) вчера отчитался за 3 кв. 2021 г. (3Q21). Скорректированная чистая выручка (managed net revenue) выросла на 1,7% до $30,44 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $3,74 против $2,92 в 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $29,8 млрд и EPS $3. Рост чистой прибыли связан с высвобождением из резервов $2,1 млрд под потери по кредитам. Без учёта разовых факторов Diluted EPS равен $3,03. Рентабельность вещественного акционерного капитала (ROTCE) 22%.

Чистые процентные доходы прибавили 0,5% и составили $13,08 млрд. Непроцентные (noninterest) расходы выросли на 1,1% до $17,06 млрд (лучше ожиданий аналитиков), по результатам 2Q21 было $17,67 млрд. Кредитный портфель вырос на 5,5% до $1,045 трлн или на 0,35% кв/кв. Депозиты выросли на 20% до $2,4 трлн или на 4,2%. Достаточность капитала 1 уровня 12,9%.

Выручка корпоративно-инвестиционного банка (CIB) выросла на 7,4% до $12,4 млрд. Это 40,7% совокупной выручки JPMorgan. При этом комиссионные доходы инвестиционного банка взлетели на 50% до $3,3 млрд на фоне сохраняющейся M&A активности на фондовых рынках мира. В основном, за счёт вознаграждений за консультации (advisory), которые взлетели почти в 3 раза до $1,23 млрд. Выручка подразделения Fixed Income Markets упала на 20% и составила $3,7 млрд.

( Читать дальше )

- комментировать

- 262

- Комментарии ( 0 )

Квартальный отчет (10-Q) - JPMORGAN CHASE & CO

- 03 августа 2021, 01:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/19617/000001961721000373/0000019617-21-000373-index.htm

Дата публикации: 02.08.21 04:12 PM (NYT)

Квартальный отчет (10-Q) - JPMORGAN CHASE & CO

- 03 августа 2021, 00:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/19617/000001961721000373/0000019617-21-000373-index.htm

Дата публикации: 02.08.21 04:12 PM (NYT)

Акции JPMorgan упали несмотря на сильный отчёт

- 14 июля 2021, 20:33

- |

JPMorgan Chase & Co. (JPM) опубликовал отчёт за 2 кв. 2021 г. (2Q21). Чистая выручка за квартал снизилась на 7,2% до $31,4 млрд. Чистая прибыль в расчёте на 1 акцию с учётом размытия (diluted EPS) $3,78 в сравнении с $1,38 во 2Q20. Аналитики, опрошенные FactSet, в среднем ожидали $29,9 млрд и $3,18, соответственно. Рост чистой прибыли связан с высвобождением из резервов $3 млрд под потери по кредитам. Банк списал в убыток $734 млн в качестве новых резервов. Кредитный портфель вырос на 3% до $1,04 трлн. Депозиты выросли на 19% до $2,3 трлн. Достаточность капитала 1 уровня 13,1%. Расходы выросли на 4% до $17,67 млрд, тогда как аналитики прогнозировали $17,45 млрд.

Выручка корпоративно-инвестиционного банка (CIB) упала на 19,3% до $13,2 млрд. Это 40,6% совокупной выручки JPMorgan. Доходы ритейл банка (consumer & community banking, CCB) прибавили 3% и составили $12,76 млрд. Доходы подразделения «управление активами и богатством» (asset & wealth management, AWM) оказались на уровне $4,1 млрд, что на 19,7% выше, чем во 2Q20. Активы под управлением достигли $3 трлн, на 21% выше, чем годом ранее. В 1Q21 было $2,8 трлн.

( Читать дальше )

Отчетности Goldman Sachs, JPMorgan, Wells Fargo

- 16 апреля 2021, 14:23

- |

В среду перед началом торгов отчитались крупные американские банки – JPMorgan (JPM), Wells Fargo (WFC) и GoldmanSachs (GS).

JPMorgan (JPM на NYSE). Прибыль на акцию оказалась лучше ожиданий аналитиков и составила $4.5. Выручка за первый квартал выросла на 14% год к году до $32 млрд, что также превышает консенсус-прогнозы.

Увеличение связано с повышением доходов в корпоративном и инвестиционном сегменте, которые выросли на 30% до $14.6 млрд в сравнении с предыдущим кварталом и на 46% год к году; а также за счет восстановления резервов под просроченные кредиты. Остальные сегменты бизнеса не показали значительного роста.

На фоне отчета акции банка упали на 2% в среду.

Wells Fargo (WFC на NYSE). Прибыль на акцию составила $1.05, оказавшись выше консенсус-прогнозов. Выручка показала незначительный рост на 2% до $18 млрд в сравнении с 2020 годом, что также оказалось немного выше, чем ожидали аналитики.

( Читать дальше )

Компании все больше отказываются от аренды офисных помещений.

- 31 марта 2021, 13:58

- |

Подумайте немного наперед стоит ли сейчас вкладывать в REIT соответствующей тематики.

JPMorgan Chase $JPM, Salesforce $CRM являются одними из крупнейших фирм, стремящихся освободится от аренды больших площадей офисных помещений, что является очередным признаком того, что удаленная работа снижает спрос на эту составляющую коммерческой недвижимости.

Крупные компании, как правило, подписывают договоры об аренде офисных помещений на десять и более лет, что дает им мало возможностей для сокращения площади занимаемого ими пространства, кроме как пытаться сдавать этажи в субаренду другим арендаторам. В конце 2020 года, по данным CBRE Group Inc., 41,7 млн. кв. м. офисных площадей было доступно для субаренды по всей территории США. Это на 40% больше, чем годом ранее, и является самым высоким показателем с 2003 года.

В условиях каждой рецессии объемы субаренды увеличиваются, так как компании, ведущие борьбу за сокращение расходов, стремятся сократить их, однако фирмы, как правило, увеличивают площадь офисных помещений, когда экономика снова набирает обороты. Но на этот раз многие компании, отказывающиеся брать в аренду недвижимость, добиваются хороших финансовых результатов. Они говорят, что им нужно меньше площадей, потому что они планируют, что большее количество сотрудников будет работать хотя бы неполный рабочий день из дома даже после окончания пандемии.

( Читать дальше )

Реальная сила сложного процента. Инвестиции. Акции. Intel, Apple, JPMorgan Chase

- 10 декабря 2020, 11:29

- |

🦾 Раскрою Вам реальную силу сложных процентов инвестируя в акции компаний

➕➖ О плюсах и минусах сложного процента

💎 О подводных камней в инвестициях на фондовом рынке

🧾 Реальные примеры сложного процента: Intel, Apple, JPMorgan Chase

🚹А также выскажу свое личное мнение в конце этого видео👇

( Читать дальше )

JP Morgan Chase выплатит почти $1млрд

- 30 сентября 2020, 13:36

- |

Американский банк JP Morgan Chase согласился выплатить более $920 млн и признал правонарушения для урегулирования расследований, связанных с манипулированием рынком при торговле фьючерсами на металлы и казначейскими ценными бумагами, заявили власти США во вторник. Об этом пишет Reuters.

По данным Комиссии по торговле товарными фьючерсами США (CFTC) и Комиссии по ценным бумагам и биржам (SEC), некоторые трейдеры банка использовали спуфинг, то есть размещали значительные заказы, способные повлиять на рыночную динамику, изначально намереваясь их аннулировать.

«Спуфинг» может создавать скачки спроса на ценные бумаги, которые основаны на ложных данных. Эта практика была признана незаконной в США в 2010 году.

JPMorgan выплатит $436,4 млн в виде штрафов, $311,7 млн в качестве реституции и более $172 млн в виде изъятия. Это будет самое крупное наказание, наложенное когда-либо регулятором деривативов.

Что взять на долгосорок? Топ идей по США.

- 04 августа 2020, 10:50

- |

#аналитика

Сводка актуальных идей МЕТОДа для долгосрочного инвестирования.

1. Huntington Ingalls #HII. Цель: $225 (+30%).

Huntington Ingalls — оборонная компания, является крупнейшим строителем военных кораблей в США, базирующаяся в Ньюпорт-ньюс, штат Вирджиния, столетняя компания поставляет 70% военных кораблей ВМС США, ее штат 42 000 человек в США и по всему миру. Соотношение P/E 12 ниже среднего отраслевого показателя 17,34. Это делает акции значительно недооцененными по сравнению с конкурентами.

Отчет компании выйдет 6 августа, перед отчетом рекомендуем избегать агрессивных сделок. Мы держим компанию в размере 3% от портфеля.

Точки роста компании в наших постах:

t.me/investmetod/125

t.me/investmetod/197

2. JPMorgan #JPM. Цель: $115 (+20%).

24 июля аналитик Goldman Sachs Ричард Рамсден повысил рейтинг JPMorgan до «Покупать» с целевой ценой за 12 месяцев в 116 долларов. JPMorgan имеет хорошие возможности для защиты краткосрочных доходов и поддержания дивидендов в течение следующих нескольких кварталов.

( Читать дальше )

Интересная статейка JPM от 13.09.2018

- 29 мая 2020, 11:35

- |

Писали о будущем кризисе от 2020 года. Все дно прошли… можно смело закупаться...)

***

JPMorgan Chase «назначил» следующий финансовый кризис на 2020 год

Согласно прогнозу, следующий кризис может разразиться в скором будущем. Ранее аналитик JPMorgan Chase Марко Коланович предупреждал, что новый кризис может привести к таким социальным волнениям, каких не было с 1968 года

Фото: Eric Thayer / Reuters

Новый финансовый кризис может разразиться уже в 2020 году, предупреждает Bloomberg, ссылаясь на исследование аналитиков финансового холдинга JPMorgan Chase, выпущенное к десятилетию кризиса 2008 года. Однако, по мнению авторов прогноза, хорошая новость состоит в том, что последствия нового кризиса будут менее болезненными.

Аналитики Джон Норманд и Федерико Маникарди напоминают, что во время глобального кризиса 2007–2008 годов фондовый индекс S&P 500 упал на 54% от пиковых значений. В ходе следующего кризиса обвал фондовых рынков, по прогнозу аналитиков, будет не таким масштабным, в том числе и потому, что стоимость активов в развивающихся странах уже заметно снизилась.

Подробнее на РБК:

www.rbc.ru/economics/13/09/2018/5b9a4cb09a79477a5498cda1

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал