IPo

Удвоение капитализации фондового рынка РФ - сложная задача, но реализуемая — Набиуллина

- 15 мая 2024, 10:19

- |

- комментировать

- Комментарии ( 4 )

ЦБ РФ видит потенциал роста рынка IPO, возможны налоговые стимулы при выходе на рынок капитала — Набиуллина

- 15 мая 2024, 10:18

- |

ЦБ ВМЕСТЕ С КАБМИНОМ ДУМАЕТ НАД СТИМУЛАМИ ДЛЯ ТЕХНОЛОГИЧЕСКИХ КОМПАНИЙ, В ТОМ ЧИСЛЕ НАЛОГОВЫМИ, ДЛЯ ВЫХОДА НА РЫНОК КАПИТАЛА — НАБИУЛЛИНА — ТАСС

IPO. Что не так?

- 15 мая 2024, 07:18

- |

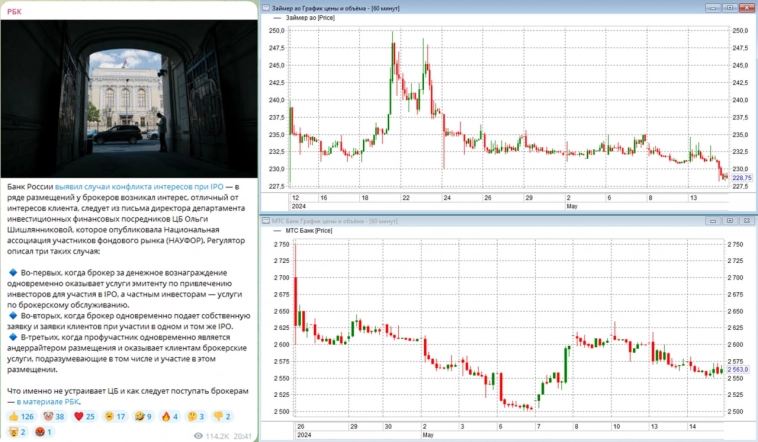

Апрельские IPO, МФК Займер и МТС Банк, проходили по схожей логике. Не завышенные по оценке (см. таблицу здесь) крупные компании, около половины объема пришлось на физлиц, среди которых была значительная переподписка. И при вроде бы ажиотаже на недорогой актив – отсутствие роста акций после их размещения.

Что тут не так?

Чтобы не ударяться в собственную конспирологию, приведем опасения представителя Банка России (подробнее – по ссылке). Конфликты интересов, использование собственной позиции организатора на покупку IPO-акций, сегрегация инвесторов по категориям – факторы риска, предъявленные регулятором.

Мы тоже с интересом наблюдаем.

И пока поняли следующее. Первое. Институциональные инвесторы, которым традиционно отдается приоритет, возможно, и нужны в размещениях акций, но на тех же условиях, что и инвесторы частные. Второе. Комиссионер должен оставаться комиссионером. Т.е. организатор должен работать за комиссию от эмитента, а не в надежде на апсайд от собственной покупки, отсутствие которого в случае неудачи можно будет компенсировать этой комиссией. Третье. При сборе заявок полезно придумать, как, и заранее дать покупателям ориентир, ожидается ли переподписка / аллокация и какая. С этим пунктом нужно аккуратно, чтобы не скатиться к манипулированию.

( Читать дальше )

Светофор Групп выходит на IPO

- 14 мая 2024, 12:44

- |

До конца мая 2024 года на фондовый рынок планирует выйти резидент Сколково компания Светофор Групп. Светофор Групп — российская образовательная платформа по подготовке водителей, в том числе для обучения применяются очки виртуальной реальности, технология разработана самостоятельно. В марте 2023г. Минцифры подтвердило Светофору статус аккредитованной IT компании.

В ходе IPO, которое должно пройти на Санкт-Петербуржской бирже, компания разместит почти 2,5 млн. привилегированных акций по 56,25 рублей за бумагу. Таким образом, при полном размещении компания получит 139,58 млн. рублей и в свободное обращение уйдут 10% акций.

Для реализации публичного размещения акций Светофор Групп продало брокеру ИФК Солид необходимые бумаги, которые должны быть оплачены до 31 мая 2024г. Если акции не удастся продать в полном объеме, то Солид вернет оставшиеся бумаги обратно эмитенту до 7 июня 2024г.

По итогам 2023 года выручка Светофор Групп составила 461,7 млн. рублей, увеличившись на 49%. Чистая прибыль за год выросла на 93% до 49,5 млн. рублей.

( Читать дальше )

ЦБ выявил случаи конфликта интересов у брокеров при IPO

- 14 мая 2024, 12:04

- |

ПИСЬМО БАНКА РОССИИ О НЕДОСТАТКАХ И НАРУШЕНИЯХ ПРИ ИСПОЛНЕНИИ ТРЕБОВАНИЙ, НАПРАВЛЕННЫХ НА ВЫЯВЛЕНИЕ КОНФЛИКТА ИНТЕРЕСОВ, УПРАВЛЕНИЕ ИМ И ПРЕДОТВРАЩЕНИЕ ЕГО РЕАЛИЗАЦИИ, ПРИ УЧАСТИИ В IPO

В результате надзорных мероприятий установлено, что Брокеры ведут учет в электронном виде информации не обо всех конфликтах интересов, возникающих в их деятельности, в том числе не учитывают информацию о конфликтах интересов, возникающих в их деятельности при участии в IPO.1. Так, не все Брокеры, имеющие договор с эмитентом (акционером эмитента) по привлечению инвесторов для участия в размещении (предложении) эмиссионных ценных бумаг, предусматривающий выплату Брокеру эмитентом вознаграждения от объема привлеченных инвесторов к участию в IPO, квалифицируют в качестве обстоятельства возникновения конфликта интересов одновременное оказание Брокером услуг эмитенту (акционеру эмитента) по привлечению инвесторов для участия в IPO, а клиентам — услуг по брокерскому обслуживанию и, соответственно, не выявляют конфликт интересов, не управляют им и не принимают меры по предотвращению его реализации, предусмотренные Указанием № 5899-У.

( Читать дальше )

Светофор Групп объявляет предварительные параметры публичного предложения привилегированных акций Компании на Санкт-Петербургской Валютной Бирже

- 14 мая 2024, 10:17

- |

14 мая 2024 года – ПАО «Светофор Групп», резидент инновационного центра Сколково, аккредитованная IT компания, (далее также – «Компания»), крупнейшая российская образовательная платформа по подготовке водителей, объявляет предварительные параметры публичного предложения (далее – «Предложение») своих привилегированных акций (далее – «Акции») на Санкт-Петербургской Валютной Бирже (далее также – «СПВБ»).

Предварительные параметры Предложения:

- Базовый размер Предложения составит до 2 481 500 Акций, что соответствует 100% от количества выпущенных и находящихся в обращении привилегированных акций Компании и 10% от всех акций, составляющих уставный капитал Компании.

- Цена Предложения установлена на уровне 56,25 рублей за одну Акцию.

- Планируется, что в случае реализации Предложения Компания и действующие акционеры Компании примут на себя обязательства, ограничивающие отчуждение Акций в течение 120 дней после размещения Акций (далее также – «Период Lock-Up»).

( Читать дальше )

Мы обнулили тарифы на листинг, то есть первичное размещение на СПБ Бирже для российских эмитентов бесплатное — гендиректор СПБ Биржи Евгений Сердюков в интервью РБК

- 14 мая 2024, 09:53

- |

Сейчас мы сфокусировались на выводе новых эмитентов на фондовый рынок.

1. На бирже создан сегмент «СПБ Юниоры». Он предназначен как для компаний, которые занимаются разведкой, так и для компаний, которые уже строят горнодобывающие предприятия для будущей добычи полезных ископаемых.

2. готовы помогать компаниям, которые придут к нам на IPO, подготовить документы для листинга.

3. готовы инвестировать средства в узнаваемость этих компаний, в привлечение инвесторов.

4. Мы обнулили тарифы на листинг, то есть первичное размещение на СПБ Бирже для российских эмитентов бесплатное.

5. Льготы вводятся для эмитентов, и мы заинтересованы, чтобы эти компании росли, это долгосрочный проект.

6. надеемся, что скоро пройдет IPO ГК Элемент: весь фондовый рынок России получит ценную бумагу отрасли, которая стратегически важна для России и которая не была представлена на нашем фондовом рынке.

7. расширили список торгуемых иностранных бумаг за счет возможности инвестировать в акции китайских компаний, залистингованных на Гонконгской бирже.

( Читать дальше )

ГК «Элемент»: общение с компанией

- 14 мая 2024, 08:57

- |

Такая открытость к частным инвесторам не может не радовать, и на фоне амбициозных задач, которые ставит перед собой ГК «Элемент», этот инвестиционный кейс может оказаться очень даже успешным.

Но обо всём по порядку:

🔸 Начнём, пожалуй, с финансовых показателей компании за 2023 год, согласно которым выручка увеличилась на +46% до 35,8 млрд руб., показатель EBITDA прибавил на+68% до 8,7 млрд, а чистая прибыль практически удвоилась, достигнув 5,3 млрд руб.

( Читать дальше )

ГК Элемент - ответы на вопросы к компании

- 14 мая 2024, 06:41

- |

Продолжаем тему с сектором полупроводников в России. В прошлом посте месяц назад мы смотрели на материал от КЕПТ, а тут собираем информацию о самом большом игроке - ГК Элемент. Ведь он, вероятно, скоро пойдет на IPO

Что нового произошло за месяц?

22 апреля впервые вышли цифры по МСФО ( о них ниже), а 2 мая компания опубликовала сообщение на портале раскрытия: https://www.e-disclosure.ru/portal/event.aspx?EventId=GBDRgOKNokWKkoqdIKwSnQ-B-B

2.3. Номинальная стоимость ценных бумаг (для акций и облигаций): 0,05 (Ноль целых пять сотых) рубля.

2.4. Лицо, осуществившее регистрацию выпуска (дополнительного выпуска) ценных бумаг (Банк России, регистрирующая организация): Банк России.

2.5. Способ размещения ценных бумаг, а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: открытая подписка.

2.6. Сведения о факте регистрации (отсутствия регистрации) проспекта ценных бумаг одновременно с регистрацией выпуска (дополнительного выпуска) ценных бумаг: документ, содержащий условия размещения ценных бумаг, не регистрировался, условия размещения ценных бумаг содержатся в проспекте ценных бумаг.

( Читать дальше )

Статистика, графики, новости - 14.05.2024 - Бюджет США вышел в профицит! Но не спешите грустить.

- 14 мая 2024, 03:42

- |

— Предварительные данные по исполнению нашего бюджета

— Zeekr устроил IPO в Америке

— Эволюция различных логотипчиков

— Как на этот раз хотят наказать РФ?

Доброе утро, всем привет!

Продолжаем разваливаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал