SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

HFt

IT invest популярно об HFT трейдинге

- 12 октября 2015, 14:06

- |

geektimes.ru/company/itinvest/blog/263770/

Представителям бы компании неплохо было бы и сюда выложить статью

Представителям бы компании неплохо было бы и сюда выложить статью

- комментировать

- 83 | ★1

- Комментарии ( 1 )

Книга про HFT на английском

- 10 октября 2015, 11:04

- |

Не свежая 2010 год, может кому интересно. cloud.mail.ru/public/EFin/VePHV29Py

Не свежая 2010 год, может кому интересно. cloud.mail.ru/public/EFin/VePHV29PyТорговля 28 Сен 2015 - постепенное увеличение трейдов и анализ волатильности

- 28 сентября 2015, 21:42

- |

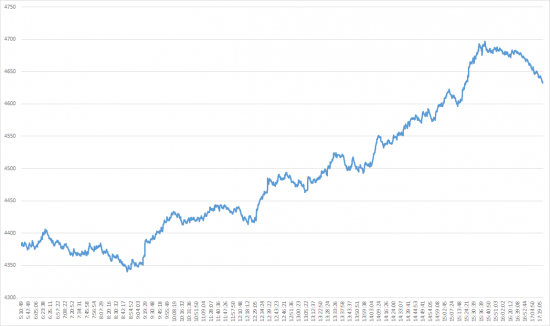

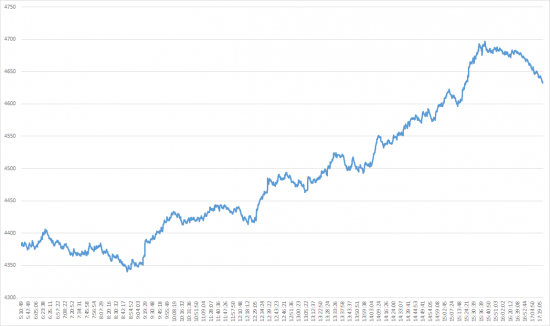

Постепенно нарашиваю объемы. Сегодня поддерживал позицию 0,15. Так как в основном трейды реверсные, то торговал 0,3 лота. Торганул примерно 55 млн usd.

Сделал предварительный анализ вотатильности рынка и обнаружил, что оптимальное время торгов с 3 ночи до 15 по НьюЙорку.

Сделал предварительный анализ вотатильности рынка и обнаружил, что оптимальное время торгов с 3 ночи до 15 по НьюЙорку.

Несколько отличий серьезной стратегии от всего остального (HFT и традиционные)

- 26 сентября 2015, 11:52

- |

Биржа наконец проверила на прочность HFT стратегии, подняв лимит до серьезного уровня. Но, спрашивается, если роботы были такими успешными, почему они не могут взять и перейти на другой таймфрейм?

Ну ладно с HFT, понятно что банки в бешенстве от них, хотя они и раньше ничего не зарабатывали на бирже, а только дули губы, вспомним хотя бы результаты управления команды одного известного банка (-400 лямов рублей, а это были деньги возможно одного очень серьезного человека). И так было и остается во многих банках.

Итак, самое основное, что же долно присутсвовать в самой стратегии (ТС):

Стратегия должна имень возможность принимать большие суммы и работать на них безукоризненно. Я не берусь судить за HFT, но предполагаю, что как и скальперам писпсовать не полоучится. А значит, стратегию можно отправить в мусорное ведро. Часто слышим, вот он зарабатывает 1000% годовых, но… с денег только определенного объема (не более 100к). Вывод — пипсовщик.

( Читать дальше )

Ну ладно с HFT, понятно что банки в бешенстве от них, хотя они и раньше ничего не зарабатывали на бирже, а только дули губы, вспомним хотя бы результаты управления команды одного известного банка (-400 лямов рублей, а это были деньги возможно одного очень серьезного человека). И так было и остается во многих банках.

Итак, самое основное, что же долно присутсвовать в самой стратегии (ТС):

1. Масштабируемость

Стратегия должна имень возможность принимать большие суммы и работать на них безукоризненно. Я не берусь судить за HFT, но предполагаю, что как и скальперам писпсовать не полоучится. А значит, стратегию можно отправить в мусорное ведро. Часто слышим, вот он зарабатывает 1000% годовых, но… с денег только определенного объема (не более 100к). Вывод — пипсовщик.

( Читать дальше )

Джим Саймонс : торговля по тренду уже давно не работает

- 26 сентября 2015, 01:34

- |

Нашел классный сайт с подборкой статей квантов. Здесь, например, статья о том, что Джеймс Саймонс прав на счет неэффективности торговли по тренду.

Есть такой известный математик, Джеймс Саймонс aka Jim Simons. Он заработал много денег на бирже, применив математику. Управляет хедж-фондом Renaissanse Technologies.

Здесь его интервью TED на английском языке, очень рекомендую посмотреть, если вы понимаете английский на слух.

( Читать дальше )

Есть такой известный математик, Джеймс Саймонс aka Jim Simons. Он заработал много денег на бирже, применив математику. Управляет хедж-фондом Renaissanse Technologies.

Здесь его интервью TED на английском языке, очень рекомендую посмотреть, если вы понимаете английский на слух.

( Читать дальше )

МосБиржа закрывает валютный рынок для мелких и средних алготрейдеров

- 25 сентября 2015, 22:30

- |

Безработного блогера, любителя халявного Копенгагена, хфт-арбитражника, секса с одним единственным партнером по бизнесу, поперли со спота валютного. Да кто попер то? Банки! Морган стенли, Сити, Париба.! ха ха ха

Этот гений не линейного трейдинга, тунеядец, засрал все стаканы на всех инструментах так что биржа технически не справляется и выходит из строя по четыре раза за месяц!!

Пнем под зад таким как жаворонков остановим сбои биржы !

Этот гений не линейного трейдинга, тунеядец, засрал все стаканы на всех инструментах так что биржа технически не справляется и выходит из строя по четыре раза за месяц!!

Пнем под зад таким как жаворонков остановим сбои биржы !

Роботы нас убили....... или "если родился нищебродом, то и сдохнуть должен нищим"

- 25 сентября 2015, 15:44

- |

Мир несправедлив… давайте вспомним на чем раньше, до появления современных компьютеров зарабатывали трейдеры и сравним:

Работа на спреде, арбитраж высококорелирующих инструментов, фронтраннинг и другие виды скальпинга — щас это 100% прерогатива НФТ, т.е. тех у кого и так бабла немерянно, но они дохнут от жадности и им хочется еще и еще и еще....

(например какое право имеет банк трейдить? разве ЭТИМ он должен зарабатывать???)

понятно, что для нищих скальперов лавочка прикрылась и разбогатеть они могут лишь… а как можно разбогатеть, когда есть кукловоды (это еще одни богатые сучки которым биржа предоставляет полную инфу за хорошие деньги) и эти куклы тупо гоняют цену во флэте и начале тренда против толпы и только после выноса всех и вся начинают тренд.

КАК можно разбогатеть когда хитрый крупняк перешел в ДАРК-ПУЛЫ, чтобы его эти дьявольские ХФТ не фронтранили??? — таким образом крупняку уже не нужны большие тренды, он ведь может быстро и без проскальзывания открыть любой величины позу и заработав на 100п закрыть ее также — это раньше надо было долго позу набирать и скидывать, давая при этом заработать куче нищебродов — а терь все быстро, невидимо и хрен вам нищеброды, а не бабки))

( Читать дальше )

Работа на спреде, арбитраж высококорелирующих инструментов, фронтраннинг и другие виды скальпинга — щас это 100% прерогатива НФТ, т.е. тех у кого и так бабла немерянно, но они дохнут от жадности и им хочется еще и еще и еще....

(например какое право имеет банк трейдить? разве ЭТИМ он должен зарабатывать???)

понятно, что для нищих скальперов лавочка прикрылась и разбогатеть они могут лишь… а как можно разбогатеть, когда есть кукловоды (это еще одни богатые сучки которым биржа предоставляет полную инфу за хорошие деньги) и эти куклы тупо гоняют цену во флэте и начале тренда против толпы и только после выноса всех и вся начинают тренд.

КАК можно разбогатеть когда хитрый крупняк перешел в ДАРК-ПУЛЫ, чтобы его эти дьявольские ХФТ не фронтранили??? — таким образом крупняку уже не нужны большие тренды, он ведь может быстро и без проскальзывания открыть любой величины позу и заработав на 100п закрыть ее также — это раньше надо было долго позу набирать и скидывать, давая при этом заработать куче нищебродов — а терь все быстро, невидимо и хрен вам нищеброды, а не бабки))

( Читать дальше )

МосБиржа закрывает валютный рынок для мелких и средних алготрейдеров?

- 25 сентября 2015, 00:31

- |

Автор: Александр Жаворонков, fenix-fx. Оригинал

============================

============================

Мое субъективное дилетантское мнение: все не совсем так. Мелкие HFT пришли на неэффективный рынок и начали забирать бабки у банков, «покусывая» крупняк и забегая перед их заявками. Хотя сами HFT будут утверждать что они там чото создают, какую-то типа ликвидность, ликвидность эта де-факто мгновенная, для крупных игроков она напротив антиликвидность, а для мелких покупателей валюты не такая значительная. Короче перекладывание денег из кармана одного в карман в карман другого. Банк в этой пищевой цепи понятие стратегически более важное для экономики, нежели «паразит»-hft, который обкусывает его хлебушек, ибо банки обеспечивают реальные валюто-обменные операции для большого бизнеса и больших дел.

Так что не все так однозначно. Думаю, никакого негатива в масштабах биржи и страны тут нет, негатив только для тех, кого ущемили в правах — то есть мелкого алгоспикуля. Жаль его конечно, но если чо, всегда ж рынок Чикаго для вас открыт — Welcome! Там уж точно критиковать никого не придется, а если даже и придется, то никто эту критику не прочтет:)

Биржа закрывает валютный рынок для мелких и средних алготрейдеров. Решение валютного комитета повышает размер минимальной заявки для равной комиссии средних алготрейдров с 50 000 до 500 000 долларов. Конкурировать с банками станет почти невозможно. Это наверное, главная новация текущего года.

История вопроса такая. Было время, когда на СЭЛТ пускали только ограниченных лиц и для них это было золотое время. Огромные спреды, низкая ликвидность, невыгодные курсы в обменниках. Не так давно, доступ дали всем и, валютой стали торговать значительно больше участников. Обороты выросли, комиссии (прибыли биржи) стало больше, спреды ниже, ликвидность выше. Очень скоро банки взвыли. Конкуренция привела к тому, что жадные, привыкшие к сверхприбылям банки перестали зарабатывать, так как рынок стал предлагать более выгодные цены для всех участников. Тогда, по слухам, банки пошли привычным путем и пролоббировали решение о неравных условиях для маленьких трейдеров и стали взимать дополнительную комиссию за заявки меньшие, чем 50 000 долларов.

Через какое то время трейдеры адаптировались, а банки опять поняли, что золотой дождь так и не полился. Решение о неравных условиях для тех, у кого заявки меньшие 500 000 долларов и остальных стреляет контрольным выстрелом в голову большей части мелких и средних участников. Поддерживать минимальную котировку в 500 000 просто невозможно для абсолютного большинства. Денег на такую стратегию нужно минимум миллион долларов, так как заявку в полмиллиона будут «кусать» и ее надо пополнять до минимального сайза. Я был в категории трейдеров, которые лимитками котировали валюту и крылись на Si. По сути, бесплатный маркетмейкер. Чем больше таких, как я, тем лучше рынку, так как все остальные покупают и продают по более выгодной цене.

Новые условия я тоже скорее всего не потяну и перестану платить достаточно приличную биржевую комиссию на валютном рынке. Нет никакой возможности перекрыть миллион долларов быстро на Si, а брать на себя риски на миллион или перекрывать такой объем на западе могут только очень крупные участники, в интересах которых и прошло такое решение. Решение ни с кем не обсуждалось и обжалованию не подлежит, говорят источники на бирже. Даже голосования не было. Кому выгодно, чтобы акционеры Московской биржи стали получать меньше дохода с комиссионных меньше зарабатывать? Кому выгодно отжать конкурентов для повышения собственных доходов? Кому выгодны большие спреды и затрудненных доступ на рынок я думаю пояснять не надо. Понятно только, кому это не выгодно. Всему остальному рынку это не выгодно.

Закручивать гайки пробовали уже. Лучше не становится почему то. Мера все равно не поможет. Банки не справятся административными ресурсами с честной конкуренцией и останутся у разбитого корыта. Что можно тут сказать… Да ничего я тут не могу сказать, кроме того, что это решение циничное, монопольное, принятое без обсуждения с рынком и ведущее к его деградации. Мне очень жаль, что мы катимся вместе с поросенком Петром хрен знает куда без планов и карты. Как сейчас принято говорить от отчаяния: В новой России не будет всех этих закрытых секретных комитетов с уничтожением конкуренции, а будет свободный и открытый рынок для всех! С равными возможностями. Московская биржа будет свободной!

============================

============================

Мое субъективное дилетантское мнение: все не совсем так. Мелкие HFT пришли на неэффективный рынок и начали забирать бабки у банков, «покусывая» крупняк и забегая перед их заявками. Хотя сами HFT будут утверждать что они там чото создают, какую-то типа ликвидность, ликвидность эта де-факто мгновенная, для крупных игроков она напротив антиликвидность, а для мелких покупателей валюты не такая значительная. Короче перекладывание денег из кармана одного в карман в карман другого. Банк в этой пищевой цепи понятие стратегически более важное для экономики, нежели «паразит»-hft, который обкусывает его хлебушек, ибо банки обеспечивают реальные валюто-обменные операции для большого бизнеса и больших дел.

Так что не все так однозначно. Думаю, никакого негатива в масштабах биржи и страны тут нет, негатив только для тех, кого ущемили в правах — то есть мелкого алгоспикуля. Жаль его конечно, но если чо, всегда ж рынок Чикаго для вас открыт — Welcome! Там уж точно критиковать никого не придется, а если даже и придется, то никто эту критику не прочтет:)

Тесты 23 Sep 2015

- 23 сентября 2015, 23:13

- |

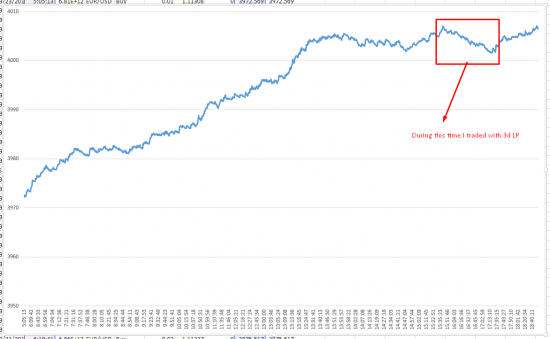

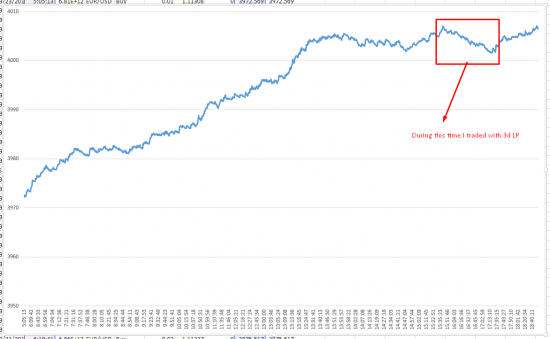

Сегодня пытались усилить пул ликвидности. Вышло не очень. Отрубили. А пока так. По прежнему 0,01. Я успею. Депо на 3 ликвидных хаба поэтому жду. Скорей всего улучшить результаты смогу. PS. Поддерживая позицию 0,01 умудрился наторговать 4 млн usd.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал