Goldman Sachs

Возможен отскок от 180 на Goldman Sachs

- 22 сентября 2015, 15:09

- |

• Goldman Sachs приблизился к уровню поддержки 180.00

• Возможно падение к 172.00

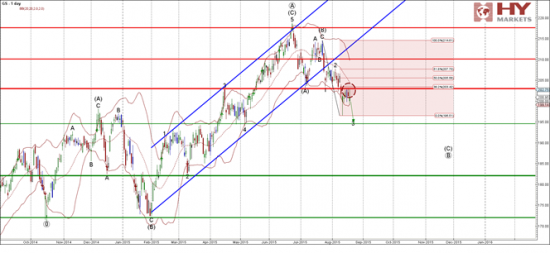

Goldman Sachs недавно сильно скорректировался вниз — почти достигнув уровня поддержки 180.00 (который был установлен в нашем предыдущем прогнозе как вероятная цель для нисходящего движения этой компании). Последняя С-волна началась ранее в этом месяце — когда Goldman Sachs развернулся вниз от сильного уровня сопротивления 190.00 (вершина предыдущего импульса (1)) — усиленного 38.2% коррекцией Фибоначчи предыдущей долгосрочной ABC коррекции ②. Если цена прорвет уровень 180.00 — Goldman Sachs тогда сможет упасть к следующему уровню поддержки 172.00. В противном случае, Goldman Sachs может вновь протестировать уровень сопротивления 190.00.

Торговый терминал: Hy pro trader

- комментировать

- Комментарии ( 0 )

Goldman Sachs: нефть будет дешевой 15 лет

- 17 сентября 2015, 19:21

- |

Утешает одно: аналитики Голдман Сакс за последние 1,5 года не угадали ничего, из того, что происходило по нефти. Это сейчас они вдруг стали такими умными, но пока нефть падала, они всегда недооценивали масштаб падения.

Goldman Sachs обозначил победителей и проигравших в случае повышения ставок ФРС

- 17 сентября 2015, 04:57

- |

Одним из ключевых событий последних месяцев, пожалуй, является сентябрьское заседание ФРС, итоги которого будут опубликованы в четверг. Согласно консенсус-оценке аналитиков, ключевая процентная ставка может быть незначительно увеличена – до 0,25%.

Прогнозы экспертов разнятся, и однозначного мнения нет. Существует ряд факторов, свидетельствующих не в пользу роста процентных ставок, в частности, низкая инфляция в США. Тем не менее, полностью исключать вероятности этого события нельзя.

В недавнем аналитическом отчете Goldman Sachs представил списки акций, которые выиграют и проиграют в результате роста процентных ставок в Америке.

По мнению экспертов, «качественные» бумаги корпораций с сильными балансовыми показателями имеют тенденцию опережать слабых конкурентов в среднем на 5 п.п. в течение 3-месячного периода после первого повышения ключевой ставки. К числу фундаментально сильных акций можно отнести Apple, Google, Priceline (владелец Booking.com). Бумаги MasterCard, ритейлера Dollar Tree, производителя программного обеспечения Oracle, поставщика автозапчастей O’Reilly Automotive также выделены Goldman Sachs как «качественные» акции.

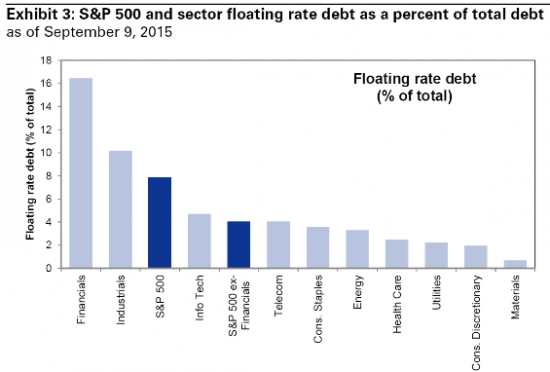

В то же время, акции корпораций, характеризующихся высоким уровнем долга с плавающей процентной ставкой, могут пострадать в результате монетарного ужесточения. Среди наиболее чувствительных компаний аналитики выделяют General Electric, финансовые учреждения Wells Fargo, M&T Bank, Lincoln National, Progressive Corp., производителя грузовиков Paccar и поставщика строительных материалов Martin Marietta Materials.

Goldman Sachs отмечает, что около 16% долга американского финансового сектора имеет плавающие процентные ставки. Для индустриальных компаний этот показатель составляет 10%, что выше примерно 8%-го уровня S&P 500.

БКС Экспресс

Бланкфейн Goldman Sachs "Я бы не стал этого делать"

- 16 сентября 2015, 16:07

- |

Макроданные не поддерживают повышение ставки на этой неделе

«Я бы не стал этого делать»

ФРС не должна повышать ставки из-за «мягких» факторов, вроде сроков последнего повышения

Китай предпринимает «неловкие» и «медлительные» меры в отношении фондового рынка

Не время покупать китайские акции после правительственной интервенции

Китай стоит на пороге серьезных экономических преобразований

Китайские власти осознают трудностип.с. Уже слишком много сказал )

Goldman Sachs: Китай потратил на поддержку рынка $236 млрд

- 08 сентября 2015, 15:12

- |

Все это время китайские регуляторы пытались поддержать акции. Был предпринят ряд агрессивных шагов. В частности, было выделено $400 млрд одному из агентств на покупку акций для поддержания рынка. Согласно оценкам Goldman Sachs, с этой целью было уже потрачено 1,5 трлн юаней ($236 млрд). Только в августе было израсходовано порядка 600 млрд юаней, то есть почти 10% от общей стоимости акций в свободном обращении.

Пока особыми успехами это не увенчалось. Турбулентность на фондовом рынке КНР сохраняется. Между тем, еще 14 августа регулятор сделал заявление, интервенции будут осуществляться лишь в случае возникновения серьезной волатильности и системных рисков.

Следует отметить, весь комплекс предпринятых мер, включающий также запрет на открытие шортов и продажу крупными держателями акций, ставит продвигавшуюся ранее идею либерализации фондового рынка Поднебесной под большой вопрос.

БКС Экспресс

Разворот на Goldman Sachs

- 03 сентября 2015, 16:49

- |

• Возможен дальнейший рост к 190.00

Goldman Sachs недавно развернулся вниз после достижения уровня сопротивления 190.00, который был установлен в нашем предыдущем прогнозе в качестве цели для восходящего движения этой компании. Последняя нисходящая коррекция от уровня 190.00 недавно развернулась вверх от зоны поддержки лежащей между уровнем поддержки 182.50 и 50% коррекцией Фибоначчи предыдущего резкого восходящего импульса от конца августа. Goldman Sachs, скорее всего, продолжит рост и повторно протестирует уровень сопротивления 190.00 в ближайшие торговые сессии. Стоп-лосс для покупок может быть размещен ниже уровня 180.00.

Goldman Sachs с оптимизмом смотрит на китайские акции

- 02 сентября 2015, 13:31

- |

На фоне последних событий аналитики Goldman Sachs подтвердили свой бычий взгляд относительно китайских акций, торгуемых в Гонконге.

По мнению экспертов, бумаги являются недорогими с точки зрения сравнительной оценки. Также Goldman Sachs ожидают улучшения макростатистики в КНР. Соотношение риска и доходности ни рынке китайских акций сейчас является достаточно адекватным, поэтому в случае стабилизации макроданных эксперты прогнозирует заметное восстановление бумаг.

Падение индекса MSCI China от апрельского пика превышает 30%. По данным Blomberg, соотношение P/E (капитализация/прибыль) индекса составляет около 8,6. Во время провалов 2008 и 2011 годов MSCI China начинал восстановление при P/E равном 7 и 7,8 соответственно.

В Goldman Sachs считают, что рынок китайских акций находится невдалеке от этих значений. Аналитики ожидают дополнительного фискального и монетарного стимулирования, продолжения реформ в Поднебесной.

БКС Экспресс

Ждет ли США рецессия в 2016 году? Мнение Goldman Sachs

- 31 августа 2015, 13:26

- |

В ходе работы профессионалам в области инвестиций с Уолл-стрит приходится отвечать на разнообразные вопросы об экономике и финансовых рынках.

Наиболее распространенными из них являются: когда ФРС повысит процентные ставки? Как укрепление доллара может повлиять на портфель? Что происходит в Китае? Что ждет Грецию?

В новом аналитическом отчете стратег Goldman Sachs Дэвид Костин обратил внимание на неожиданный вопрос клиентов: каковы перспективы наступления рецессии в США в 2016 году? Ответ эксперта однозначен: такой сценарий не входит в прогноз Goldman Sachs.

Конечно, ситуацию нельзя назвать простой. С одной стороны, рынок труда формально улучшается, доверие потребителей находится на высоком уровне, цены на недвижимость растут, а американские акции находятся неподалеку от рекордных отметок. Однако это не может длиться вечно. Инвесторы указывают на такие угрожающие сигналы, как затяжное падение цен на сырье, слабые макроданные из Китая и их влияние на прочие страны, неопределенность в Европе.

Тем не менее, по мнению Goldman Sachs, текущая экономическая экспансия в США является продолжительной (6 лет), однако достаточно слабой, что соответствует начальной-средней фазе цикла. Аналитики прогнозируют рост американского ВВП на 2,2% в 2015 году, на 2,4% — в 2016 и на 2,2% — в 2017 году.

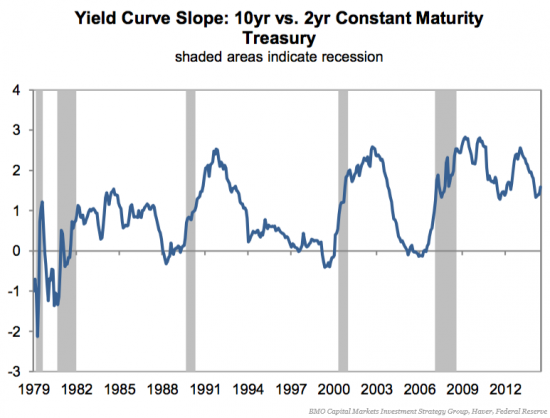

Примечательно, что популярным опережающим индикатором рецессии является перевернутая кривая доходностей американских гособлигаций, когда краткосрочные ставки превышают долгосрочные. Однако на приведенном ниже графике видно, что текущая ситуация далека от пререцессионной.

БКС Экспресс

Разворот на GM

- 20 августа 2015, 16:13

- |

• Возможно дальнейшее падение к 195.00

Goldman Sachs недавно развернулся вниз от зоны сопротивления лежащей между уровнем сопротивления 203.00 (бывший сильный уровень поддержки, который развернул предыдущую (А)-волну в июле, и который выступает в качестве сопротивления в настоящее время после того, как он был прорван активной ©-волной) и 38.2% коррекцией Фибоначчи предыдущего нисходящего импульса от конца (B)-волны. Нисходящий разворот от этой зоны сопротивления, вероятно, ускорит движение активного краткосрочного импульса 3 к следующему уровню поддержки 195.00 (целевая цена, рассчитанная для завершения этого импульса).

Скрин с терминала: www.hymarkets.com/english/platforms_pro.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал