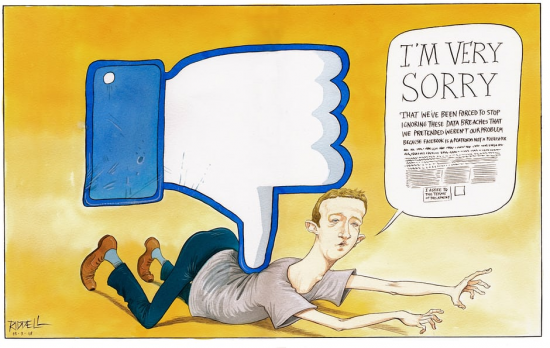

Во Цукер горбатого лепит!)

- 10 апреля 2018, 23:56

- |

А они ему: Мистер Сакерберг, да, Мистер Сакерберг.

- комментировать

- 51 | ★2

- Комментарии ( 17 )

Facebook так просто не сломать.

- 28 марта 2018, 17:14

- |

В последнее время многие злятся на Facebook (FB:NASDAQ). И по всей видимости, потребуется на много больше времени для изменения таких настроений.

Скандал связанный с социальной сетью, безусловно, нанес существенный урон компании. На сегодняшний день регулирующие органы США и Великобритании изучают, как данные о пользователях Facebook, в конце концов, оказались в руках аналитической фирмы, которая, якобы, была вовлечена в сомнительные дела с избирательными кампаниями по всему миру. На прошлой недели, во время своего интервью, CEO компании Марк Цукерберг извинился за такое фиаско и пообещал детально разобраться в проблеме.

Но покаяние главы компании не смогло остановить снижение акций Facebook. За неделю акции упали на 14%. Это самое сильное недельное падение с момента выхода Facebook на биржу в 2012 году.

Снижение капитализации не такая большая проблема по сравнению с потерей доверия пользователей. За последние 5 лет социальная сеть быстро росла за счет стабильного наращивания пользовательской базы невероятными темпами. Так, к примеру, Facebook в среднем добавлял около 43 млн. новых пользователей каждый квартал на протяжении 3 лет. В этом свете кампания #DeleteFacebook может нанести серьезный удар по технологическому гиганту.

( Читать дальше )

Рынок за неделю: падение Facebook и угрозы торговой войны держат акции в страхе

- 26 марта 2018, 19:56

- |

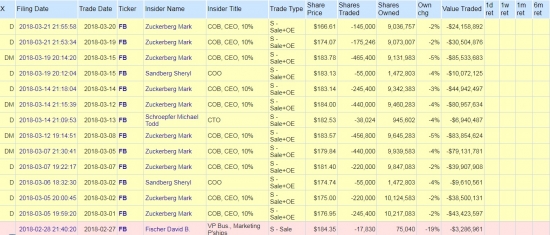

Facebook... В чем причина продажи?

- 22 марта 2018, 19:52

- |

хочется задаться вопросом: как и Зубков много знает или деньги на жизнь понадобились?

Facebook последние новости и как там удалить профиль.

- 21 марта 2018, 10:53

- |

Во вторник появилось видео, записанное на скрытую камеру, в котором временный исполнительный директор Cambridge Analytica, Александр Никс заявляет, что его кампания в рамках политического консалтинга, в Великобритании, сыграла решающую роль в победе Дональда Трампа на выборах президента США, в 2016 году. Совет директоров Cambridge Analytica приостановил полномочия Никса во вторник, незадолго до того, как на британском канале Channel 4 вышла вторая часть разоблачений методов фирмы.

В Facebook заявили, что Федеральная торговая комиссия (FTC), ведущий американский регулятор, направила в их адрес письмо с вопросами о данных, полученных Cambridge Analytica.

( Читать дальше )

Facebook -5% сегодня

- 20 марта 2018, 20:40

- |

Вчера было -7%. Пузырь стал сдуваться как-то резко.

Все молчат. Всем неинтересно. Криптовалюта, ришечка, инвестирование, ЗОЖ, медитация, как монетезировать то-что-не-монетизируется.

Вчера в 170 путе Фейса можно было сделать 3000%, сегодня в 160 путе только 500%.

Продавцы опционов подняли цены.

Продолжаем читать доктора Элдера, который не видел человека, который смог заработать на покупке опционов)

Мои ожидания

- 20 марта 2018, 13:22

- |

Мои ожидания

Рынок затаится, поэтому может остаться на отрицательной территории, чтобы оттуда наблюдать за двухдневным заседанием ФРС, которое начинается в этот вторник, 20 марта. Распродажа акций технологических компаний, главным образом Facebook, напугала участников торгов. Большая зависимость от ИТ-гигантов, которые были ключевыми драйверами роста на протяжении последних лет, настораживает инвесторов. На таком негативном новостном фоне усиливаются опасения как из-за повышения ставки, так и по поводу ужесточения внешнеторговой политики. Ожидаю, что S&P500 потеряет в пределах 0,6% и опустится до 2695 пунктов.

Важных публикаций макроэкономической статистики на сегодня не запланировано. На фондовых площадках установится затишье перед объявлением решения ФРС в среду. На фоне падения рынка риторика регулятора едва ли будет слишком жесткой. Я ожидаю повышения ставки на 25 базисных пунктов и сохранения курса еще на два повышения в этом году.

Рынок накануне

Фондовые индексы США накануне закрылись в минусе (S&P500: -1,42%) под давлением обширной распродажи. Снижение затронуло все сектора, но больше всех упал технологический. Во многом это было обусловлено обвалом акций Facebook на 6,8%. Критика методов управления доступом третьих лиц к данным пользователей социальной сети вызвала опасения по поводу возможного усиления регулирования деятельности крупных технологических компаний. NASDAQ по итогам дня потерял 1,84%.

Доллар США несколько ослаб по отношению к основным валютам из-за новостей о прогрессе в переговорах по Brexit, вызвавших укрепление британского фунта. По отношению к евро доллар понизился от 1,2291 до 1,2340.

Наиболее важные новости

Facebook заблокировала Cambridge Analytica. Компания в понедельник заявила, что наняла фирму по цифровой экспертизе Stroz Friedberg LLC, чтобы провести аудит систем Cambridge Analytica после случая, приведшего к нарушению конфиденциальности данных приблизительно 50 млн пользователей социальной сети. Еврокомиссия уже потребовала объяснений от Facebook.

Facebook -7%

- 19 марта 2018, 23:06

- |

Оказывается, ФБ без согласия пользователей продавал их данные аналитической конторе для выборов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал