Exxon

❗️Обзор главного бенефициара отказа от российского газа - Exxon Mobil Corporation❗️

- 11 января 2023, 13:02

- |

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

👆🏻Помимо Новатэка, конечно. Но его полный обзор я выложил два дня назад, ссылки на свежие обзоры оставлю в комментариях.

Exxon Mobil Corporation — американская компания, одна из крупнейших нефтяных компаний в мире по размеру рыночной капитализации. Основные запасы нефти находятся в Азии и США, природного газа — в США, Австралии, Азии и Европе. Дивидендный аристократ, выплачивает дивиденды с 1911 г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Exxon может подать в суд на правительство РФ из-за запрета продажи доли в Сахалине-1

- 30 августа 2022, 14:03

- |

Exxon готова подать в суд на правительство РФ из-за запрета продажи доли в Сахалине-1 — WSJ (fomag.ru)

Главное на утро

- 22 июня 2022, 10:18

- |

🔻 Индекс Мосбиржи: 2 358,81 (-1,90%)

⬆️ Индекс РТС: 1 379,97 (+1,65%)

Президент России Владимир Путин заявил, что для решения жилищного вопроса в стране нужны миллиарды квадратных метров. По мнению главы государства, нужно инвестировать в строительный сектор.

Минфин подготовил поправки в налоговый кодекс, которые вводят временную надбавку к НДПИ на добываемый в России газ из-за высоких цен на европейском рынке. Сумма изъятий может составить 416 млрд рублей, которые будут распределены между экспортерами — Газпромом и НОВАТЭК.

Роснефть открыла два новых нефтяных месторождения с суммарными начальными извлекаемыми запасами по категории С1 более 2,2 млн тонн нефти.

Акционеры ЛУКОЙЛ утвердили решение не выплачивать дивиденды по итогам 2021 года. Компания оставит 400 млрд рублей чистой прибыли нераспределенной.

Лента разместила по закрытой подписке 18 399 265 акций, или 77,99% от объема выпуска, на 20 млрд рублей в пользу мажоритарного акционера Севергрупп для оплаты Утконоса. В результате допэмиссии доли остальных акционеров «размылись» на 18,9%.

( Читать дальше )

Цены на бензин в США не собираются снижаться

- 13 апреля 2022, 09:34

- |

US EIA (Управление энергетической информации) опубликовало свежие, еженедельные данные по регионам и Штатам о текущих ценах за галлон (3.7л) бензина.

Цены пока и не собираются снижаться, традиционно самый дорогой бензин в Калифорнии (Лос-Анджелесе и Сан-Франциско), подходит уже к $6, самые дешёвый в Техасе и Мексиканском заливе $3.8-3.85

-----------------------------

Словесные интервенции о продаже нефти из запасов, как в США, так и у партнёров, уже не помогают.

Текущие запасы на низких уровнях, а восполнять их скоро придется, пылесося с рынка много нефти по любым ценам.

Саудиты только недавно, в очередной раз подняли цены на свою нефть.

Иранская сделка, которая уже 3 месяца близка к подписанию, всё никак не подпишется, Иран занял очень жёсткую позицию.

Венесуэла тоже, усвоив правила, готова идти на уступки только с пакетным снятием санкций.

По всем нефтяным фронтам, совсем некомфортная ситуация для США.

На этом фоне, ловля нефтяной рыбки в мутной экономической войне в виде Американских и мировых мэйджоров продолжает оставаться неплохой идеей

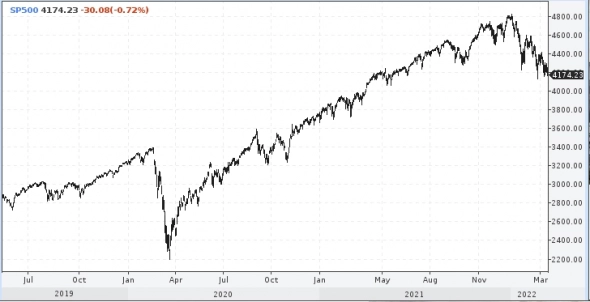

Заседание ФРС, ожидание повышения ключевой ставки и фондовый рынок США

- 15 марта 2022, 14:02

- |

Переход к циклу повышения ставок ещё не означает, что акции больше не будут расти. Экономика США все ещё находится на средней стадии цикла роста, когда сохраняются высокие ожидания по росту прибылей корпораций. Тем не менее конкретные исторические обстоятельства – агрессивный антиинфляционный настрой ФРС, кризисные риски в Европе из-за военной операции на Украине, статистически не очень благоприятный второй год президентского цикла в США настраивают на осторожное отношение к фондовому рынку в 1-3 кварталах 2022г. При повышенных ожиданиях волатильности на рынке следует обращать внимание на поиск отдельных акций, а также ценовые уровни желательной покупки.

( Читать дальше )

Exxonmobil и BP. Такие разные санкции

- 02 марта 2022, 19:44

- |

1) BP избавляется от своей доли участия в Роснефти

ританская BP уходит из Роснефти из-за спецоперации РФ на Украине.

Тезисы компании:

— Совет директоров BP объявил, что BP избавится от своей доли участия в Роснефти;

— BP имела долю участия в размере 19,75% в Роснефти с 2013 г.;

— исполнительный директор BP Б. Луни немедленно покидает совет директоров Роснефти;

— другой директор Роснефти, номинированный от BP, бывший глава компании Б. Дадли, также выходит из СД;

— в свете этого решения компания отныне не будет отчитываться перед Роснефтью по поводу объема своих резервов, производства и прибыли, а также выйдет из других совместных проектов с российской компанией.

Тезисы Б. Луни:

— как и многие, я был глубоко потрясен и расстроен разворачивающейся на Украине ситуацией, мое сердце со всеми теми, кого это затронуло;

— это вынудило нас фундаментально пересмотреть отношения BP с Роснефтью;

( Читать дальше )

Метрики российских нефтегазовых компаний улучшаются, но все еще отстают от мировых аналогов - Атон

- 16 февраля 2022, 14:11

- |

Мы повышаем наш прогноз по Brent на 2022 до $80/барр., и нашим новым фаворитом становится ЛУКОЙЛ. Мы также присваиваем рейтинги ВЫШЕ РЫНКА Роснефти и Татнефти

Эволюция ESG у российских нефтегазовых компаний. LTIFR улучшился на 17% в 2016–20 оставался неизменным г/г в 2020 вблизи среднего значения 0.36. Затраты на ОТ и ТБ составили $1.5 млрд в 2020, при этом больше всего потратили Роснефть ($0.7 млрд) и ЛУКОЙЛ ($0.4 млрд). Расходы на экологические проекты составили $1.2 млрд в 2020, наиболее высокие у Роснефти ($0.6 млрд) и ЛУКОЙЛа ($0.25 млрд). Выбросы парниковых газов на млн бнэ добычи постепенно снижались – с 44.1 в 2016 до 43.4 в 2020. MSCI повысил рейтинг ESG НОВАТЭКА до A (самый высокий в секторе), а рейтинг Газпрома был понижен до BB. Только у ЛУКОЙЛа в совете директоров преобладают независимые директора (6/11).

( Читать дальше )

Топ-5 энергетических компаний США с высокой див.доходностью на СПБ Бирже

- 19 октября 2021, 18:31

- |

Индекс Russell 3000 отслеживает динамику 3000 наиболее крупных компаний США с максимальной капитализаций, что представляет собой примерно 98% всех американских акций.

Из нефтегазовой отрасли и энергетики (включая газовую и электродистрибуцию) в этот индекс включено более 150 бумаг, большинство из которых платит дивиденды ежеквартально.

Благодаря резкому росту цен на газ и нефть именно этот сектор сегодня выглядит наиболее привлекательно.

Однако нужно помнить, что во избежание 30% налога на дивиденды американских акций нужно подписать специальную форму W8-BEN.

( Читать дальше )

NYSE: XOM, строго покупка: 55.55 - 57.57$.

- 23 июля 2021, 00:46

- |

Разгружаться в диапазоне: 61 — 68$.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал