SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ETF

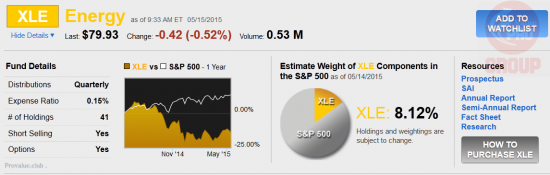

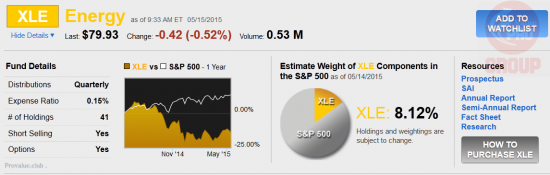

Небольшая раскореляция Energy Select Sector SPDR (ETF) XLE с нефтью?

- 18 мая 2015, 17:14

- |

Я в Сообществе выкладывал ранее рекомендацию «Лучше инвестировать в XLE чем в Нефть напрямую», которая частично себя уже отработала.

Интересно, что последний месяц наметилась некоторая раскореляция XLE с нефтью.

( Читать дальше )

Интересно, что последний месяц наметилась некоторая раскореляция XLE с нефтью.

( Читать дальше )

- комментировать

- 244 | ★1

- Комментарии ( 0 )

Не все ETFs Одинаковы. Детали могут стоить вам счета!

- 15 мая 2015, 12:51

- |

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.Красный флаг должен подниматься если мы имеем дело с ETFs на товарные инструменты или комодитиз.

Главное правило — внимательно читать проспекты.

Если ETF на S&P, так называемый спайдер (SPY) агрегирует в себе компании входящие в индекс, то UNG — ETF на газ, имеет другую структуру. Фонд покупает дальний контракт на газ и затем при приближении к экспирации, роллирует его, т.е. закрывает и покупает новый фьючерс на следующий месяц.

Фьючерс фьючерсу рознь. Разные рынки торгуются по-разному. Газу свойственно контанго — дальний месяц торгуется дороже ближнего. С момента создания фьючерса на газ, он 80% торговался с контанго. Поэтому ETF на газ имеет врожденный порок — или потери на контанго. И если газ не трендится вверх с существенной скоростью, UNG будет терять. А если газ стоит на месте — терять еще быстрее.

( Читать дальше )

А кто определяет список индикаторов на главной ??? Предлагаю добавить туда VXX !!!

- 15 мая 2015, 05:59

- |

VXX — ETF/ETN(тут мнения коллег немного разошлись), торгуемая на индекс волы амерской.

И на него ещё есть и опционы с совершенно жуткой ликвидностью и минимальным спрэдом по ним !

По ликвидности, за прошлый день(14.05.15) объём самого VXX(базовый актив) по данным моего терминала — 28.303.152 контрактов !!!

Для сравнения это почти 2/3 такого монстра как AAPL(45.203.456)

и на порядок больше таких популярных инструментов как например GLD(6.923.017), TSLA(2.895.936)

и даже больше ETF на насдак QQQ(23.904.233)

Так что коллеги, я думаю тут 2-х мнений быть не может, надо включать на главной этот индикатор глобальной волы !

Ну и господа не забываем что сегодня таки экспира на нашем междусобойчике, на удивлении вроде как обещающая быть спокойной для

мая ?

sell in may and go away больше не работает ?

продавцы волы походу снова на коне ?

В общем предлагаю кроме всего прочего и это обсудить как минимум в кулуарах на опционной конфе мосбиржи у Вики — уже скоро !

Добро пожаловать в Питер, все подробности и регистрация тут

options.derex.ru/ru/program/

Будет интересно и очень пользительно думаю — прошлая конфа когда ещё с А. Крупеничем делали мне до сих пор иногда снится, особенно ночная прогулка по Неве на теплоходе )

Настолько похоже в Питере лучше энергетика, а если ещё и люди правильные и общение - так вообще втыкает правильными идеями надолго )))

И на него ещё есть и опционы с совершенно жуткой ликвидностью и минимальным спрэдом по ним !

По ликвидности, за прошлый день(14.05.15) объём самого VXX(базовый актив) по данным моего терминала — 28.303.152 контрактов !!!

Для сравнения это почти 2/3 такого монстра как AAPL(45.203.456)

и на порядок больше таких популярных инструментов как например GLD(6.923.017), TSLA(2.895.936)

и даже больше ETF на насдак QQQ(23.904.233)

Так что коллеги, я думаю тут 2-х мнений быть не может, надо включать на главной этот индикатор глобальной волы !

Ну и господа не забываем что сегодня таки экспира на нашем междусобойчике, на удивлении вроде как обещающая быть спокойной для

мая ?

sell in may and go away больше не работает ?

продавцы волы походу снова на коне ?

В общем предлагаю кроме всего прочего и это обсудить как минимум в кулуарах на опционной конфе мосбиржи у Вики — уже скоро !

Добро пожаловать в Питер, все подробности и регистрация тут

options.derex.ru/ru/program/

Будет интересно и очень пользительно думаю — прошлая конфа когда ещё с А. Крупеничем делали мне до сих пор иногда снится, особенно ночная прогулка по Неве на теплоходе )

Настолько похоже в Питере лучше энергетика, а если ещё и люди правильные и общение - так вообще втыкает правильными идеями надолго )))

Вопрос по плечевому ETF

- 14 мая 2015, 10:35

- |

Друзья, коллеги, привет!

Подскажите пожалуйта, кто имел дело с маржинальными ETF (2x, 3x), если ли там маржин коллы?

К примеру я купил ETF на шорт S&P-500 с третим плечом.

S&P вырос еще на 50%.

Я при этом:

а) Буду иметь акции ETF которые ничего не стоят и теоретически смогу дождаться отката базового актива

б) Меня управляющая компания отмаржинколлит и у меня останется только остаточная стоимость кэша

Вопрос конечно базовый, но в интернете ничего не нашел.

Подскажите пожалуйта, кто имел дело с маржинальными ETF (2x, 3x), если ли там маржин коллы?

К примеру я купил ETF на шорт S&P-500 с третим плечом.

S&P вырос еще на 50%.

Я при этом:

а) Буду иметь акции ETF которые ничего не стоят и теоретически смогу дождаться отката базового актива

б) Меня управляющая компания отмаржинколлит и у меня останется только остаточная стоимость кэша

Вопрос конечно базовый, но в интернете ничего не нашел.

поиск нужного ETF

- 13 апреля 2015, 16:05

- |

Друзья и коллеги, всем привет.

Подскажите пожалуйста, где можно найти ETF с нужными параметрами.

Каждый раз поиск проходит со скрипом.

Есть ли бесплатный ресурс, чтоб можно было найти структуру фонда и isin?

Можно на английском.

Спасибо.

Подскажите пожалуйста, где можно найти ETF с нужными параметрами.

Каждый раз поиск проходит со скрипом.

Есть ли бесплатный ресурс, чтоб можно было найти структуру фонда и isin?

Можно на английском.

Спасибо.

Смысл слов.

- 05 апреля 2015, 23:01

- |

Случается, когда я пишу о своих позцииях на рынке, приходит какой-нибудь Газировкин и начинает мне делать замечания, что я что-то не правильным словом назвала. Ему, несмышлёнышу, словно слепому котенку в молоко мордочку, окунаешь в рынок — вот деньги, можно брать. А он по глупости своей только носом пузыри пускает и мяукает, что неправильно использован термин, денег не видит, рынка не знает, прибыли не чувствует… Но апломбом брызжет в все стороны.

На вопросы по существу, разумеется, отвечать не в состоянии. Вот в последний раз ему не понравилось мое выражение «акции VXX». На вопрос «В каком виде котируются и торгуются ETF на рынке?» ответить не смог, но написал, что shares это не stocks, сообщил мне о моей «воинствующей терминологической неграмотности и менторском тоне».

Получается, что для «газировкиных» ценные бумаги, которые называются ETF shares, которые можно торговать внутри дня, торговать на маржу, продавать «в короткую», получать дивиденды, многие из которых имеют опционы, - не акции. А для меня ценные бумаги на ETF — это именно акции ETF.

( Читать дальше )

На вопросы по существу, разумеется, отвечать не в состоянии. Вот в последний раз ему не понравилось мое выражение «акции VXX». На вопрос «В каком виде котируются и торгуются ETF на рынке?» ответить не смог, но написал, что shares это не stocks, сообщил мне о моей «воинствующей терминологической неграмотности и менторском тоне».

Получается, что для «газировкиных» ценные бумаги, которые называются ETF shares, которые можно торговать внутри дня, торговать на маржу, продавать «в короткую», получать дивиденды, многие из которых имеют опционы, - не акции. А для меня ценные бумаги на ETF — это именно акции ETF.

( Читать дальше )

ETF на ММВБ

- 02 апреля 2015, 14:49

- |

Уважаемые смарлабовцы, расскажите основные плюсы и минусы торговли ETF на ММВБ.

ETF на Российский рынок - RSX: факты

- 30 марта 2015, 12:49

- |

Просто факты:

Статейка на Блумберг

- внутридневная волатильность в декабре по RSX была самой высокой среди всех 1500 ETF, торгуемых в Нью-Йорке

- Российские ETFы увеличили число акций в обращении на 200%

- Объем торгов российским ETF в декабре вырос в 5 раз

- В январе вола по российскому индексу была самой высокой в мире после Греции

Статейка на Блумберг

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал