BA

ТОП акций на американском премаркете Illumina, Zoom Video, Milacron, Boeing

- 12 июля 2019, 16:14

- |

Топ волатильных акций на премаркете:

Illumina (ILMN) -15% — Акции биотехнологической компании упали на 15% после того, как Illumina опубликовала предварительные данные о доходах, которые разочаровали инвесторов . Продажи компании во втором квартале составят около 835 миллионов долларов. Аналитики, опрошенные Refinitiv, ожидали выручку в размере 887,9 млн долларов.

Zoom Video Communications (ZM) +1,48%, Slack Technologies (WORK) -0,31% — Zoom и Slack были оценены аналитиками из Stephens Inc. как «выше рынка» за лидерство на рынке видеоконференций и командных сообщений соответственно. Обе компании смогли интегрировать функции, такие как чат, аудио и рабочий процесс, в единую платформу.

Altria (MO) +1,30% — аналитик Goldman Sachs повысил рейтинг акций табачной компании, с «нейтрального» до «покупать». «Мы ожидаем восстановление рынка табачных изделий, так как основной продукт — сигареты продаются лучше, чем мы опасались», — сказал аналитик.

Wells Fargo (WFC) +0,3% — Аналитик Citi понизил рейтинг акций Wells Fargo до «нейтрального» с «покупки». Аналитик сказал, что акции имеют «ограниченный потенциал роста с текущих уровней» и он ожидает более «привлекательной точки входа».

( Читать дальше )

- комментировать

- 307

- Комментарии ( 0 )

Портфель: Американские акции.

- 03 апреля 2019, 08:51

- |

Также на графике отражаю уровни Stop Loss и Take Profit.

Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

s&p100,акции США RTN, AXP, CVX, DIS, BA

- 27 сентября 2018, 13:46

- |

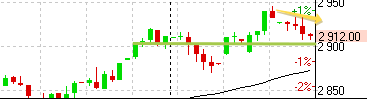

Вероятно продолжение до уровня 2900 +-10(20)

Незначительно повышенная волатильность внутри дня с открытие до закрытие от +0,25 до 0,38

Что отразилось незначительно на дневном ATR

( Читать дальше )

GAZP, SBER, VTBR, BAC, PG, JPM, BA, JNJ, MU, YNDX, SRU8, EUR\USD, EUR\JPY, GBP\JPY, AUD\USD.

- 06 августа 2018, 07:58

- |

EUR/USD- была продажа по рынку 02.08.2018г., 1.16265, — 1я цель 1.0500 — без изменений.

( Читать дальше )

GAZP, SBER, VTBR, BAC, PG, JPM, BA, JNJ, MU, YNDX, SRU8, EUR\USD, EUR\JPY, GBP\JPY,AUD\USD.

- 02 августа 2018, 13:11

- |

GAZP,SBER,VTBR,BAC,PG,JPM,BA,JNJ,MU, YNDX,SRU 8, GBP/JPY,EUR/JPY

- 01 августа 2018, 13:00

- |

BAC, PG, JPM, JNJ — покупка от 31.07.2018г. без изменений.

MU продажа по рынку, — цель 45.5

SBER,VTBR,GAZP, GPM, BAC, PG, JNJ, BA, YNDX, SRU8, GBP/JPY,EUR/JPY

- 31 июля 2018, 12:49

- |

SBER,VTBR,GAZP продажа от 27.07.2017г. — без изменений.

GPM, BAC, PG покупка от 29.07.2017г. — без изменений.

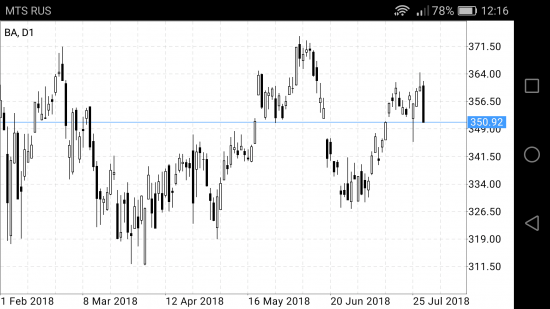

BA продажа по рынку, цель 330.00

JNJ покупка по рынку, цель 143.5

( Читать дальше )

Хэдж-фонды

- 01 октября 2016, 23:37

- |

Динамика позиций хэдж-фондов в акциях США 30 сентября в целом негативная, но без «огонька» (значительного импульса).

Лидерами снижения по относительной динамике были: Monsanto Co (MON), Newmont Mining (NEM), Dow Chemical (DOW) и ряд других. Снижения в позициях происходили в рамках 2%. Позитивную динамику (динамику набора позиций) формировали покупки немногочисленных акций: General Dynamics (GD), Boeing (BA), 3M (MMM), Verizon (VZ) и др, но итоговая динамика оказалась оттоком средств на сумму более $930 млн из позиций крупнейших фондов.

Динамика в позициях по рос. эмитентам вторила США. Лидерами по динамике оттока капитала были Яндекс и Сургутнефтегаз (оба до 1.4% оттока). Нефтегазовый сектор имел меньший негативный импульс и отток из ROSN, LKOH, TATN и GAZP оказался не столь весомым: от -0.66% до -0.44% за день.

В ожидании нонфармов из США и стимулов из UK и Японии

- 01 августа 2016, 13:21

- |

Главные события прошедшей недели не принесли больших новостей на рынок. ФРС на своем июльском заседании сохранила ставку на прежнем уровне. Первое повышение ставки, проведенное Комитетом в конце 2015 года, продолжает пока оставаться единственным. При сохранении низкой ставки Комитет сохранил оптимизм и даже отметил уменьшение «краткосрочных рисков для экономических перспектив». Кто-то поспешил расценить такие пассажи как намек на намерение повысить ставку уже на сентябрьском заседании. Действительно, после заседания оценка рынком вероятности повышения ставки на сентябрьском заседании резко рванула вверх, поднявшись с 10 до 20%. Однако с учетом приближающихся выборов, представляется, что ФРС вряд ли решится поднимать ставку до декабрьского заседания, да и прямых намеков на повышение ставки в сентябре все-таки не было. Это и поспособствовало слабости доллара. Кроме того еще большее воздействие на доллар оказали слабые данные по росту ВВП (+1.2%) во втором квартале. В результате индекс доллара одним движением пробился вниз ниже 50 дневной скользящей средней, давая медведям сигнал на дальнейшую продажу.

( Читать дальше )

Средне-долгосрочное инвестирование на NYSE и NASDAQ

- 14 июля 2016, 21:08

- |

По моему мнению большой потенциал для роста у след. акций.

1. BCS — Barclays PLC — сейчас цена $7.98 за акцию. Вижу потенциал роста до $20.

2. BA — Boeing Co — сейчас цена $131.60 за акцию. Вижу потенциал роста до $170.

3. CS — Credit Suisse — сейчас цена $11.32 за акцию. Вижу потенциал роста до $30.

4. HES — HESS Corp — сейчас цена $58.22 за акцию. Вижу потенциал роста до $140.

5. MS — Morgan Stenly — сейчас цена $27.97 за акцию. Вижу потенциал роста до $50.

Можно присмотреться на LSE к LLOY. с 22.06 большие обьемы вливали.

Рассказывать и показывать почему так думаю не буду, долго. Время инвестирования от 1 года до 3 лет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал