BA

Боинг: пора покупать!

- 27 мая 2023, 15:52

- |

#BA

Таймфрейм: 1D

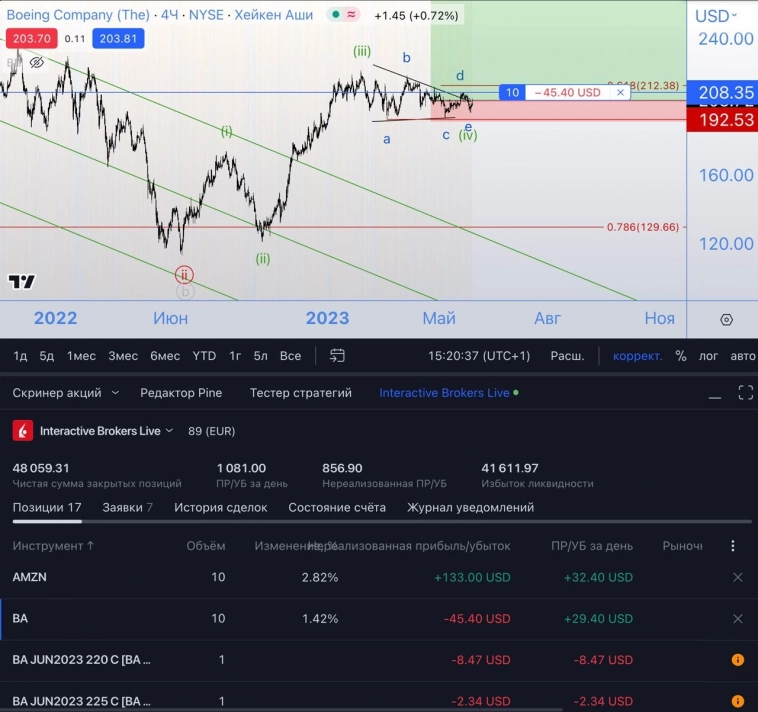

А ещё я сегодня боингом слегка скупился, всё по аналитике месячной давности: t.me/waves89/5127. Планирую, что он выйдет вверх из треугольника (iv).

- комментировать

- Комментарии ( 0 )

Боинг: время взлетать?

- 28 апреля 2023, 18:42

- |

#BA

Таймфрейм: 1D

В моём портфеле множество американских акций, поскольку я жду в ближайшее время поход индекса S&P500 на исторические максимумы, равно как и остальных американских индексов. И у меня часто спрашивают: что я покупаю в свой портфель?

Одна из моих инвестиций, в которую я позавчера добавился – это Boeing. Компании связанные с оборонкой будут пока оставаться в позитивном тренде, локхид мартин тому неплохой пример. Но если последний покупать и держать россиянам не очень этично, то можно присмотреться к чему-то с гражданскими подразделениями.

На графике торговый план для треугольника (iv), по которому можно войти в спекулятивную позицию на среднесрок.

Вульф по Boeing

- 27 декабря 2022, 12:27

- |

Пост из телеграм-канала от 22 декабря 2022:

Волна Вульфа в акциях Boeing

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

Боинг: хороший P/S, но не идеальный

- 04 августа 2022, 10:07

- |

Всем привет.

Зависимость динамики Прайс ту сейлз от цены актива и его выручки

Выручка Боинга сильно сократилась за предыдущие годы. Это зеленая гистограмма. Усредненный P/S (синяя линия из точек) — я бы не сказал, что компания стоит дешево с учетом провала в выручке. Вот бы при старой выручке в 100 ярдов P/S 1.63 — это была бы сделка! А так — неплохая цена. Но не идеальная. Тем более, мы не знаем, что дальше будет с выручкой компании. И маржинальностью по чистой прибыли. У Боинга много долгов. Роллировать сложнее.

Держу с весны 2020-го. У меня отличная цена входа. Перезаходил, зафиксив прибыль. Оптимизма особого нет по отношению к такому крупному должнику на цикле повышения ставок. Но и паниковать, наверное, не стоит. Все же, нет конкурентов у Боинга и Эйрбаса. Китаю лет 10 понадобится, чтобы свой тестовый самолет вывести в рынок. Так что, если с обслуживанием долгов справятся — отрастет.

Не инвест рекомендация.

PS' Графики строю в TV. Не спрашивайте почему. Просто привык делать это с 2017-го. Удобно.

markets report 23/6/22

- 23 июня 2022, 09:08

- |

Всем четверг!

Торги в Америке вчера закончились небольшим снижением. Глава ФРС Пауэлл выступил перед Сенатом, где вроде не сказал ничего ободряющего, но и никакого нового кошмаринга тоже не прозвучало, что не так сильно огорчило инвесторов. Плюс Пауэл добавил, что в при сильном намерении победить инфляцию они пока стараются избежать рецессии в экономике. Слабее всех пока смотрится энергетический сектор, который сильно проседает вслед за нефтью, а ведь именно этот сектор пока являлся надеждой этого года хоть на какой-то рост. Так же проседают техи, а вот защитные акции типа недвижимости, здравоохранение и коммунальные услуги пока перформят лучше других.

В JP Morgan кстати уже считают что инфляция достигла пика ибо сырьевые цены уже развернулись и пошли вниз, поэтому в банке считают, что во 2й половине года инфляция пойдет наконец вниз, а вся планета заживет в новом светлом будущем.

А вот в Morgan Stanley считают, что даже если Америке удастся избежать рецессии, SnP должен просесть еще процентов на 20, чтоб адекватно учесть масштабы надвигающегося экономического спада. Если рецессия все же случится, то падение будет еще глубже. Аналитики отмечают, что огромная инфляция съест будущую прибыль компаний. И за 1й стадией медвежьего рынка, которая ознаменовалась снижением будущих прогнозов по прибыли, наступит 2я, в которой глобальная прибыль окажется сильно ниже ожиданий. Ну это мы узнаем на следующем сезоне отчетностей, не переключайтесь.

( Читать дальше )

К истокам конфликта через акции BAE Systems Plc

- 22 мая 2022, 18:04

- |

Здравствуйте, коллеги!

Любой горячей фазе конфликта предшествует фаза накопления противоречий и споров. Воспользуемся графиком акций (LSE:BA) британской оружейной компании BAE Systems Plc (Headquartered in London, UK, BAE is the largest defence contractor in Europe and one of the biggest defence companies in the world. (самая крупная в Европе и одна из крупнейших в мире)) для анализа прошедших событий и текущих реалий.

( Читать дальше )

Инвестиции в «оборону»: топ-5 компаний, торгуемых на бирже

- 23 февраля 2022, 18:17

- |

По информации Reuters ожидается, что на 2023 финансовый год Джо Байден запросит у Конгресса рекордный оборонный бюджет в размере более 770 млрд долл, поскольку Пентагон планирует модернизировать вооруженные силы США. А итоговая сумма вообще может превысить 800 млрд долл, куда войдут расходы на зарплаты, танки и самолеты-невидимки F-35, производимые Lockheed Martin Corp., а также средства на программы Министерства энергетики по ядерному оружию и связанную с обороной деятельность других учреждений и компаний, включая работающих в космической отрасли.

Таким образом из приблизительно 2 трлн долл расходов на оборону всего мира в 2022 году, на Соединенные Штаты придется почти 40%.

( Читать дальше )

Квартальный free cash flow Boeing стал положительным впервые за 3 года

- 28 января 2022, 16:27

- |

За 2021 г. выручка выросла на 7% до $62,3 млрд. По отношению к 2019 и 2018 гг. падение, соответственно, на 18,6% и 38,4%. Non-GAAP EPS составил -$9,44 против -$23,25 годом ранее. FCF -$4,4 млрд по сравнению с -$19,7 млрд в 2020 г.

За квартал Boeing поставила 99 гражданских самолетов в сравнении с 59 самолетами за 4Q20. Подробнее о поставках за 2021 г. читайте здесь. Суммарный портфель заказов вырос за этот квартал на $10 млрд до $377 млрд. Долг сократился с $62,4 млрд до $58,1 млрд. Чистый долг незначительно снизился до $41,9 млрд. Обзор результатов Boeing за 3Q21 можно прочитать в этом блоге по

( Читать дальше )

Боинг - момент истины 10

- 27 января 2022, 21:35

- |

Boeing и Airbus отчитались о поставках за 2021 г.

- 12 января 2022, 14:09

- |

Airbus (Euronext: AIR) сохранил лидирующие позиции в гражданской авиации третий год подряд. В 2021 г. Airbus поставил клиентам 611 самолётов, что на 8% выше, чем годом ранее. Эти данные были опубликованы в понедельник. Boeing поставил за год 340 самолётов, о чём вчера сообщила компания. Это более чем в 2 раза превышает результат 2020 г., когда было отгружено 157 самолётов, но ниже результата 2019 г. – 380 самолётов. Поставки самолётов семейства 737 составили 263 шт., в сравнении с 43 самолётами в 2020 г. Было также отгружено 32 самолёта программы 767, 24 самолёта Boeing 777, 14 самолётов 787. По итогам 2020 г. поставки Boeing 787 составили 53 шт.

Лидером продаж Airbus остаётся семейство А320 с 483 самолётами. В 2020 г. поставки самолётов А320 составили 446 ед. За прошедший год отгружено 55 самолётов семейства А350, тогда как в 2020 было 59. Поставки самолётов А220 составили 50 шт., по сравнению с 38 годом ранее. Портфель заказов (backlog) сократился до 7082 ед. против 7184 ед. в конце 2020 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал