экономика

Самые прибыльные индустрии рынка США

- 05 августа 2020, 18:08

- |

Самые прибыльные индустрии рынка

Земля и недвижимость – два актива, которые всегда ценились и, казалось бы, будут давать рентную прибыль вечно. С одной стороны так и есть, арендные платежи от сдачи недвижимости можно получать до тех пор, пока «дом не разрушиться», но с другой – это экономически не выгодно, ведь дом стареет, требует ремонта и падает в цене.

Многие инвесторы пускают слюни от того, что можно «жить на дивиденды» и бегут покупать акции, которые сейчас их выплачивают, даже не задумываясь о том, сможет ли эта компания платить их в будущем. Обратите внимание на компанию General Electric ($GE), которая в 2008 была в ТОП-5 индекса S&P500 и считалась дивидендным аристократом т.к. более 25 лет выплачивала дивиденды своим акционерам. С того момента её акции упали на -85% и компания сократила выплаты дивидендов до 0,01$ на акцию. Таких примеров — сотни.

Всё потому, что важно не то, сколько компания заработала, а то сколько она заработает в будущем и какие прогнозы по темпам роста её прибыли заложили инвесторы. Компания может не выплачивать дивиденды, но расти в цене акций т.к. находиться на стадии захвата рынка. Или же, компания может платить небольшие дивиденды в процентном выражении, но расти в капитализации т.к. основную часть прибыли реинвестировать для более быстрого роста.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

⚡ Доллар на 65, Нефть на 53, Индеск доллара в пол, размещаем ОФЗ ...

- 05 августа 2020, 13:19

- |

По текущей ситуации: Я делаю основной упор на нестандартность ситуации и применяю методику Позитивной визуализации, это положительно сказалась на моих сбережениях. Далее все по плану. По моему любимому ТА отработали как в учебнике, если еще гэп закроем вобще классика.

Покупки сегодня не планирую. Следующая контрольная точка

По Нефти ожидаю таки разрыв бассейного покрытия и выныривание за глотком свежего вохдуха..

( Читать дальше )

Вчерашняя статистика от Американского института нефти поддержала цены.

- 05 августа 2020, 12:30

- |

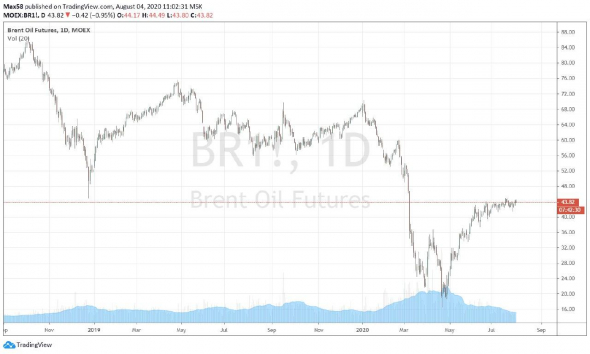

Вчерашняя статистика от Американского института нефти поддержала цены. Опросы института показали, что запасы нефти и бензина на прошлой неделе сократились на 8,6 млн и 1,7 млн баррелей соответственно.

По итогам торгов фьючерсы на Brent второй день подряд закрыли выше $44 и сегодня с утра консолидируются около $44,3 за баррель. В целом наблюдается боковая тенденция, волатильность торгов за последний месяц значительно упала. Несмотря на существующие риски, инструмент демонстрирует завидную стабильность, малейшие просадки оперативно выкупаются. Тем не менее при ухудшении сентимента и спуске ниже $42,5–43 продавцы могут стать активнее, и коррекция может достичь зоны $37–38 за баррель Brent.

С 1 августа страны ОПЕК+ увеличивают добычу на 2 млн б/с. 🔥Ряд аналитиков с тревогой смотрят на рост добычи, отмечая высокие риски на стороне спроса. Однако, как было сказано выше, рынок достаточно оптимистичен и пока всерьез не рассматривает угрозу профицита.

Гривна падает, рубль растет, фонда вверх - Рынок сегодня 05.08.2020

- 05 августа 2020, 09:05

- |

🇺🇸 Если коротко, то в США все остается неизменным: идут переговоры по предоставлению помощи вынужденно безработным и все готовятся к президентским выборам.

Несмотря на все риски – фондовые индексы S&P500 и NASDAQ100 обновляют свои локальные и глобальные максимумы. Пока нет предпосылок на сильное падение фондового рынка, но диверсификация рисков и хеджирование рыночного риска путем покупки опционной конструкции всегда кстати.

( Читать дальше )

⚡ Доллар крут только к рублю, Нефть ждет запала и в космос, Евро это проблема....

- 04 августа 2020, 20:46

- |

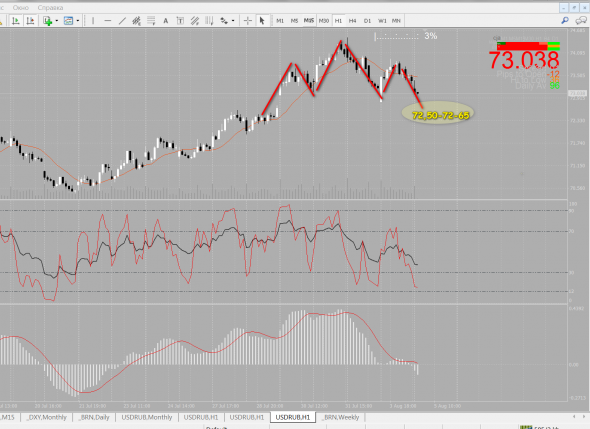

Про доллар, индекс доллара рухнул к 2х летним минимумам, есть там дивер должны чуток откатить в ближайшее время

Нефть топчется под потолком, но на то она и Нефть ожидаю импульса вверх. вниз ходили второй раз не интересно, до 100 больше размах

( Читать дальше )

🔥 Минфин РФ 5 августа проведет аукцион по размещению ОФЗ двух выпусков, ждем снижение курса

- 04 августа 2020, 16:52

- |

В частности, будут размещены ОФЗ с переменным купонным доходом (ОФЗ-ПК) выпуска 29014 с погашением 25 марта 2026 г. в объеме остатков, доступных для размещения в указанном выпуске, и ОФЗ с постоянным купонным доходом (ОФЗ-ПД) выпуска 26228 с датой погашения 10 апреля 2030 г., объем размещения составит 30 млрд руб. по номинальной стоимости.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Куда движутся цены на нефть

- 04 августа 2020, 13:24

- |

Нефтяные котировки в понедельник подросли на фоне сильных данных по производственной активности в мире, а также замедления распространения коронавируса.

В понедельник индекс деловой активности производственного сектора Китая обновил максимум с 2011 г. ✔️Индикатор демонстрирует рост пятый месяц подряд, указывая на стабильное восстановление экономики страны. Данные по производственной активности в Европе и США также оказались позитивными, что поддержало как нефтяные котировки, так и другие рынки мира.

Фьючерсы на Brent в понедельник закрепились выше $44 за баррель. Однако сегодня с утра котировки вновь вернулись в прежний диапазон $43,5–44 за баррель. 🔥Отсутствие поддержки со стороны покупателей выше $44 указывает на сохраняющуюся тревожность из-за существующих рисков на стороне спроса. В случае закрепления ниже $42 за баррель возможен всплеск распродаж и движение в сторону $35–38 за баррель.

04.08.2020 Рынок сегодня: TikTok, Сплит акций AAPL и рост деловой активности в США

- 04 августа 2020, 09:24

- |

🇺🇸 Начнем с ключевых макроэкономических новостей – индекс деловой активности в США (PMI) вырос до 54,2%. Для сравнения, месяцем ранее он был 52,6%. Таким образом, мы видим восстановление деловой активности, более того, 85% компаний из индекса S&P500 показали результаты лучше ожиданий аналитиков и дали положительные прогнозы на будущий квартал.

Поэтому можем с достаточно высокой долей уверенности сказать, что рынок акций продолжит свой рост и в этом квартале можем увидеть обновление февральских максимумов по индексу S&P500.

⏩ По корпорациям. $AAPL 24 августа 2020 года сделает сплит акций 4:1 т.е. произойдет дробление акций в 4 раза. Если Вы владеете 1 акцией AAPL, то после 24.08.2020 у вас их будет 4, и цена упадет соответствующе. Таким образом, капитализация компании не поменяется, но цена за акцию будет ниже. Это уже не первый сплит акций Apple: были сплиты 2:1 в 1987, 2000, 2005 и один раз компания сделала сплит 7:1 в июне 2014 г. Если бы не было сплитов, то сейчас акции компании $AAPL стоили бы 24360$.

( Читать дальше )

03.08.2020 Рынок сегодня: Фондовый рынок снова растет

- 03 августа 2020, 12:00

- |

👉 03.08.2020 Рынок сегодня: Фондовый рынок снова растет

🇺🇸 Выходные прошли без волатильных новостей. Закрытые в зеленой зоне фондовые индексы США так и остались на верхах.

Фьючерсы на азиатской сессии торгуются около нуля как по индексу S&P500 так и по индексу NASDAQ100.

Сезон отчетности почти подошел к концу. Как и ожидалось, техи отчитались положительно, реальный сектор отрицательно. «Четвертая промышленная революция» набрала оборот. На следующий отчет компании повысили свои прогнозы по прибыли, поэтому ждем роста рынка акций на фоне положительных ожиданий и это, даже не смотря на падение ВВП США -9,5% г/г (и аж -32,90% кв/кв).

Но в тот период важным будет другое – Президентские выборы в США. Именно они зададут тональность как на фондовом рынке США, так и на валютном рынке Украины. Думаю, Трамп в очередной раз удивит всех :)

❗️ На этой неделе главными новостями будут данные по деловой активности в США (PMI), рост которых и даст толчок к дальнейшему росту фондовых индексов.

🇺🇦 В Украине все стабильно. Карантин продолжается. Гривна укрепляется и ждем снижения к 27,25-27,50 грн/дол.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал