шадрин

Год назад... Счет 482 тыс. руб. Сейчас 1,3 млн. руб. Хорошо.

- 20 февраля 2016, 21:15

- |

Фейсбук напомнил о прошлогодней записи на сМарт-Лабе — Проект «Разумный инвестор»: 482 172,40 RUR, пенсии, Баффетт +140% — молодца!

Всего один год прошел, как-то смог увеличить счет почти на миллион рублей 482 тыс. руб. => 1,32 млн. рублей

Вообще блог — это огромное благо для меня. Довольно интересно и полезно перечитывать старые записи. Можно посмотреть со стороны на свое развитие. В данный момент мой инвестиционный портфель претерпит некоторые изменения, но об этом позже. Я уже начал его менять. В начале марта про это напишу.

То, что я писал год назад — актуально и сегодня. Нужно инвестировать, каждый может это сделать, если даже нет времени и знаний, можно передоверить это профессионалам.

Для каждого человека важный момент в жизни — это замещение человеческого капитала — финансовым. Сначала ты работаешь, а потом твой капитал тебя кормит. И капитал можно создать с нуля. И это никогда не поздно начать делать. Не слушайте тех, кто говорит, что для инвестиций нужны большие деньги. Как раз с малых сумм регулярно инвестируя, Вы заработаете капитал.

Мой блог — это пример личных инвестиций. И я только в самом начале пути по сути, через 5, 10, 20 лет — будет совсем другая картина и другие цифры. Те кто сейчас ехидно смеются, будут там позади, и им будет не догнать уже меня никогда, им понадобятся те самые 5, 10, 20 лет. Так что лучше не откладывать на потом, то что Вы должны сделать сегодня…

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 104 )

Шадрину и другим инвесторам - почему РТС никогда не вырастет

- 20 февраля 2016, 13:39

- |

Когда инвестор вкладывает деньги, например, такой как Питер Линч, он расчитывает на 10 кратный рост компании и соответственно ее стоимости. Здесь речь не пойдет о росте РТС в 1.5-2 раза в случае чуда, которое может произойти и нефть снова поднимется на 120. Хотя и это чудо маловероятно, учитывая тот факт, что все танкеры забиты этой нефтью, а развитые страны потихоньку пересаживаются на электромобили и солнечные батареи.

РТС — это усредненная, приведенная стоимость наших акций в долларах. Стоимость эта зависит от спроса, предложения и состояния экономики.

Крупные инвесторы, кем бы они не были, — российские или западные, не будут вкладываться в рос. экономику, пока власть будет несменяемая и пока будут риски все потерять.

Чтобы РТС начал хорошо расти, нужно поменять всю власть и исполнение законов. Перед тем, как это произойдет, пройдет очень много времени. Может даже никогда не произойти за нашу жизнь.

( Читать дальше )

подскажите как отслеживать портфельчик своих акций, программка иль сайт без заморочек, цена покупки\продажи и изменения в процентах. где то читал, не думал, что пригодиться, теперь я инвестор)

- 19 февраля 2016, 22:26

- |

Точно в цель! Итоги 2015 года УК Арсагера.

- 19 февраля 2016, 18:02

- |

Пару недель назад, 2 февраля 2016 года состоялось заседание Совета директоров УК Арсагера. Правление отчиталось по итогам 4 квартала и всего 2015 года, обсуждали планы на 2016 год, создание нового фонда, основные тезисы по бизнес-плану, который к 1 марту 2016 года будет еще предоставлен в СД.

Было переизбрано Правление (в прежнем составе), а также определен список кандидатов в Совет директоров, который будет в бюллетене для голосования на ГОСА этим летом. Появилась новая фамилия в списке кандидатов в Совет директоров — Леонид Устюжанин. Я его знаю достаточно хорошо.

Можно поквартально посмотреть историю этого года:

Но еще более интересно годовое окно. Я давно отслеживаю результаты УК Арсагера. Анализировать деятельность данной управляющей компании я начал задолго, до того, как стал её акционером и пайщиком:

( Читать дальше )

Стальные нервы или S&P500 в рублях.

- 18 февраля 2016, 18:27

- |

«Инвестировать сейчас опасно? Опасно. Инвестировать всегда опасно…» (Александр Шадрин)

Кстати, эта картинка пару недель назад была неактуальна, сейчас возвращаемся обратно. На рынке всё циклично.

На следующей неделе планирую, очередные покупки американских акций на СПб, вторая часть покупок по плану, а рынок опять растёт, как так. Как будто мировой капитал знает, когда я буду покупать :)

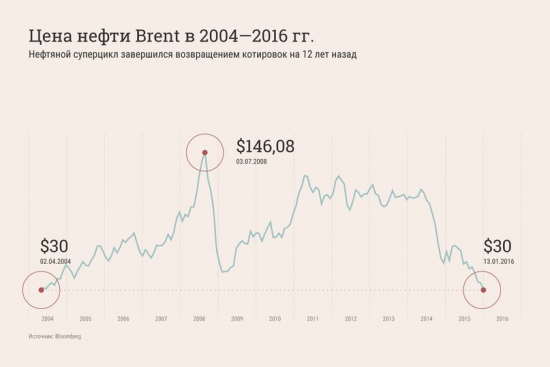

Нефть-кормилица вернулась к ценам 12-летней давности. Плохо это или хорошо покажет время.

( Читать дальше )

Шадрин покупает, Баффет продает.

- 18 февраля 2016, 09:20

- |

А вот здесь опубликована форма 13F Беркшир Хэтэуэй за четвертый квартал. Баффет продал акций АТ&Т на 450 млн. $. Может Александру стоит задуматься? А купил Баффет Уэллс Фарго на те же 450 млн. $, увеличив позицию до 26,1 млрд.

Первые дивиденды от американских акций

- 16 февраля 2016, 13:11

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь». (Уоррен Баффет – «американский Шадрин»)

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

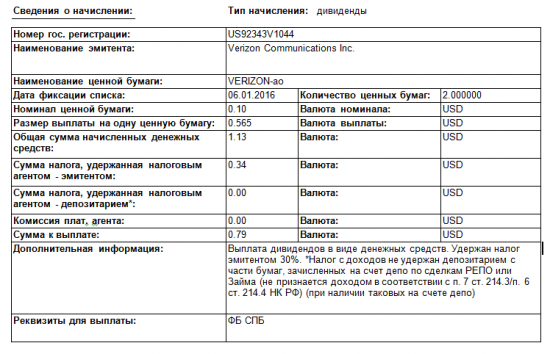

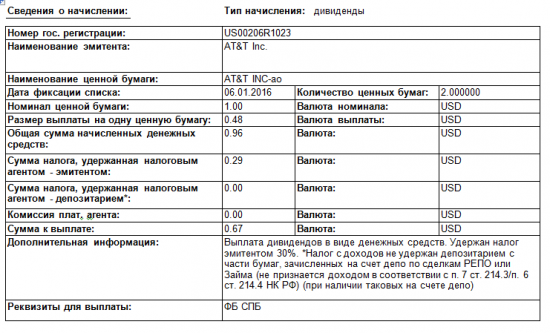

Зима уходит. Пришли первые дивиденды от Verizon Communications Inc. и AT&T Inc. Теплее на душе :)

Данные акции я приобрел на Санкт-Петербургской бирже. Акции реально есть на моем брокерском счете в российском депозитарии через цепочку депозитариев. Регулярно в комментариях мне задают такой вопрос. Акции есть – по ним я получаю дивы, могут переводить в другой депозитарий, могу даже голосовать на ГОСА.

Мир стал глобальным, можно инвестировать по всему миру, и довольно с низкими транзакционными расходами. На СПб мне нравится. В другом месте инвестировав по $500 в месяц в американские акции — я бы тратил на комиссии на порядок больше.

Информация по налогообложению на СПБ:

По получаемым дивидендам российский брокер не является налоговым агентом: налоги уплачиваются в США (взимаются на уровне американского депозитария) и поступают на счет инвестора без налогов. Ставка: 30 %.

Налог на дивиденды пока 30% в связи с тем, что депозитарий не обладает статусом QI – биржа над этим работаем. Как только получит этот статус, будет 10%.

С чем это связано? С тем, что американские депозитарии любого клиента неквалифицированного депозитария по умолчанию считают резидентом США и взимают с него налог 30%.

Я недавно уже раскрывал, смысл фразы «когда вы уже оказались внутри, на вас проливается золотой дождь». Рекомендую подробности читать тут:

Модель Гордона

U.S. Dividend Champions

Дивидендные аристократы

Собаки Доу

В этом вся прелесть дивидендных аристократов — дивиденды растут год от года, и мы получаем по факту «акцию-облигацию», у которой постоянно растет размер купона.

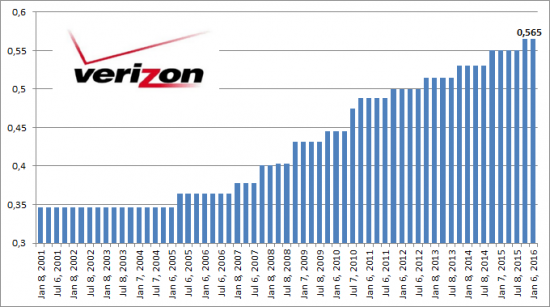

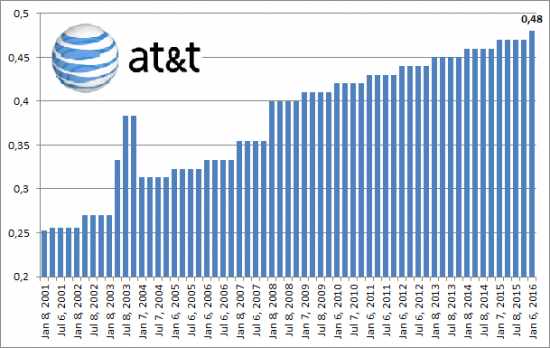

Пример, те же Verizon Communications Inc. и AT&T Inc.

Это графики квартальных дивидендов за 15 лет. За 15 лет!

Мне нравится, что из года в год дивиденды растут – и это происходит больше 10 лет, больше 20 лет…

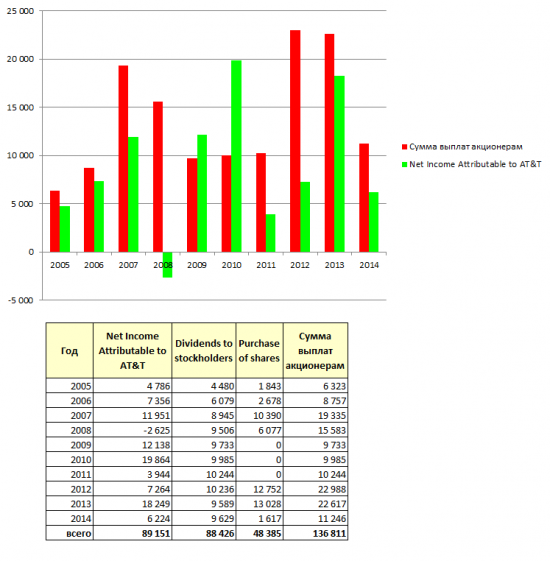

И еще момент, из-за больших налогов американские компании еще любят делать выплаты своим акционерам — в виде обратного выкупа акций.

Пример, AT&T Inc. (совсем скоро новые годовые данные, пока только до 2014 года)

Там думают о кармане акционера… очень хорошо думают.

Даже с убытками по году – компания может продолжать платить дивиденды, в зависимости от ситуации направляет на бай-бек или на дивы.

Смотришь на размер прибыли и размер дивидендов и бай-беков – поражаешься, что делают дешевые деньги. Самый оптимальный план действия в этой ситуации – замена акционерного капитала на долговой. Там умеют считать деньги акционеров. И деньги акционеров – тоже имеют цену, акционерный капитал – не бесплатный!

В России зачастую считают, что акционерный капитал бесплатный, и вообще акционер в конце очереди должен стоять по распределению прибыли, в США – всё наоборот!

Я читал недавно книгу про BlackRock и сделки LBO, советую – «Король капитала». Очень интересно для понимания работы компаний в плане модели управления акционерным капиталом (МУАК).

МУАК – там работает идеально!

По существу можно сказать, что сейчас сами компании стали действовать, как инвестфирмы, которые применяли LBO. Это выгодно акционерам и они это делают.

И еще момент, теперь я стал участвовать не в выводе капиталов из России, а, наоборот, в возврате. Теперь дивиденды от американских компаний моего портфеля будут течь в Россию :)

Я — настоящий Патриот России! :)

Правда, налоги приходится платить в американский бюджет.

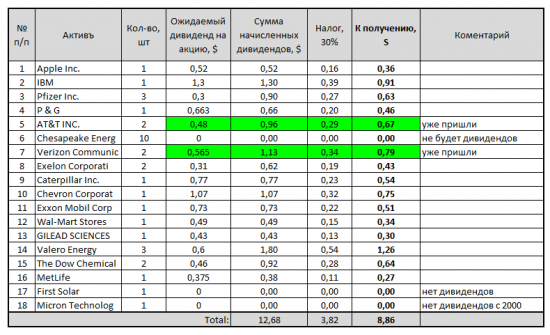

Оценил на ближайший квартал размер дивидендов по своему текущему портфелю:

Подавляющее количество американских компаний платят ежеквартальные дивиденды, почти по всем акциям уже прошли отсечки, скоро придут дивы.

Ожидаю около $8.86 чистыми ($1.46 уже пришли) в квартал на вложения в $1500. Годовой уровень дивидендной доходности получается – около 2,4% годовых. Это кстати, почти равно доходности 10Т (2,3%). Но дивиденды будут расти год от года. Круто!

Время работает на инвестора. Тот же график Кока-колы, который я привожу, как пример, можно вспомнить. Сейчас исходные данные более выгодные. Акции уже дают доходность 10Т.

Показательно растет год от года размер дивиденда от первоначальной инвестиции. И это доход инвестора без учета переоценки акции (так сказать «тела облигации»). А когда растет дивиденд, тогда и цена акции тоже растет.

Вот Вам и золотой дождь!

Успешных инвестиций!

P.S. Когда понимаешь всё это – приходит эйфория и радость за американские компании, и непонимание, почему нельзя сделать тоже самое в России?

Живи. Люби. Инвестируй.

- 14 февраля 2016, 14:40

- |

«Лучше купить удивительную компанию по достойной цене, чем достойную компанию по удивительной цене» (Уоррен Баффет)

Отлично, когда выходные. Особенно если они длинные. В Питере всё также сонно и пасмурно. Хороший момент для изучения аналитики и прочих приятных дел.

На днях вышел очередной - Credit Suisse Global Investment Returns Yearbook 2016

Рекомендую скачать. Отличное чтиво для долгосрочных инвесторов.

( Читать дальше )

Очередные покупки. Быть счастливым.

- 10 февраля 2016, 00:28

- |

Не плыви по течению, не плыви против течения — плыви туда, куда тебе нужно.

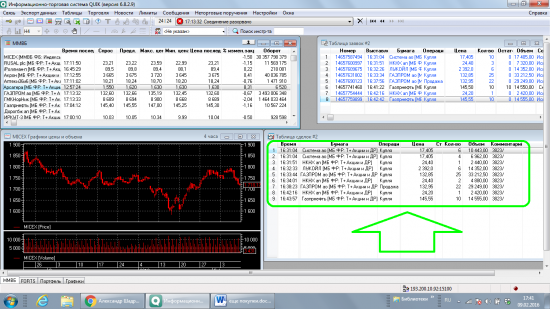

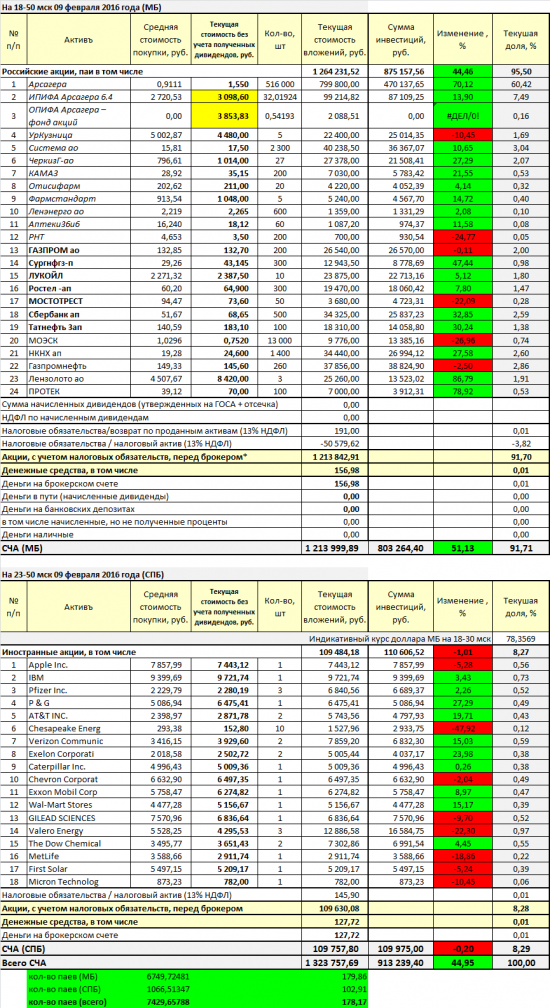

Как я и планировал, сегодня осуществлял очередные инвестиции. Перевел деньги на брокерский счет, это часть «расчетных» с моей уже прошлой работы.

Купил на 60 тысяч рублей 5 российских акций: АФК Система, НКНХ ап, ЛУКойл, Газпромнефть и Газпром. В моём портфеле уже были позиции по данным акциям, увеличивал доли по ним. Наверное, это пятерка – одни из любимых моих позиций, после акции, сами знаете какой.

Это первые покупки российских акций в этом году…

С Газпромом из-за тех.ошибки при вводе заявки (кол-во акций и кол-во лотов перепутал) пришлось спекульнуть даже. Вспомнил былые времена. Купил по 132,85 руб. – через 4,5 минуты продал по 132,95 руб. Да уж.

Система, ЛУКойл – хорошие компании, с потенциалом роста акций. Система – делает достаточно много интересных инвестиций на дне рынка, через 5-10 лет, развив их, она будет выводить свои непубличные дочки на IPO - ожидаю хорошие дивиденды. Плюс – вечный дисконт Холдинга – купить Систему выгоднее, чем МТС сейчас.

ЛУКойл – хорошая частная нефтяная компания. Корпоративное управление, дивиденды, собственники – гуд. Еще решение вопроса с квазиказначейскими акциями подстегнет рост акций (в ближайшие 2-3 года грядут законодательные изменения по этому вопросу). Дивидендный аристократ!

Газпром и Газпромнефть – отличный госбизнес, но приставка «гос» скорее всего мешает. Ожидаю роста дивидендов – до нормативных 25% (а то и 35%) по МСФО у Газпрома. У Газпромнефти – хороший рост производственных показателей. Оценка обоих компаний не актуальна их финансовым показателям.

НКНХ ап – среди этой пятерки акций, наиболее рисковая ставка. Сейчас очень интересен вопрос по дивидендам за 2015 год. Все помнят про «финты с благотворительностью» (вывод активов в бюджет Татарстана, минуя корпоративный канал – дивиденды). Такое может повторится…

Опасно? Опасно!

А также стоит вспомнить историю, которая произошла прошлой осенью. Компания объявила, что планирует построить две установки по производству этилена на 1,2 млн т, а не одну установку на 1 млн т. Строительство может обойтись в 500 млрд руб., оценивал гендиректор компании Азат Бикмурзин. Совет директоров планировал предложить акционерам прекратить выплачивать дивиденды на период строительства и провести допэмиссию акций. Возможно, эти планы будут скорректированы на фоне падения цен на нефть, иначе это может стать препятствием для успешной приватизации.

НКНХ постоянно генерирует денежный поток, платит высокие дивиденды, сильно недооценена на бирже. НКНХ торгуется на уровне 1,6 EBITDA, хотя нефтяные компании в среднем торгуются по 3–4 EBITDA.

НКНХ – один из крупнейших игроков на мировом рынке синтетических каучуков, выпускает более 100 видов продукции, в том числе каучуки, а также пластики. Почти половину продукции компания экспортирует в Европу, страны СНГ, Северную Америку, Азию, Южную Америку, Африку. НКНХ направляет на дивиденды не менее 15% чистой прибыли, за 2014 г. акционеры получили 30% прибыли (2,7 млрд руб.).

Плюс драйвер для роста – приватизация татарских компаний

Участвовать в приватизации НКНХ интересно, прежде всего, группе «Таиф. Посмотрим, что будет. Или она взлетит на 35 руб. или упадет к 10 руб., после выхода новости о дивидендах?

Из-за таких историй, как НКНХ – грустно бывает. Жаль, когда хорошая компания, но для миноритарных акционеров — акция в этом случае не финансовый инструмент.

Мой портфель акций, после покупок стал таким:

Мой портфель устанавливает очередные исторические рекорды по СЧА и размеру профита с начала проекта «Разумный инвестор»:

СЧА 1 323 758 рублей

Профит + 410 518 руб.

Всё идет по плану. Покупаю, покупаю. Регулярно покупаю.

Я планировал в течение следующих 2 лет осуществлять покупки своей самой крупной инвестиции в портфеле, но текущие котировки выше 1,5 руб. никак не дают это сделать. Это дорого для компании с операционным убытком. До 1,25 руб. я готов покупать.

Сейчас я временно остановлюсь.

В принципе, я сделал уже всё что мог, итак доля на один актив более 60% — это было много и опасно.

Но я сделал всё правильно. Цена может и дальше расти, а может и упасть. Успокаиваю себя, что и текущая доля (516 тыс. акций) вполне себе хорошая, и при успехе бизнеса УК – она сделает меня довольно богатым человеком (при акции 1000 руб. за акцию, например).

Тут нужно придерживаться золотой середины. Купить ровно столько, чтобы и при неудаче, мое благосостояние кардинально не ухудшилось, а при успехе – я бы вполне ощутил его. Полмиллиона акций УК Арсагера уже хороший портфель.

Помимо глобальных планов доведения доли в уставном капитале УК Арсагера до 2%, у меня есть другие направления инвестиций – иностранные акции (делаю регулярно по 500 долл. в месяц), интересные отдельные идеи (наподобие сегодняшних покупок), и покупка продуктов УК Арсагера (паев фондов «акции-6.4» и «фонда акций»).

На последнем я больше и сфокусируюсь сейчас. Буду покупать паи ПИФов, так как не могу купить акции Арсагеры.

Многие это посчитают рекламой, но это для меня реально выгодно – купить сразу портфель интересных идей, выгоды по налогам, и так далее. Я пишу про свои инвестиции и не более. Ничему и никогда не призывал, все сами должны думать своей головой. Ответственность за ваши деньги – только на Вас!

И кстати, на позапрошлом заседании Совета директоров УК Арсагера было принято решение об обнулении скидок и надбавок при покупки/продажи паев (остались скидки, только при удержании паев менее 1 года). Так что пайщику стало еще выгоднее инвестировать через УК Арсагера.

Покупка продуктов коллективного управления – это своего рода эволюция инвестора. Покупать какие-то акции самостоятельно – это хорошо, даже увлекательно. Но на это нужно время, на поиск информации, на отбор акций. И желание в первую очередь. И не факт, что потраченное время будет вознаграждено дополнительной доходностью. Знать все возможности – жизни не хватит.

Да и в жизни столько еще интересных вещей и занятий, что всё тратить на чтение отчетов простому человеку нереально. Гораздо проще это поручить профессиональным управляющим.

Я нашел таких, я знаю, каким образом они делают отбор, и мне очень это нравится. Их подходы совпадают с моими, я именно так и хотел бы, чтобы ими управляли. Можно сказать, что я сам бы лучше так не сделал.

Отдельные истории – это хорошо, но это всё будет уходить в прошлое, так как, эти все темы есть в ПИФах. И покупая по 30-50 тыс. руб. в месяц проще и выгоднее купить именно через ПИФ.

Успешных инвестиций!

P.S. Сегодня мой первый день безработного, а вчера был последний рабочий день в страховой компании. Погода на улице соответствует внутреннему состоянию. Грустно и спокойно.

Именно спокойствие. При наличии, хоть небольшого, но капитала, Ваша жизнь становится более спокойной в этом плане. И чем больше капитал, тем спокойнее. Вы не переживаете из-за начальства, из-за работы, из-за того, как Вам добыть средства к существованию. Вы более свободны.

Конечно, я еще не достиг – полной инвесторской нирваны, когда меня перестанет волновать даже цена моего портфеля – достаточно будет знать, сколько я получаю дивидендов в год. Но я к этому иду…

Но всё к лучшему. Сейчас есть время подумать, почитать книги, позаниматься своими делами. Не думаю, что это продлиться долго. Я обожаю, такие промежутки времени, когда можно просто остановиться.

Скоро новая работа, новая жизнь. Очень интересно, что будет дальше? Этот интерес к жизни и делает меня счастливым…

Всё только начинается!

Желаю всем быть счастливыми, ценить каждую минуту.

P.P.S. И да, я написал про очередной рекорд по счету – завтра начнется падение! Кроме этого, стоит добавить, что весь рекорд в основном за счет переоценки одного актива в портфеле!

К ночи нефть ускорила свое падение – упала с 33,2 до 30,5 долл. за баррель. Завтра и наш рынок также начнет снижаться. Но это не в первый раз, так что всё в норме — через месяц очередные покупки.

Я нахожусь на этапе накопления, и снижение рынка – мне в плюс. Моя доходность из-за покупок внизу будет выше по итогу инвестиций…

Сегодня же под закрытие рынка еще купил 3 акции Chesapeake Energy Corporation (CHK) по $1.96, увеличил позицию с 7 до 10 акций. У компании серьезные проблемы, возможно, это банкрот, но небольшую долю готов держать.

Кстати, в американском портфеле пришли первые дивиденды.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал