частный инвестор

Недельный отчет по долгосрочному инвестированию. 18/52.

- 05 мая 2024, 10:08

- |

Пополнения — 15 000 ₽.

Покупок было немного, добрал в портфель следующие бумаги:

«Транснефть» — 5 лотов;

«Северсталь» — 4 лота;

«Норникель» — 1 лот.

Как я уже говорил, я набираю позицию по «Транснефти», цель пока 100 шт. акций в портфеле.

Решил добрать «Северсталь» под дивиденды. Да, я знаю, что акции компании на локальных максимумах. Компания вернулась к ежеквартальным дивидендам, спрос на продукцию растет (по крайней мере, на внутреннем рынке).

По «Норникелю» не вижу перспектив в ближайшем будущем. Поэтому очень аккуратно усредняю. Благодаря сплиту это стало делать легче.

Из событий хочется отметить отчет «Газпрома», убыток которого потащил индекс вниз.

На следующей неделе ожидаю дивидендную отсечку по акциям «Лукойла», а в конце месяца и НЛМК с «Алросой» закроют свои реестры.

Продолжаю планомерно, регулярно инвестировать. Движухи мало, работаю на результат.

( Читать дальше )

- комментировать

- 317

- Комментарии ( 0 )

Пассивный доход за апрель 2024 года

- 01 мая 2024, 20:52

- |

Вот и закончился апрель. Пора подводить итоги по пассивному доходу за этот месяц.

Приветствую Вас на канале Записки Офисного Инвестора.

Этот канал не является обучающим. Все материалы, представленные здесь, отражают лишь точку зрения автора и могут не совпадать с вашими взглядами.

Я стараюсь откладывать на инвестиции и сбережения около 50% своего дохода. Сейчас доходность в основном приносят банковские вклады, потому что проценты по ним очень хорошие, и не вкладывать деньги в такие вклады было бы ошибкой.

Доход с банковских вкладов и накопительных счетов составил 19 766 ₽.

На фондовом рынке начался сезон выплаты дивидендов. Многие компании уже объявили свои рекомендации по дивидендам, но выплаты будут позже. Первые дивиденды мы получим уже в мае (например, от Лукойла, НЛМК, АЛРОСА). По состоянию на 1 мая рекомендуемая сумма дивидендов составляет 77 388 ₽ с учётом налогов. Также я получаю купоны по облигациям (скоро будет отдельный пост об облигационном портфеле).

Доход с купонов и дивидендов составил 2764 ₽.

( Читать дальше )

Арбитражный суд Москвы впервые удовлетворил требования российского инвестора о взыскании убытков у Euroclear - РБК

- 20 февраля 2024, 07:14

- |

Арбитражный суд Москвы впервые удовлетворил требования российского частного инвестора о взыскании убытков, заблокированных в бельгийском депозитарии Euroclear. Иск Романа Прудентова о взыскании $582,4 тыс. удовлетворен частично — суд постановил взыскать в пользу истца $10,1 тыс. по курсу ЦБ на дату исполнения решения суда, а также расходы по оплате госпошлины в размере ₽21,7 тыс. Прудентов намерен обжаловать решение первой инстанции в апелляционном суде.

Роман Прудентов впервые в качестве физического лица подал иск к Euroclear Bank SA/NV в арбитражный суд города Москвы в июле 2023 года. Сумма претензий была уточнена до $582,4 тыс. в связи с выплатами по указу президента № 665. На текущий момент сумма требований по второму иску составляет $30,1 тыс.

Суд взыскал в полном объеме выплаты купонных доходов и дивидендов, начисленных с 10 сентября 2023 года по 6 февраля 2024 года и заблокированных в Euroclear. Однако суд отказал Прудентову в части требований о взыскании убытков в виде уменьшения стоимости ценных бумаг, вызванных действиями Euroclear, которые составляли основную часть от суммы иска в размере $582,4 тыс.

( Читать дальше )

Металлурги вселяют надежду. VK покупает OZON. Итоги инвестиционной недели. 2/24.

- 13 января 2024, 12:04

- |

Рад вновь Вас приветствовать на канале «Записки Офисного Инвестора». Вчера только слушали бой курантов, нарезали салаты, а сегодня уже 13 января. Вторая неделя торгов подошла к концу, соответственно хотелось бы по этому поводу отчитаться.

Неделя была богата на события. Ну во-первых, я заболел, 2 дня провалялся с температурой, но, к счастью отпустило, и уже чувствую себя очень хорошо. Во-вторых, на неделе было очень много новостей и событий, но об этом чуть позже.

Неделя, по привычке, начинается с пополнения портфеля:

( Читать дальше )

Начало положено. Итоги первой инвестиционной недели.

- 06 января 2024, 12:25

- |

Первую торговую неделю трудно назвать рабочей, т.к. большая часть людей еще находится на отдыхе и полноценно выйдут на рынок лишь девятого числа. Я решил идти с самого в бой, но обо всем по порядку.

С самого начала я пополнил портфель на стандартную сумму в 3 000 руб., пока ключевая ставка будет находится на таких уровнях, не вижу смысла пополнять портфель сверх нормы. Решение будет пересмотрено если на рынке будет какое-нибудь грандиозное падение.

( Читать дальше )

Обзор ЦБ про частных инвесторов. 2Q23

- 04 сентября 2023, 19:27

- |

Из пресс-релиза (выделения мои):

В II квартале число клиентов на брокерском обслуживании достигло 26 млн человек. Впервые за последний год увеличилась доля активных инвесторов, которые за месяц совершили хотя бы одну сделку, — 3,6 млн человек. На это повлияли увеличение доходов населения, рост фондового рынка в ожидании дивидендных выплат и повышение доходностей облигаций.

Стоимость активов граждан, размещенных у брокеров, составила 8 трлн рублей. Средний размер счета вырос с 1,4 до 1,8 млн рублей, однако две трети открытых счетов оставались пустыми. Из инструментов финансового рынка инвесторы предпочитали вкладываться в российские корпоративные облигации и акции.

Сегмент доверительного управления прирастал за счет притока средств в отдельные стратегии. При этом доходность большинства крупных стандартных стратегий за последний год оказалась выше, чем у депозитов. В результате стоимость активов розничных инвесторов достигла 1,6 трлн рублей, а средний размер портфеля увеличился с 1,7 до 1,9 млн рублей.

( Читать дальше )

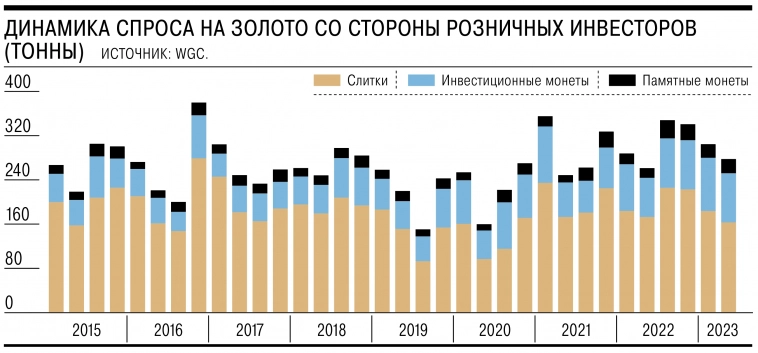

Объем предложения золота на мировом рынке во втором квартале 2023 года превысил 1255 тонн - максимум с 3к 2020. Спрос вырос со стороны частных инвесторов - Ъ

- 03 августа 2023, 07:16

- |

По данным World Gold Council, предложение золота на мировом рынке во втором квартале 2023 года выросло на 6,7% по сравнению с прошлогодним показателем и достигло 1255 тонн, что является максимальным результатом с третьего квартала 2020 года.

Основной рост добычи связан с высокими ценами на золото, делающими добычу на трудноизвлекаемых месторождениях привлекательной. Однако высокие цены повлияли на структуру спроса, и общее мировое потребление физического золота за квартал составило всего 920 тонн, что на 2,5% меньше, чем в аналогичный период прошлого года.

Ювелирная промышленность сохраняет стабильное потребление, в то время как промышленный спрос сократился из-за слабого спроса на бытовую электронику. Снизился также спрос со стороны центробанков, однако активный интерес к золоту проявляют физические лица, и спрос на слитки и монеты увеличился на 6%.

Источник: https://www.kommersant.ru/doc/6137556?tg

И снова дивиденды, да еще какие... Покупка и продажа бумаг в портфеле. Итоги инвестиционной недели.

- 20 мая 2023, 21:52

- |

Торговый год, плавно движется к экватору, и вот закончилась двадцатая неделя торгов в 2023 году. Самое время рассказать, что же происходило в моем портфеле на этой неделе.

Неделя выдалась достаточно интересной, но все началось с пополнения портфеля на стандартные 3000 рублей.

( Читать дальше )

В марте частные инвесторы совершили нетто-покупки на фондовом рынке РФ на сумму 17,4 млрд рублей, что почти в 4,5 раза больше, чем в феврале (3,9 млрд рублей)

- 11 апреля 2023, 07:52

- |

Системно значимые банки также совершили небольшие нетто-покупки в размере 1,5 млрд рублей. Некредитные финансовые организации и нерезиденты из дружественных стран в свою очередь провели нетто-продажи на сумму 17,8 млрд и 1,5 млрд рублей соответственно.

Физические лица также оказались нетто-покупателями валюты по итогам марта, приобретя через крупнейшие банки валюту на сумму 121,8 млрд рублей, большая часть которой пришлась на юани (41,9 млрд рублей), а также на доллары США и евро (79,9 млрд рублей).

Источник: quote.rbc.ru/news/article/64343f399a79476148314640?from=newsfeed

Физлица вложили в российские акции в 2,6 раза больше средств г/г и составили чуть больше 1 трлн рублей

- 30 марта 2023, 07:14

- |

Одновременно физические лица увеличили свои вложения в облигации резидентов на 178 млрд рублей, но продали акции и облигации нерезидентов. В течение года доля частных лиц в торгах на фондовом рынке и рынке ОФЗ выросла. Общее число клиентов брокерских организаций увеличилось на 40%, до 2,9 млн, но объем их активов снизился на 7,3%.

В результате индекс Мосбиржи за год упал на 43%, а наибольшее падение было зафиксировано в феврале. Несмотря на это, к концу марта 2023 года Мосбиржа сообщила о постепенном увеличении активности розничных инвесторов, но глава Минфина отметил снижение интереса к финансовым вложениям среди россиян.

Источник: www.kommersant.ru/doc/5902118

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал