цб

Центральные банки готовятся к следующему финансовому кризису.

- 25 августа 2016, 13:43

- |

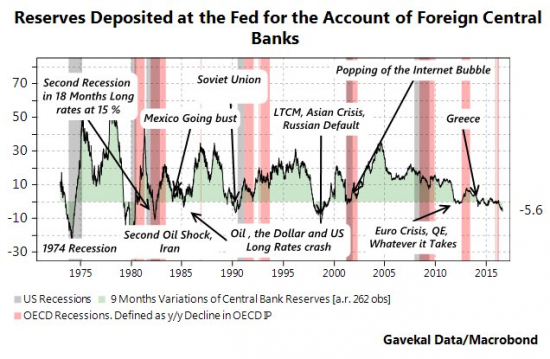

Сработал один из важнейших сигналов приближения кризиса.

Этот сигнал связан с “закулисными” вопросами центробанковской ликвидности.

Вот как это работает:

Когда “все замечательно” в финансовой системе, иностранные центробанки предпочитают парковать деньги в Федрезерве овернайт. Причина, по которой они делают это, заключается в том, что Федрезерв предоставляет специальную программу, которая предлагает большую доходность, чем денежные рынки.

Поэтому, когда финансовая система находится в состоянии спокойствия, иностранные центральные банки не нуждаются в экстренном доступе к капиталу, а, следовательно, паркуют значительные объемы средств в Федрезерве овернайт.

Но, когда дела начинают идти плохо, иностранные центробанки НУЖДАЮТСЯ в доступе к капиталу, и, соответственно, эти объёмы падают.

Как отмечает Worth Way, эти объемы падают … и сильно. Фактически, ранее, после того, как падение достигало таких размеров (5,6% год к году), каждый раз случался кризис.

www.marketoracle.co.uk/Article56317.html

- комментировать

- ★7

- Комментарии ( 18 )

ЦБ - в июле снизилась зависимость рубля от нефти

- 24 августа 2016, 18:41

- |

Причина — существенно возросшие продажи экспортной валютной выручки компаниями в целях выплаты дивидендов

В июле банки, где обслуживаются экспортеры, продали максимальный месячный объем валюты за последний год. В результате рубль слабо реагировал на снижение нефтяных котировок.

В конце июля и первой половине августа происходила конвертация в валюту большей части выплаченных дивидендов. При этом основная ее часть пришлась на период значительных объемов продажи валюты со стороны экспортеров.

В результате конвертация части дивидендов в иностранную валюту не имела существенного влияния на курс рубля. В этих условиях эластичность курса рубля по цене на нефть оставалась достаточно низкой, и, скорее всего, она сохранится на текущих уровнях до конца августа 2016 года(Прайм)

ЦБ опять отличился.

- 23 августа 2016, 21:24

- |

пенсионным фондам вкладывать средства клиентов в венчурные

проекты. НПФ также смогут совершать сделки РЕПО и покупать

деривативы. Это повысит риски инвестиций фондов, но может

повысить их доходность

Подробнее на РБК:

www.rbc.ru/finances/23/08/2016/57bc429c9a794725ae04237c?utm_source=gismeteo&utm_medium=news&utm_campaign=gism_top5

Где логика у г-жи Набиулиной и компании? Энергичным, думающим,

сознательно идущим на риск гражданам (трейдерам) работать с

деривативами будет нельзя. А дядям и тетям из пенсионных фондов,

на чужие пенсионные деньги можно. Ох и азартен ты Парамоша))

(Эльвирочка)

ЦБ решил увеличить предложение рублей на рынке

- 23 августа 2016, 13:43

- |

По мнению Уралсиба излишки рублей могут пойти в валютный сектор, учитывая растущие страхи перед девальвацией.

Вся эта избыточная ликвидность может хлынуть на валютный рынок: с учетом наметившейся коррекции на рынке нефти рубль вполне может ослабнуть в ближайшие дни. Более того, валютный рынок может стать тем трансмиссионным механизмом, который способен быстро и эффективно выровнять уровень обеспеченности ликвидностью между банкамиТакже на рубль давят увеличившиеся заявки на продажу RUR от нерезов.

(Финанз)

Может создать петицию для ЦБ о том, чтобы они вообще срочный рынок и статус инвесторов не трогали?

- 22 августа 2016, 19:05

- |

Немного про борцов с ЦБ.

- 19 августа 2016, 12:53

- |

Все уже решено до Вас довели то что планируется сделать, почему то многие вежливость ЦБ о том что они якобы ждут от вас обратной связи приняли за призыв к действию. Они все уже решили просто довели до сведения общественности, могли бы этого не делать и за это спасибо а так бы узнали 30 декабря о новых правилах и все. Мы должны к этому приспособится найти новых брокеров с выходом на nyse с хорошей платформой и все. Нам дали понять мы сдесь не нужны и мы должны уйти так давайте уйдем тихо.

ЦБ считает, что повторение кризиса августа 1998 невозможно

- 16 августа 2016, 10:30

- |

Текущая ситуация принципиально отличается от ситуации 1998 года, что, фактически, делает невозможным повторение тех событий. Наиболее существенными отличиями является наличие значительных накопленных резервов (суверенных фондов и валютных резервов Банка России), низкий уровень государственного долга, в том числе – внешнего, гибкий валютный курсВ банке отмечают, что сейчас КДП сейчас консервативна, сбалансирована и учитывает среднесрочные перспективы и нацелена на стабильность. Россия имеет более устойчивую и развитую внутреннюю финансовую систему и опыт проведения макроэкономической политики в условиях резкого ухудшения внешних условий (в 1998, 2008 г)

(Прайм)

а почему паники нет? ЦБ отменил вчера недельное РЕПО в рублях

- 09 августа 2016, 11:03

- |

а вместо РЕПО проводит депозитный аукцион

После введения ЦБРФ трёх категорий инвесторов останутся ли на рынке сливаторы?

- 09 августа 2016, 00:30

- |

После введения ЦБРФ трёх категорий инвесторов останутся ли на рынке сливаторы?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал