цб

Рублевая ставка, ОФЗ и ОБР

- 16 сентября 2016, 16:52

- |

Прочитав сообщение богоспасаемого ЦБ богохранимой Родины«Об основных параметрах размещения облигаций Банка России», русский разумный инвестор по идее должен малость ох.еть и слить к чертям всю минфиновскую длину.

- комментировать

- ★2

- Комментарии ( 5 )

Ставка ЦБ - совет директоров ЦБ проголосовал единогласно

- 16 сентября 2016, 16:12

- |

Совет директоров сегодня проголосовал единогласно, но были действительно очень длительные профессиональные обсуждения с участием специалистов, потому что есть и основания для снижения ставки, есть риски, которые мы учитывали, и мы как раз и стремились все отразить и в нашем пресс-релизе, и в нашем стейтменте. Мы видим риски, но считаем, что при проведении умеренно жесткой денежно кредитной политики с аккуратной траекторией снижения ставок мы сможем достичь цели по инфляции(Прайм)

Из текста выступления Набиуллиной на пресс-конференции

- 16 сентября 2016, 15:59

- |

Для дальнейшего снижения инфляции с целью в 4% к концу 2017 КДП должна оставаться умеренно-жесткой. Исходя из оценок ЦБ:

В этих целях необходимо сохранение ключевой ставки на уровне 10% как минимум до начала следующего года. Мы будем рассматривать возможность ее снижения не ранее I–II кварталов 2017 года.

Снижение инфляции обусловлено временными временными факторами, что «важно учитывать в оценке ее дальнейшей динамики».

Уточнен прогноз на конец этого года до 5,5-6%.

Также учитывалось, что

в последние месяцы была более благоприятная конъюнктура мировых рынков и более крепкий рубль, чем мы ранее закладывали в наши прогнозы. Но при этом инфляция не опустилась ниже ожидаемого уровня, что может быть признаком того, что слабеет сдерживающий эффект факторов длительного действия, прежде всего со стороны потребительского спроса.И за этим ЦБ пристально следит.

( Читать дальше )

Рубль: экономическая статистика не оставляет "медведям" шансов

- 16 сентября 2016, 14:35

- |

Пятничная торговая сессия на бирже ММВБ проходит достаточно спокойно. Вышедшие менее часа назад данные от Центробанка России относительно понижения кредитной ставки до 10% с 10,5%, практически не повлияли на изменения курса доллара.

Торговля, несколько последних недель, по-прежнему проходит около уровня 65 рублей за доллар, вводя в ступор некоторых экспертов фондового рынка, постоянно ожидающих, что рост доллара вот-вот начнётся. Однако этого пока не происходит, кто-то связывает наблюдаемую в последнее время силу рубля с предстоящими выборами в ГД РФ, а кто-то со структурными изменениями в экономике России.

По моему мнению, оба взгляда на ситуацию имеют право на жизнь. Нулевая инфляция, высокая ставка рефинансирования, а также недавно зафиксированный приток капитала в РФ продолжают оказывать поддержку рублю. Перечисленные факторы, в случае если нефть не будет показывать серьёзное снижение никуда так просто не пропадут, поэтому если ситуация на нефтяном рынке останется такая же как и сейчас, то никаких серьёзных движений по доллару вверх уж точно ждать не стоит.

( Читать дальше )

Реакция рынка ОФЗ на решение по ставке.

- 16 сентября 2016, 14:13

- |

После снижения ключевой ставки рынок ОФЗ отреагировал… хорошеньким проливчиком ) Покупателей пока не видно. Вот вам и снижение ...

Насколько я понимаю причин несколько:

1) Продажа на фактах

2) Слишком агрессивный прайсинг до решения — рынок в среднем ожидал большего.

3) Наверное, самое главное — ставку до следующего года снижать скорее всего не будут.

Че теперь делать с бумагами с -1.5-2% негативным керри как минимум на несколько месяцев.

ограничения торговли ЦБ

- 16 сентября 2016, 13:18

- |

про цб , а о чём же... и немножко о торговле)

- 16 сентября 2016, 12:45

- |

Инфляция в России. Сентябрь 2016 Обзор факторов, действий ЦБ и прогноз процентных ставок.

- 16 сентября 2016, 11:11

- |

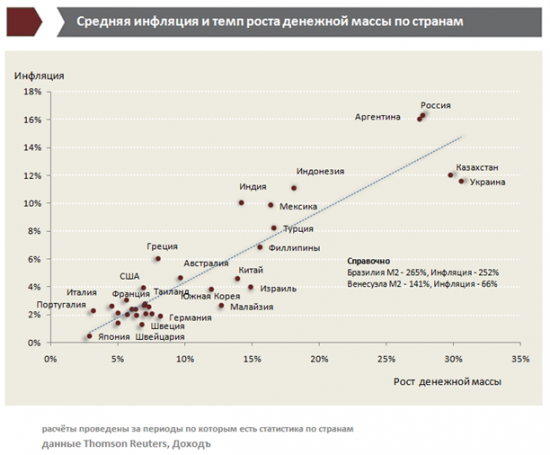

Обзор по инфляции в России мы строим на прогнозе монетарных факторов, к которым, в первую очередь, относятся денежная политика Центрального банка и политика правительства по управлению балансом бюджета. Безусловно, внимание также необходимо уделить прогнозу курса рубля в сочетании с уровнем цен на мировых товарных рынках. Кроме того, в период изменений в во внутренней и внешней торговой политике необходимо рассматривать влияние на общую инфляцию изменения цен отдельных групп товаров. В обзоре будет представлен наш взгляд на будущую потребительскую инфляцию, как она отразится на политике Центрального банка, а также на кривых процентных ставок в российской экономике.

Монетарные факторы

( Читать дальше )

Вы уверены, что смотрите в ту сторону

- 16 сентября 2016, 08:57

- |

«Что такое Канзас сити шафл? Это когда все смотрят направо, а ты идешь налево» © Lucky Number Slevin

Много слов сказано на волне опубликования новых подробностей проекта ЦБ “о защите прав инвесторов”. Рассуждения идут в сторону того, кто получит от всего этого выгоду (маркет-мейкеры, автоматы, крупные физики), а кто потеряет (брокеры, мелкие физики), и что же будет, в конце концов, потом, после принятия закона с нашим любимым базарчиком и его срочным отделением.

Мне кажется, вы смотрите не в ту сторону. Никакой защиты прав инвесторов, урегулировании рынка или достижении сакральной цели создания МФЦ, сам закон не подразумевает. Все что делает ЦБ сейчас – действует в интересах государства. А государству в текущей ситуации необходимо только одно – увеличение доходных статей бюджета.

Правильно многие пишут: “задача ЦБ – перевести вклады физиков из банков на ФР”. Зачем это вдруг (хотя давно уже потуги были) такие активные действия? Да наверно понимают, что “не все так гладко в датском королевстве” и дальнейшее развитие ситуации не воодушевляет. Но пенсии платить то надо, зарплаты, полковников содержать, дачи строить. А тут какая никакая, но денежная масса лежит на вкладах без “дела”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал