цб

Влияние заседания ЦБ на перспективы нашего рынка

- 09 июня 2024, 16:29

- |

Перед началом новой рабочей недели предлагаю оценить состояние и перспективы нашего рынка. Быть адекватным реальности — это очень важный аспект☝️ успешного трейдинга. А для этого нужно основывать свои решения на фактах🤓

Итак, ставку оставили на уровне 16%. Рынок воспринял это как позитив и в пятницу отреагировал бурным ростом. Правда, продолжалось это недолго, а к завершению торговой сессии бОльшая часть этого отскока была съедена. Почему так? Тому есть несколько причин.

Во-первых, сыграл свою роль чисто эмоциональный фактор. Кого-то наконец «выпустили» из сильно убыточной позиции, и он ее пофиксил на отскоке, что называется перекрестясь и зарекаясь. Во-вторых, по технике стадия бычьего рынка завершилась вместе с пробоем вниз трендовой (синяя линия на графике выше), берущей свое начало в 2023 году. На мой взгляд, в ближашее время индекс в лучшем случае дорастет до коричневой нисходящей (см. график), а дальше продолжится его движение в боковике. Ну а третья причина, самая важная для больших денег, это риторика ЦБ РФ. Напомню, на следующем заседании по ключевой ставке, т.е. 26 июля возможен ее существенный рост, если инфляция не снизится.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Ставка ЦБ, инфляция, перспективы

- 09 июня 2024, 10:32

- |

Ставка Центрального банка России оставлена на прежнем уровне — 16% (уже в четвертый раз подряд).

В этот раз мнения сильно разделились, но голоса аналитиков, уверенных в повышении ставки, звучали особенно сильно. Сам я не люблю гадать на эту тему, но в этот раз почему то был уверен, что ставку сохранят. Так оно и случилось (конечно произошло это вовсе не от моей уверенности).

Если взглянуть на график, то можно заметить, что ставка в 16% итак уже довольно высокая (за последние 10 лет, выше была всего пару раз и довольно не долго). Кроме того, повышение до 17-18% моментального эффекта не вызовет. Так же, как не вызывали моментального эффекта и прошлые повышения ставки. Ужесточение и смягчение денежно-кредитной политики — это процесс. И этот процесс растягивается во времени. Что конечно-же не исключает того, что в дальнейшем ЦБ всё же придется поднимать ставку.

Всё разумеется будет зависеть от ситуации, а она в свою очередь будет зависеть от действий государства и различных приближенных к власти группировок. Пока все их действия выглядят довольно разнонаправленно — одни инфляцию пытаются потушить, другие её разжигают.

( Читать дальше )

💭 "Взрыв неизбежен: почему я обожаю пузыри на рынке"

- 08 июня 2024, 20:58

- |

Сделал для вас обзоры всего Банковского сектора, а также разобрал "какие акции брать на коррекции"! Кстати после моей точке Яндекс уже отскакивает на 7%! Если интересно заходи!

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»!

◻️#33. За чашкой чая...

Сегодня в этот прекрасный субботний вечер, хотел бы поговорить о Пузырях… Финансовых конечно!Многие инвесторы испытывают страх перед пузырями на фондовом рынке, считая их чем-то киношным и зловещим явлением. Однако такие опасения во многом напрасны и основаны на устаревших стереотипах. И я объясню почему! «Пузыри — это не страшно!»

Пузыри — это не стихийное бедствие, а закономерная и циклическая фаза развития любого рынка.

Понимание причин возникновения пузырей позволяет взглянуть на них иначе. Их образование порождается человеческой натурой — жаждой быстрого обогащения, психологическими факторами, информационной асимметрией. Пока эти факторы присутствуют, пузыри будут регулярно возникать, подобно сезонным эпидемиям.

( Читать дальше )

🔥 Еженедельный обзор результатов, достигнутых в рамках стратегии автоследования Опережая будущее 🔥

- 08 июня 2024, 18:27

- |

⏰ Прошедшие семь дней вернули российский фондовый рынок на оптимистичные рельсы, с которых наш полный хомяков состав пытался настойчиво сойти на протяжении двух последних недель. Временной радости добавило и неоправданно мягкое решение Центрального Банка, решившего на сей раз повременить с необходимым и отложить вопрос повышения ключевой ставки до лучших времен.

⚠️ Как уже было сказано здесь ранее, по моему скромному мнению, переход к новому витку ужесточения денежно-кредитной политики — вопрос решённый, а потому чем дольше наш регулятор оттягивает неизбежное, тем дольше/больнее придётся ему действовать тогда, когда тянуть дальше уже не будет представляться возможности.

☯️ Я не большой любитель продавать акции компаний, спокойно лежащих в моих инвестиционных портфелях, так как считаю, что в случае «временных трудностей» грамотно подобранные инструменты имеют свойство падать медленнее, а восстанавливаться куда быстрее «средней температуры по больнице». Конечно, всегда можно сле

( Читать дальше )

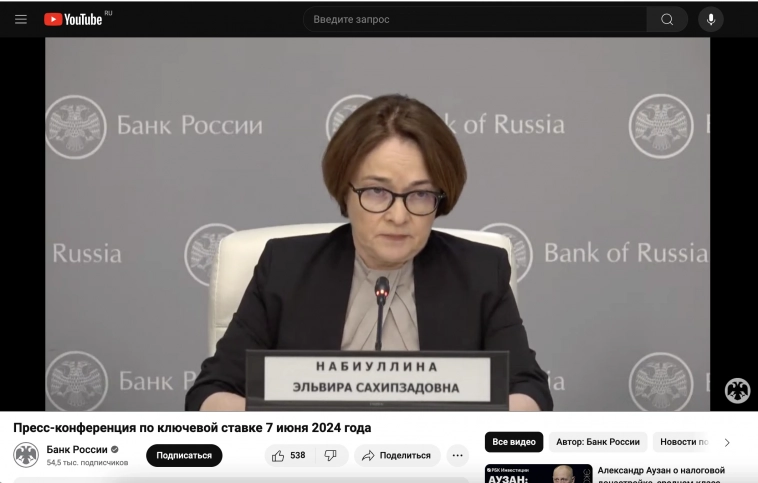

Ключевые сигналы Эльвиры Набиуллиной на пресс-конференции Банка России!

- 07 июня 2024, 20:40

- |

Послушал пресс-конференцию председателя ЦБ Эльвиры Набиуллиной и ее заместителя Алексея Заботкина.

Интересное и важное для нас с вами:

1️⃣ Базовый сценарий — оставить ключевую ставку без изменений (и он пока остается базовым).

2️⃣ Альтернативый сценарий — существенное повышение ставки на заседании 26 июля (экстренных заседаний не планируют). Далее Э. Набиуллина уточнила, что «существенное» — это повышение ставки на 1 пп. и более.

«Вероятность альтернативного сценария возросла».

То или иное решение будет зависеть от темпов роста инфляции, так что следим.

3️⃣На этом заседании рассматривались решения о сохранении ставки и повышении (причем 2 сценария повышения — 17% и 18%). При этом, решение о сохранении было принято широким консенсусом.

4️⃣ Оценивают влияние повышения налога на прибыль банков в 200 млрд руб. (это 6%, как мы с вами и посчитали).

Мои обзоры на все финансовые компании России переходите и читайте в канале:

( Читать дальше )

❓ Ставка осталась неизменной это уже "гойда" или ещё пока нет? ❓

- 07 июня 2024, 13:40

- |

🔎 А что нас ждёт за поворотом? До очередного подведения финансово-экономических итогов месяца, быть может, даже подрастём чуток: всё-таки рекордные дивиденды Сбербанка маячат на горизонте, сами понимаете. А там, как только окажется, что инфляция всё ещё находится с нами в одной палате, а повышение ключевой ставки до 17-ти процентных пунктов теперь далеко не самый худший из возможных вариантов, так мы тут же с новыми силами рванём в ту самую преисподнюю, в которую нас старательно укатывали последние пару недель.

🔥 Кстати, отличная новость для тех, кто по тем или иным причинам не может выезжать заграницу: ещё пару-тройку подобных «пропущенных повышений» — вы и оглянуться не успеете, как окажетесь в Турции. Не буквально, конечно, но все сопутствующие этому экзотическому причерноморскому государству социально-экономические спецэффекты будут воссозданы в первозданном виде — можете не сомневаться.

( Читать дальше )

Bank of Canada (ЦБ Канады) - Убыток 1 кв 2024г: C$934 млн против убытка C$1,510 млрд г/г

- 07 июня 2024, 11:26

- |

Bank of Canada

Общий долг на 31.12.2019г: C$119,113 млрд

Общий долг на 31.12.2020г: C$547,255 млрд

Общий долг на 31.12.2021г: C$498,757 млрд

Общий долг на 31.12.2022г: C$410,807 млрд

Общий долг на 31.12.2023г: C$322,622 млрд

Общий долг на 31.03.2024г: C$313,575 млрд

Прибыль 1 кв 2019г: C$332 млн

Прибыль 2019г: C$1,302млрд

Прибыль 1 кв 2020г: C$347 млн

Прибыль 2020г: C$1,964 млрд

Прибыль 1 кв 2021г: C$572 млн

Прибыль 2021г: C$2,401 млрд

Прибыль 1 кв 2022г: C$520 млн

Убыток 2022г: C$1,111 млрд

Убыток 1 кв 2023г: C$1,510 млрд

Убыток 6 мес 2023г: C$3,002 млрд

Убыток 9 мес 2023г: C$4,461 млрд

Убыток 2023г: C$5,652 млрд

Убыток 1 кв 2024г: C$934 млн

www.bankofcanada.ca/publications/annual-reports-quarterly-financial-reports/?content_type[]=19359

www.bankofcanada.ca/publications/annual-reports-quarterly-financial-reports/?content_type[]=628&content_type[]=22322

Ottawa, Canada – May 22, 2024 – Bank of Canada опубликовал результаты за период, закончившийся 31 марта 2024 года

За трехмесячный период, закончившийся 31 марта 2024 года, Банк понес чистый убыток в размере C$934 млн, в первую очередь из-за того, что процентные расходы по депозитам превысили проценты, заработанные по инвестициям.

( Читать дальше )

Кто выиграет от высокой ключевой ставки, а кто - наоборот

- 06 июня 2024, 20:16

- |

Уже завтра в 13:30 Центробанк объявит, при какой ключевой ставке мы будем жить дальше. Есть немало оснований полагать, что ставку повысят: инфляция не замедляется, инфляционные ожидания населения растут, банки заранее увеличивают ставки по депозитам. Сбер на днях удивил рынок предложением вкладов под 18% — Греф о чем-то догадывается?

🤔В любом случае, даже если ставку не повысят прямо завтра, существует риск её повышения на следующих заседаниях в июле или сентябре. В общем, очевидно, что двузначные ставки с нами пока ещё надолго. Давайте прикинем, какие компании выиграют от такой ситуации, а какие проиграют.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на мой телеграм-канал.

⛔Высокая ключевая ставка традиционно считается негативом для фондового рынка. Компаниям в такие периоды сложнее и дороже привлекать финансирование и обслуживать долги, в то время как инструменты с фиксированной доходностью становятся привлекательнее, и деньги начинают перетекать туда. В таких условиях развивать бизнес становится труднее — ликвидность пересыхает.

( Читать дальше )

Небольшие банки увеличивают капитал

- 06 июня 2024, 13:40

- |

Подробнее — в материале «Ъ».

Решение по ключевой ставке приняли в следующем виде

- 06 июня 2024, 10:46

- |

Решение по ключевой ставке приняли в следующем виде

Не кажется ли вам, господа, что чрезмерный объём инфошума может говорить об обратном. Я имею ввиду то, что с большей вероятностью размер ставки не изменится и с меньшей вероятностью ключевую ставку вообще снизят.

Что вы считаете по этому поводу?

(голосование видно только в старой версии. Перейти на неё можно в меню)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал