фундаментальный Анализ

На каких дрожжах растет британец? Торговая идея по #GBPUSD

- 09 июня 2020, 09:52

- |

Первое, что приходит на ум — из-за своего заокеанского коллеги — американца, а вернее, его текущего политического и экономического нокдауна.

Уже давно «плавильный котел» СШАдал течь — и страна, поделенная на множество национальных «анклавов», давно не в состоянии мирно уживать в себе разные народы и конфессии. Если в мирное время это проблема остро не стоит, то в период экономической напряженности (тут надо сказать «большое спасибо» 19му COVID-у) все старые болячку вскрываются вновь и с каждом разом все сильнее. Сейчас улицы многих крупнейших американских городов наполнены протестующими массами, среди которых также нет единства. Там скрываются и реально несогласные с текущей политикой Белого Дома, и любители погромить все и вся, и простые братья-мародеры. Это лишь вершина айсберга.

Также не добавляет оптимизма отсутствии прогресса в переговорах Лондона с ЕС. Четвертый раунд завершился с тем же КПД, что и предыдущие — в районе 0. Договориться по поводу дальнейшего сотрудничества, в постбрекзитовскую эру — пока не получается. Во многом это происходит по причине жесткой позиции Бориса Джонсона, но главное результат, а его пока нет.

Однако же невозможно вечно покупать британца, даже, если его конкурент сейчас относительно слаб. Крайний отчеты СОТ, показывающий фьючерсные позиции крупных и мелких коммерческих хеджеров, в данный момент говорит, что запал крупных участников на покупку «кабеля» тоже потихоньку иссякает. Количество контрактов на покупку упало с 42 тысяч до 29, при этом контракты на продажу остались почти без изменений. Это первый звоночек, что с дальнейшей покупкой #GBPUSD надо быть осторожнее. В ближайшее время может начаться нисходящая коррекция по данной паре.

Когда же нам ждать начало коррекции — об этом мы поговорим на нашем вебинаре по технической картине основных валютных пар.

Рад буду увидеть Вас, Друзья:

https://youtu.be/7kYj13VO_dI

- комментировать

- 282

- Комментарии ( 0 )

Еженедельный прогноз финансовых рынков. Выпуск №5 от 07.06.2020г.

- 07 июня 2020, 09:38

- |

Такого вы не найдете в СМИ!!!

В выпуске:

00:10 — обзор макроэкономических событий за неделею

08:26 — шорт-обзор монетарной политики центральных банков отчитавшихся за неделю: Банк Австралии, Банк Канады, ЕЦБ

11:10 — оценка аппетита к риску

13:23 — прогноз по трежерис

14:50 — прогноз по S&P500

17:07 — прогноз по валютному рынку

21:57 — прогноз рынка золота

24:50 — прогноз рынка нефти

29:55 — прогноз по рынку газа

30:58 — прогноз по рынку пшеницы

33:10 — выводы

34:00 — прогноз по рублю и РТС

36:30 — рекомендации и обзор моих позиций на рынке

Мой канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

Мой канал Телеграмм: https://teleg.run/khtrader

ФОНДОВЫЙ РЫНОК ПРОДОЛЖАЕТ СВОЙ РОСТ. КОГДА ЭТО ЗАКОНЧИТСЯ ?

- 06 июня 2020, 15:02

- |

Ситуация с долларовой ликвидностью

- 05 июня 2020, 09:39

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку по денежному рынку с обзора баланса ФРС

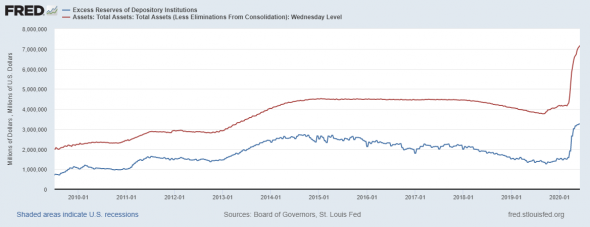

Красная линия – это баланс ФРС, который за неделю вырос на 67,95 млрд долларов, оставив отметку 7 трл долларов позади.

Синяя линия – это избыточные резервы коммерческих банков, хранящиеся на счетах ФРС. На текущую неделю показатель прибавил еще 37,68 млрд долларов.

Любопытно, но показатель избыточных резервов растет медленнее баланса ФРС, а значит кредитования все же расширяется, несмотря на рецессию в экономике США.

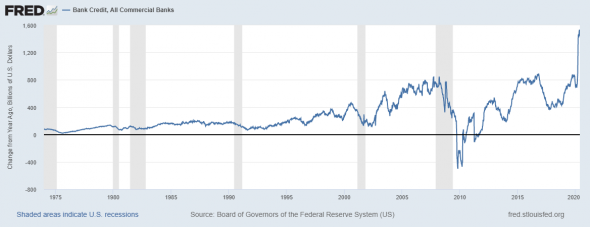

Картинка ниже иллюстрирует годовую динамику совокупных кредитов в финансовой системе США.

( Читать дальше )

Гайд по ресурсам с макроэкономической статистикой

- 04 июня 2020, 15:34

- |

( Читать дальше )

Мышление рационального инвестора в пик коронавируса. Как победить новостной фон.

- 04 июня 2020, 13:49

- |

В этом году мы услышали много страшилок. Увидели нефть с отрицательными значениями, увидели крупные маржин коллы на этом новостном фоне, рассказы о крахе всех мировых экономик. Инвесторы ринулись покупать не упавшие и выросшие защитные активы, даже покупали доллар по 82 рубля. То есть покупали активы, которые не принесут им прибыль и не защитят. Защиту нужно было покупать до кризиса, своевременно, только так она может принести эффект. В своей группе ВК я опубликовал некоторые идеи на этот счет.

"15 апр в 7:06ДействияДоброе утро, колллеги!

13 апреля я писал небольшой обзор о краткосрочном видении событий. В частности, о сползании нефти и сползании акций. В Фокусе внимания, как и в предыдущий раз, у нас нефтегазовый сектор. Мы его неплохо покупали в середине марта. Затем продавали и снова совершали сделки. Сейчас расскажу о среднесрочном плане торговли.

( Читать дальше )

X Financial - идеальный кандидат на приватизацию

- 02 июня 2020, 23:25

- |

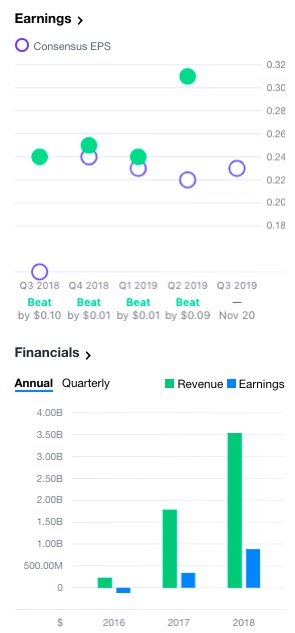

Тогда она торговалась за 1.8$ и улавливалась всеми возможными скринерами «кричащей недооценки».

По данным яху финанс рисовалось что-то совершенно из ряда вон выходящее:

( Читать дальше )

Что дальше будет с долларом? Технический анализ валютного рынка

- 02 июня 2020, 12:27

- |

Это экспресс-видео в продолжение темы перспектив индекса доллара и валютного рынка, которую начал со статьи и продолжил в видео неделей ранее.

В видео Вы найдете:

1) Технический анализ мажоров

2) Отбор кросс-курсов через анализ отчетов СОТ и корзину валютного рынка.

На мой взгляд наиболее интересным для покупок выступает GBP\USD и NZD/CHF

( Читать дальше )

Еженедельный прогноз финансовых рынков.

- 31 мая 2020, 10:30

- |

Всем привет.

Выпуск №4 вышел более долгий, т.к. на прошлой неделе было много важной макроэкономической статистики. Надеюсь вышло информативно и полезно

( Читать дальше )

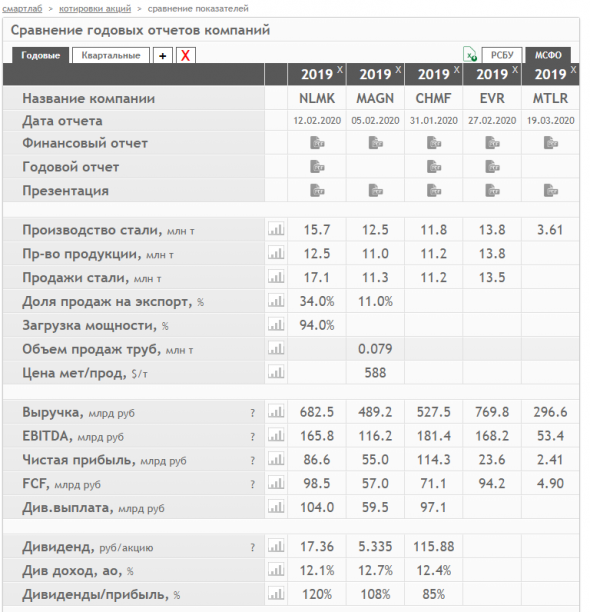

Сравнение нескольких компаний по мультипликаторам

- 28 мая 2020, 22:45

- |

По вашим просьбам кстати.

https://smart-lab.ru/q/compare/

Например, можно взять сравнить наших металлургов по каждому показателю:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал