фондовый рынок

Обзор сервиса "Яндекс Инвестиции"

- 10 сентября 2021, 17:28

- |

Сегодня обсудим новый сервис от Яндекса, а конкретно «Яндекс Инвестиции». Казалось бы, где Яндекс и где Инвестиции, но тем не менее такой сервис появился, и мы сегодня разберем его по полочкам.

Но прежде чем мы пойдем и углубимся в «Яндекс Инвестиции», напоминаю, что у меня есть Телеграмм канал, пожалуйста подписывайтесь, там много полезностей.

Итак, что такое «Яндекс Инвестиции»? В последнее время реклама об этом приложении, об этой услуге пестрит со всех сторон. По сути это – приложение брокерских услуг, то есть вы можете купить акции, облигации, фонды, обменять валюту. Это инвестиции на фондовом рынке.

Яндекс утверждает, что он предоставляет доступ к Московской и Санкт-Петербуржской фондовым биржам, как и классические российские брокеры. Найти можно его либо в телефоне, скачав приложение, либо просто на сайте invest.yandex.ru.

Тарифы

Давайте пробежимся по тарифам. Тарифы у них двух видов: есть базовый и есть продвинутый. Базовый – они берут за каждую транзакцию за каждую сделку 0,3%, но в месяц обслуживание бесплатное.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Технический анализ Акций РФ. Газпром и Новатэк выполнили цели роста.

- 06 сентября 2021, 08:38

- |

На прошедшей неделе акции Газпрома выполнили цель роста 310. Акции Новатэка выполнили цель роста 1850.

Акции Газпрома закрылись на уровне 318.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровень сопротивления: 350.

Уровни поддержки: 310 и 273.

Рекомендуется аккуратно торговать от уровня 310.

Акции ГМКН закрылись на уровне 24440.

RSI нейтральный, по MACDам перепроданность с уровнем 25350 – состояние неявной перепроданности.

Уровни сопротивления: 27000 и 31000.

Уровни поддержки: 24400 и 21100.

Рекомендуется торговать от лонга/удерживать длинные позиции с целью 25350.

( Читать дальше )

Торгуем по динамической лесенке 06.09.21.

- 06 сентября 2021, 08:33

- |

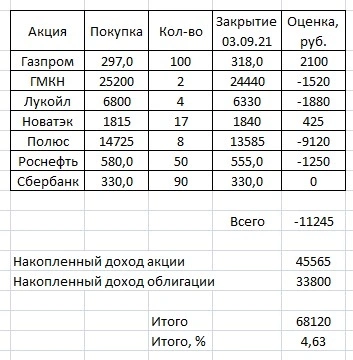

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

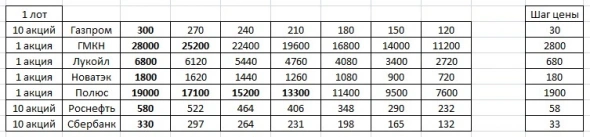

Текущая сетка динамической лесенки.

Полюс Long31.08 13300 2 акции.

Текущие позиции по акциям.

Газпром Long 07.07 297,0 100 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long18.08 1815 17 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long10.08 330,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

Гадаю на безработице и разбираю её

- 03 сентября 2021, 18:18

- |

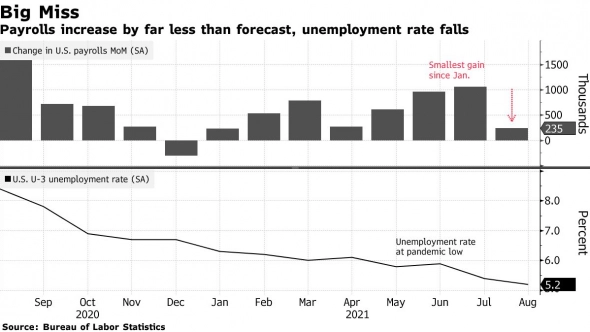

Безработица в США 5.2% при прогнозах аналитиков 5.2% и моём прогнозе 5.4%, а количество рабочих мест вне с/х 235K при прогнозе аналитиков 733к

👉🏻 Во вчерашнем посте я говорил о том, что вариант вируса Delta начал воздействовать на экономику США и я сразу же отметил сферу услуг, и ресторанную отрасль. Так вот, ресторанная отрасль и розничная торговля потеряла больше всего рабочих мест. Ну ладно меня нахваливать давайте более детально!

💁🏼♂️ Учитывая, что ресторанная отрасль и розничная торговля потеряли больше всех рабочих мест, а ситуация с вирусом продолжает развиваться, значит, пока восстановления тут резкого жать не стоит. Правда, если взять ресторанную отрасль, в которой количество новых сотрудников с июня по июль выросло на 300 тысяч, то падение количества сотрудников на 41.5 тысячу не кажется устрашающим.

А вот падение рабочих мест в розничной торговле на 29 тысяч, кажется, уже тенденцией, так как падение рабочих мест в этой отрасли наблюдается с июня, правда, такое большое падение наблюдается первый месяц, что как раз может говорить об ухудшении ситуации в сфере услуг.

( Читать дальше )

Завтра нас ждут данные по безработице в США – данные будут определяющими в сворачивание скупки активов.

- 02 сентября 2021, 18:52

- |

☝🏻 Начнём с того, что в данных за июль мы увидели безработицу в США на уровне 5.4% и ожидается, что в августе безработица снизится до уровня 5.2%, а экономика добавит 750 тысяч рабочих мест вне с/х отрасли. Возможно ли получить такие цифры? Разбираемся!

👉🏻 Возьмём последние данные PMI в производственном секторе США за август и видим показатель в 61.1, что очень сильно, но всё же меньше июльского показателя 63.4 — это говорит о, что июль был очень сильным месяцем для производственной активности США, а также говорит о том, что в июле, вероятно, производственный сектор США прошёл пик. Посмотрев в отчёт IHS по PMI, то мы увидим там тоже уведомление о замедлении занятости.

👉🏻 В Индексе деловой активности в производственном секторе от ISM, также говорится о снижении занятости в августе, хотя сам индекс находится на рекордно высоком уровне.

👉🏻 Кроме того, в США в августе активно начало расти количество новых случаев заболеваний вариантом Delta, после чего в сфере услуг, в штатах с наибольшим количеством новых случаев вируса начали давать рекомендации о закрытие ресторанов.

( Читать дальше )

Стратег Morgan Stanley прогнозирует, что фондовый рынок США ждёт коррекция 10% в сентябре

- 02 сентября 2021, 17:23

- |

👉 Уилсон считает, что замедление роста, пересмотр прибыли в сторону понижения и отмена стимулов ФРС послужат катализаторами для коррекции на 10%

👉 Потребитель устал и мы вскоре увидим расплату после чудовищных стимулов

👉 Также Майк Уилсон сообщил, что приписывать недавнее замедление роста потребительского спроса варианту Дельта является ошибкой, поскольку последние тенденции в большей степени связаны с тем фактом, что мы резко перескочили на более высокие отметки

Продолжаем разбираться в новом курсе китайской экономической повестке. Когда ждать стимулы от Китая? и рост акций?

- 02 сентября 2021, 14:03

- |

🤦🏼♂️ Последнее время я ожидал стимулов от Центрального Банка Китая, так как экономика Китая начала замедлятся и, например, аналитики Bloomberg понизили рост экономики Китая с 9.1% до 8.9% — моя ошибка была в том, что я отталкивался от прошлой экономической повестки, а не от новой и будущей.

❗️ Суть в том, что Китай перешел на перекрёстно-циклическую форму, а не на старую антициклическую.

☝🏻 Дело в том, что в большинстве стран действуют по схеме: экономика замедляется – добавляют стимулы, экономика ускорилась – снижают стимулы. Китай теперь действует на опережение, то есть Китай пытается стимулировать не в целом экономику, а проседающую отрасль или ужесточать сильно возросшую отрасль, а может и ужесточить, и стимулировать одновременно.

👉🏻 Получается, что ждать стимулы от Китая из-за замедления всей экономики – глупо! Китай будет помогать тем, кто страдает больше всех и будет стараться не надувать пузырь на фондовом рынке.

( Читать дальше )

Нефть, ураган, ОПЕК и время офигительных историй

- 30 августа 2021, 13:16

- |

В пятницу Евген вас предупреждал о том, что на Мексиканский залив обрушится ураган, но Евген не предполагал, что ураган будет сильнее урагана Катрины, который унёс жизни 1800 человек.

🤔 И вот тут тяжело оценить последствия ущерба от урагана, так как хоть ураган по разным данным сильнее Катрины, но всё же Катрина подготовила регион к тому, чтобы противостоять следующим природным катаклизмам такого же уровня. После Катрины было простроено большое количество дамб, насосных станций и защитных сооружений стоимостью более 15 миллиардов долларов.

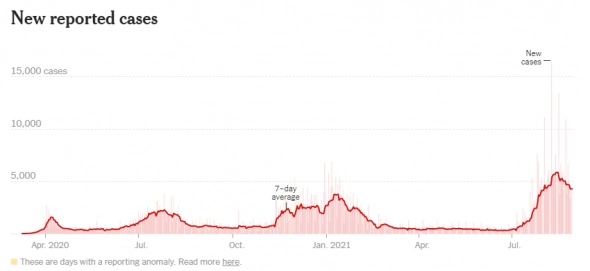

🦠 И когда задумываешься о подготовленности Луизианы, то ощущается, что ситуация там ВЕРОЯТНО под каким-то контролем, но потом вспоминаешь про то, что БЛИН А У НАС ЖЕ ПАНДЕМИЯ И ВАРИАНТ Delta. 😬Понимаешь, что Луизиана, кроме урагана страдает от резкого всплеска новых заболеваний COVID19 (смотри на график). Всплеск вируса в теории должен замедлить восстановление региона.

( Читать дальше )

Технический анализ Акций РФ.

- 30 августа 2021, 08:46

- |

Акции Газпрома закрылись на уровне 299,7.

RSI и MACDы нейтральные.

Уровень сопротивления: 310.

Уровни поддержки: 273 и 254.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (273+).

Акции ГМКН закрылись на уровне 23985.

RSI перепроданность, по MACDам перепроданность с уровнем 25350 – состояние истинной перепроданности.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется торговать от лонга с целью 25350.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал