фондовый рынок

Что такое «украинский фондовый рынок»?????

- 04 июня 2019, 14:16

- |

Есть мнение, что в Украине нет фондового рынка как такового, а его роль – чисто номинальная. Исходя из крайне небольших объемов торгов (даже по сравнению с соседними странами) данное мнение является оправданным. Но, что же реально представляет собой фондовый рынок Украины?

Дело в том, что сегодня 90% биржевых операций в Украине приходиться на ОВГЗ (по данным ПФТС). Следовательно, ни о каком ликвидном рынке акций или корпоративных облигаций говорить не приходится. Весь объем денежных средств инвесторов берут на себя ОВГЗ. Такая ситуация стала возможной благодаря высокой учетной ставке НБУ, что напрямую ведет к повышению доходности ОВГЗ.

Действительно ли факт преобладания ОВГЗ является негативным фактором?

Конечно же, с точки зрения экономики, лучше, чтобы деньги инвесторов попадали напрямую на предприятия в виде выданной ссуды или участия в капитале. В случае с покупкой ОВГЗ вы просто финансируете (перекрываете) кассовые разрывы в бюджете страны, получая при этом приличное, по мировым меркам, вознаграждение.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Беседы с Рептиловичем - ч.15: "Кто победит в торговой войне США и Китая?"

- 26 мая 2019, 16:01

- |

Осторожно, 18+ и низкий уровень политкорректности. Лицам с повышенной возбудимостью психики не читать.

====

К = Криптокритик

R = Red Reptilovich

====

Red Reptilovich: "ARM отказывается сотрудничать с Huawei" — а вот это уже пи$дец, да. Как и было предсказано про гиперцентрализацию. А если еще вспомнить, что производство 100 процентов всех современных чипов на планете контролируют две небольшие фирмы из Голландии и Японии...

Криптокритик: Чую, в ответ китайцы попробуют гнездануть по фондовому рынку США. Или стремительно скупить акции американских контор и протащить своих в советы директоров. Полагаю, такого расклада амеры реально боятся.

( Читать дальше )

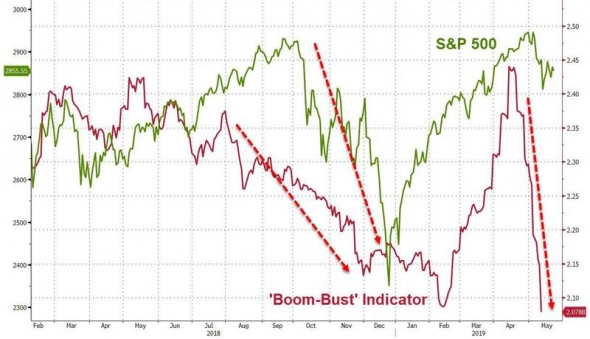

Индикатор «Boom-Bust» предрекает мрачное будущее для фондового рынка США

- 22 мая 2019, 23:56

- |

На ZeroHedge опубликовали интересную диаграмму с динамикой индикатора «Boom-Bust». Вкратце, он представляет собой соотношение между индексом цен промышленного сырья и количеством первичных заявок на пособие по безработице. Чем дороже сырье и меньше количество уволенных работников — тем больше значение индекса и лучше состояние американской экономики. Эскалация торговой войны между Китаем и США в последний месяц обрушила этот индикатор к минимальным значениям за 2018–2019 годы:

(Сравнение динамики индекса S&P500 и индекса « Boom-Bust» за 2018–2019 годы)

Как видно из графика, это может предрекать еще одну мощную коррекцию фондового рынка США в ближайшие месяцы, тем более что Трамп не собирается сбавлять накал страстей в отношениях со своим главным торговым партнером. Да и рост напряженности в отношениях с Ираном также не способствует стабильности фондового рынка (хотя и может подбросить сырьевые цены вверх — во вред мировой экономике).

( Читать дальше )

Фьючерс SRM2019

- 01 мая 2019, 10:56

- |

Первое на что хочу обратить внимание, это восходящий тренд на дневном графике.

Торгую среднесрочно, поэтому рассмотрим график 4H более подробно

1.Уровни поддержки и сопротивления

21200/21100 выступает хорошим уровнем поддержки, если накинуть фибу ровно 0.382

22160 — хорошая крыша, с первого раза ее не пробьем до середины мая флэт

23600 — следующая цель перед тем, чтобы сделать прорыв.

Это все будет пробито к июню на фоне положительных новостей: сбербанк убирает приставку «банк», положительная дивидендная политика, отчёт за 2018 год радует глаз (кроме темпов роста, хотя Греф поставил цель на увеличение дохода 10%)

( Читать дальше )

Отличнейший учебник по фондовому рынку

- 29 апреля 2019, 21:49

- |

Автор преподает в ВШЭ и ведёт онлайн курс по финансовой грамотности.

Резюмируем начало текущей недели

- 24 апреля 2019, 07:32

- |

Под действием нефтяного ралли отечественный фондовый рынок в начале недели показал положительную динамику. Индекс РТС по итогу понедельника вырос на 1,17%, а индекс Московской Биржи чуть меньше – на 0,81%. Второй день недели также показал умеренный рост, хоть и с меньшими темпами: рост РТС составил 0,17%, а Московской биржи 0,11%. Капитализация рынка акций в секторе основной рынок повысилась по сравнению с закрытием предыдущих торгов на 0,34%. .

На валютном рынке дела складываются в пользу российской валюты. Итоги вторника показали снижение обменного курса доллара США на 0,19%, а евро на 0,46%. Среди валют развивающихся стран рубль выбился в лидеры, уступив лишь колумбийскому песо. Помимо динамики цен на нефть факторами, оказывающими положительное влияние на российскую валюту на этой неделе, станут аукционы по размещению ОФЗ в пик налоговых платежей, публикация данных по инфляции и публикация о доле нерезидентов на российском рынке ОФЗ. Решение по ключевой ставке на пятничном заседании ЦБ РФ может немного пошатнуть динамику, однако, скорее всего, как уже было сказано ранее ставка останется на прежнем уровне.

( Читать дальше )

Как правильно разгонять депозит?

- 22 апреля 2019, 15:05

- |

Зачастую я слышу от трейдеров, что они хотят разогнать депозит и потом уже на более-менее приемлемой для них сумме начать торговать спокойно, без завышенных рисков. Почему же трейдеры думают, что применив подобную практику разгона они увеличат свой депозит и перейдут на спокойную торговлю? Давайте разберемся.

В интернете, на форумах или видео на YouTube очень часто мелькают стратегии разгона депозита. На кого ориентированы данные призывы приумножить свой торговый счет? Прежде всего на тех, кто не докапитализирован и его торговый счет очень мелкий для получения хоть сколько то значимого результата в торговле. Узнав о возможности просто увеличить свой счет путем разгона, трейдер образно говоря впускает в себя мысле-вирус, который поражает логическое мышление и контроль рисков уходит на второстепенный план. Каждый такой трейдер думает, что как только он увеличит свой депозит по определенной стратегии до нужного для него размера, то сразу же начнет контролировать риски и будет торговать умеренно. Но эта мысль очень обманчива. Трейдеры в 95% случаев не останавливаются на достигнутом и продолжают дальше с еще большей жадностью разгонять депозит. Почему же они это делают?

( Читать дальше )

«Немного солнца в холодной воде» (итог комиссии Мюллера).

- 23 марта 2019, 07:33

- |

Кратко (https://www.gazeta.ru/politics/2019/03/23_a_12260755.shtml, "Гора родила мышь: «российское дело» «если что).

Весомый плюс: к шансам Трампа вновь избраться президентом ( + консолидация республиканцев вокруг него), большей свободе рук в американской политике.

Минус — к вероятности жестких санкций против РФ.

Второй срок Трампа — стимул договариваться для Китая (биржи).

Но! Второй срок возможен лишь при внутриэкономических успехах, включающих и состояние фондового рынка (благосостояние американских пенсионеров. Преимущественно белых пенсионеров).

Т. е. это опять плюс для фондового рынка (обеспечение роста любой ценой) и усиление давления «Вашингтона» на ФРС (и так уже «правильно» выстраиваемого).

Ирану — не хорошо. Венесуэле — уже все поровну. Полюбому.

А в остальном — все плохо, да.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал