финам

ФИНАМ - фигня на постном масле. Брокеры издеваются над клиентами

- 24 января 2022, 19:34

- |

Сейчас активно пользуюсь брокером ФИНАМ. Перешел туда с Тинькофф из-за того, что Тинька задирает комиссии на срочном рынке. На этом все плюсы заканчиваются. Дальше начинается ад

1. Сайт ФИНАМ — SEO-шная помойка

Огромная хрень обо всем на свете, в которой без 100 грамм разобраться невозможно, поэтому я даже не пытаюсь. Такое ощущение, что там все пишут только для поисковых роботов. Они умудрились даже свои тарифные планы для клиентов настолько запутать, что пока там поймешь что к чему, богу душу отдашь. Еще в самом начале работы с ФИНАМ замыслил у них в банке счет открыть. Типа чтобы ввод/вывод средств делать оперативно. Дай, думаю, гляну какие там тарифы. И мне открывается кажется три тарифа и к каждому описание в пдф файле на 20-40 листов и нет нигде краткого описания ключевых параметров этих тарифов. Во всяком случае я не нашел. Поэтому идею с открытие счета у них я сразу отбросил.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 72 )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Валютный рынок ожидает заявлений ФРС и макростатистики

- 24 января 2022, 14:15

- |

По итогам прошлой недели индекс доллара США поднялся на 0,5% после снижения на 0,6% неделей ранее. Индекс DXY закрылся в пятницу на отметке 95,65 п. – это примерно соответствует минимумам декабря прошлого года. Таким образом, индекс доллара продолжает торговаться в зоне широкой консолидации, которая сформировалась здесь за последние два месяца.

Рост доходности казначейских облигаций США на прошлой неделе остановился. 10‑летние USTres в пятницу давали только 1,77% против 1,88% неделей ранее. Спрос на доллар также не вырос даже несмотря на то, что по итогам прошлой недели американские фондовые индексы показали самый сильный обвал котировок с весны кризисного 2020 г.: S&P-500 рухнул на 5,87%, а индекс волатильности VIX взлетел почти на 40%.

На этой неделе (25-26 января) пройдет очередное заседание ФРС. Видимо оно будет проходным, поскольку самые важные шаги Федрезерв запланировал совершить на своем мартовском заседании. Несомненно, что весной этого года будет завершена программа QE и, может быть, впервые с 2019 г. повышена процентная ставка ФРС.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Технологический сектор продолжает коррекцию

- 24 января 2022, 14:08

- |

Минувшая неделя стала худшей за последние несколько месяцев для фондовых рынков. Главными аутсайдерами остаются акции технологических компаний, продолжившие падение в преддверии январского заседания ФРС, которое завершится в среду, 26 января. Джо Байден поддержал Джея Пауэлла, заявив, что инфляция стала главной экономической проблемой в США, и теперь увеличение процентных ставок уже в марте 2022 года кажется весьма вероятным. Тем временем «быки» не находят поддержки в результатах компаний за IV квартал, а давление на лидеров технологического сектора усилилось на фоне нового антимонопольного акта Сената США. По другую сторону Тихого океана НБК во второй раз за последние два месяца снизил ключевую ставку в попытке простимулировать экономику Китая к росту.

Джо Байден на пресс-конференции, прошедшей 19 января, сообщил, что поддерживает переход ФРС к более жесткой денежно-кредитной политике на фоне взлетевшей инфляции в США. Кроме того, президент подчеркнул, что пакет стимулов Build Back Better на $1,75 трлн, вероятно, придется разбить на несколько законодательных актов, поскольку прогресса в его согласовании сенаторами по-прежнему нет.

( Читать дальше )

Когда заканчивается патриотизм.

- 19 января 2022, 22:03

- |

Нет, не тогда когда наши рынки падают. Он заканчивается когда ты хочешь поторговать на этих самых рынках. Через ФИНАМ.

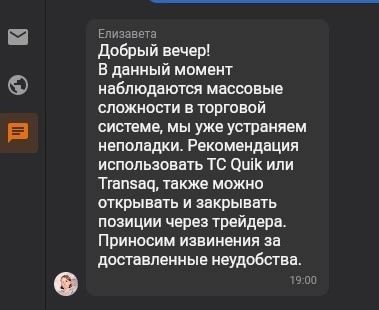

Вот тебе и начало инвестиционной деятельности.

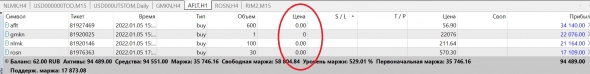

Не буду мусолить. Три картинки. Первая из моего терминала МТ5.

Учитесь как надо покупать акции! По нулевой цене! И вот уже с 10 января. на мой вопрос когда они все наладят, ответ....

«Да вы знаете… да вы понимаете… терминал для нас новый, ничего не отлажено...»

Вопрос, какого хрена вы предлагаете клиентам терминал, который не отлажен, и с которым вы сами работать не можете?

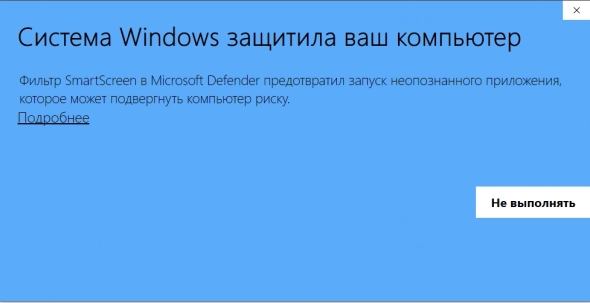

Картинка 2. Пытаюсь установить КВИК. Ну надо же как-то за рынком приглядывать, интересно жеж!

Скачиваю дистрибутив, пытаюсь установить… В ответ комп выдает

( Читать дальше )

"Финам Митап": инвестиционная стратегия на 2022 год

- 19 января 2022, 18:37

- |

Приглашаем вас принять участие в мероприятии «Инвестиции в постковидной реальности: стратегия на 2022 год», которое состоится в 14:00 мск 20 января.

На мероприятии аналитики «Финама» (одной из лучших аналитических команд в России) представят новую стратегию на 2022 год. В рамках одного мероприятия вы узнаете все о перспективах мировой экономики и финансовых рынков и получите самые актуальные инвестиционные идеи.

Формат встречи предполагает живое общение. Участники смогут задать вопросы аналитикам в чате и принять участие в обсуждении.

Спикеры:

- Наталья Малых, Руководитель отдела анализа акций ФГ «Финам»

- Ольга Беленькая, Руководитель отдела макроэкономического анализа ФГ «Финам»

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Сезон отчетностей стартовал с предупреждений от крупнейшего банка США

- 17 января 2022, 13:02

- |

Коррекция на большинстве мировых рынков продолжилась на минувшей неделе. Джей Пауэлл и Лаэль Брейнард пообещали, что борьба с инфляцией, которая составила 7,0% по итогам 2021 года, станет главной целью ФРС в ближайшие 12 месяцев. Негатива на рынке добавилось в пятницу на фоне отчета JPMorgan, предупредившего инвесторов о низких ожиданиях в 2022 году. Между тем в Великобритании назревает отставка Бориса Джонсона, который был вынужден лично извиняться перед королевой за нарушения карантина и национального траура в стране.

По итогам недели Dow Jones Industrial Average опустился на 0,88%, индекс широкого рынка Standard & Poor's 500 стал легче на 0,30%, а Nasdaq Composite упал на 0,28%. Немецкий индекс DAX, в свою очередь, ослаб на 0,40%, британский FTSE 100 подрос на 0,77%, а китайский CSI 300 уменьшился на 1,98%. Долларовый индекс DXY закрылся на уровне 95,17 пункта, потеряв за неделю 0,58%, а валютная пара EUR/USD окрепла на 0,48% до 1,1414.

Доходность 10-летних гособлигаций США за неделю выросла на 2,80 б. п. до 1,793%, британских 10-летних Gilts – снизилась на 3,30 б. п. до 1,145%, 10-летних немецких бондов – снизилась на 2,00 б. п. до -0,049%.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара опустился на двухмесячные минимумы

- 17 января 2022, 11:51

- |

За неделю индекс доллара США снизился на 0,6%, даже несмотря на то, что сейчас участники рынка уже заложили в ожидания, что процентные ставки ФРС будут повышены в 2022 году четыре раза.

Ключевым событием прошлой недели стало выступление главы ФРС Дж. Пауэлла в Конгрессе. Председатель Федрезерва заявил об оптимистичном взгляде на экономику США до конца 2022 г. и спрогнозировал слабое влияние омикрон-штамма на спрос. Это добавило энтузиазма игрокам на фондовых площадках, в тот день выросли в цене рискованные активы, а спрос на доллар снизился.

Президент США Д. Байден уверен, что ФРС примет все необходимые меры для предотвращения дальнейшего роста инфляции и закрепления цен на высоком уровне. Ожидается, что ФРС в текущем году начнет стремительно сворачивать меры стимулирования, действующие с начала пандемии коронавируса в 2020 году.

Это значит, что во II полугодии ФРС готов прекратить реинвестирование купонов гособлигаций — это и обеспечит сокращение баланса. Американский регулятор обратил внимание на то, что монетарные стимулы создают дальнейшее раскручивание инфляционной спирали, которая наносит удар по малообеспеченным слоям населения. Поэтому ФРС будет решительно привержен достижению целей по максимальному уровню занятости и ценовой стабильности в США. В этой связи ужесточение позиции ФРС рассматривается в качестве долгосрочного фактора устойчивости доллара относительно иных глобальных мировых валют.

( Читать дальше )

Как выбрать брокера 2022? Лучший брокер в ТОП-10: Тинькофф Инвестиции, Сбер, ВТБ, БКС, Открытие, Финам и др

- 13 января 2022, 19:00

- |

СМОТРЕТЬ ВЫПУСК

Недоудержанный НДФЛ у Финама.

- 11 января 2022, 17:51

- |

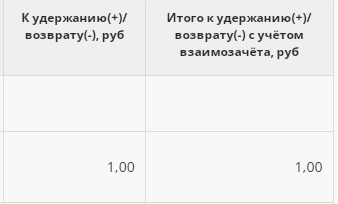

Я то думал, что выведя с уплатой НДФЛ деньги с брокерского счета под ноль, тем самым помахал ему ручкой, ан нет, ничего подобного.

Сегодня получил смс-ку следующего содержания:

Обращаем внимание на наличие недоудержанного НДФЛ за 2021 г. Подробности бла-бла-бла… .

Захожу в ЛК, а там:

Недоудержаный НДФЛ… один рупь… .

И это учитывая тот факт что за прошлый год была только одна сделка по продаже акций. Конечно кидал по рынку, возможно сделок было три или четыре, но это за год. Посчитать налог при выводе всех средств нормально не смогли.

Становится интересно, возможно, когда оплачу рубль недоудержанного НДФЛ получу СМС о том, что имеется недоудержанная задолженность по НДФЛ с недоудержанной задолженности или может еще что покруче.

Были счета в ПСБ, есть счета в Открытие, ВТБ (недавно открыл) и Сбере, ну никто из них никогда не недоудерживал НДФЛ, по моим счетам по крайней мере.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал