SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

уоррен баффет

Warren Buffett. Разговор со студентами UGA. 2001 год

- 04 октября 2014, 20:16

- |

- комментировать

- ★3

- Комментарии ( 0 )

Фонд Билла Акмана заработал 30% с начала года

- 26 августа 2014, 17:33

- |

По подсчетам агентства Bloomberg, Pershing Square Capital Management уже заработал 30% с начала года при среднем значении прибыли для мировой индустрии хедж-фондов в районе 2,5%. Управляющему это удалось в основном благодаря правильной ставке на понижение котировок компании Herbalife и росте акций Burger King.

Через месяц после того, как инвестиционное сообщество признало провальной «главную презентацию в жизни» Билла Акмана, в которой он пытался убедить слушателей, что Herbalife является пирамидой, компания опубликовала разочаровывающую отчетность за второй квартал. В результате этого ее котировки сильно упали на радость главы Pershing Square Capital Management. Напомним, что инвестор поставил против известного производителя биологически активных добавок $1 млрд.

Также компания финансиста вчера заработала $203 млн на инвестициях в сеть Burger King, акции которой выросли на 20% после того, как было объявлено о переговорах по приобретению одной из крупнейших канадских сетей фастфуда Hortons. Это поможет американской компании стать третьим по величине в мире игроком на рынке быстрого питания. По неподтвержденным данным, в сделке участвует фонд Уоррена Баффета Berkshire Hathaway.

( Читать дальше )

Warren Buffett & Bill Gates. Обратно в школу

- 23 августа 2014, 11:36

- |

Уоррен Баффет и Билл Гейтс отвечают на вопросы студентов.

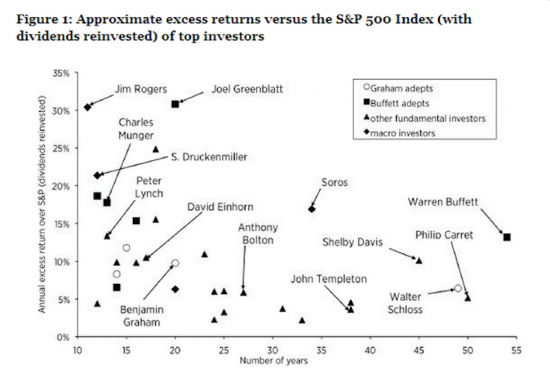

Сколько надо зарабатывать в год % чтобы стать №1 в мире

- 20 августа 2014, 22:51

- |

Хочу обратить внимание, что технических аналитиков среди них нет:)

Картинку стащил у http://krv1975.livejournal.com/52740.html

Неплохой товарищ, жаль на смартлабе не пишет:(

Джордж Сорос и другие управляющие страхуются от падения рынков

- 20 августа 2014, 18:24

- |

Согласно отчетности о своих инвестиционных позициях за второй квартал 2014 года, Джордж Сорос и многие другие крупные инвесторы сильно нарастили объемы денег в опционах, хеджируя свои портфели. При этом отказываться от игры на повышение они также не спешат.

Согласно поданной в Комиссию по ценным бумагам и биржам форме 13F за второй квартал, Джордж Сорос увеличил свою позицию по опционам «пут» на SPY (SPDR S&P 500 ETF) в несколько раз, доведя их долю в своем портфеле до 16,7% ($2,2 млрд).

«Это самая большая позиция Сороса по «путам» с 2008 года. Но поскольку в его портфеле сохраняется около 80% длинных позиций по акциям, то это скорее страховка от падения рынков, а не ставка на обвал», — сообщил MarketWatch Рауль Морено, глава компании iBillionaire, которая отслеживает изменения в портфелях крупных инвесторов, таких как Уоррен Баффет, Карл Икан и Джордж Сорос. «Учитывая размер его хеджа, он стал больше опасаться обвала рынков, чем раньше», — добавил эксперт.

( Читать дальше )

Если бы Уоррен Баффетт ушел на пенсию в 60 лет, то никто бы никогда о нем ничего не услышал!

- 23 июля 2014, 23:03

- |

Самую большую часть своего богатства Баффетт создал в возрасте за 60. Почему же мы все стремимся выити на пенсию раньше? Почему так боимся повышения пенсионного возраста?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал