тренд

Отчёт по сделкам по золоту с 8 по 12 сентября 2025 года

- 13 сентября 2025, 10:18

- |

- комментировать

- 389

- Комментарии ( 1 )

Как я протупил на золоте

- 11 сентября 2025, 13:45

- |

Как видно, были шорты, которые могли бы кучу денег принести, но я не воспользовался в достаточной мере этим обстоятельством.

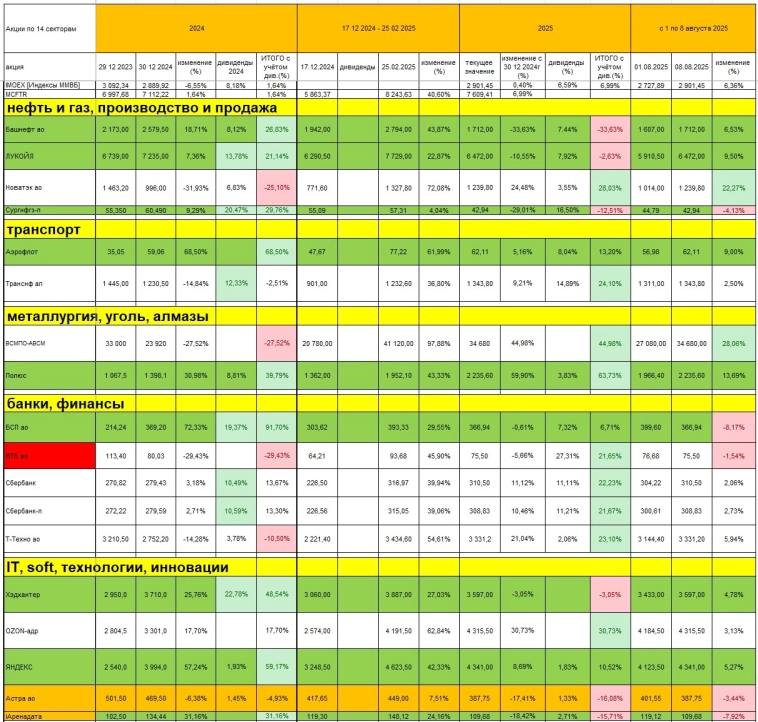

Акции: анализ трендов. Какие тренды сильные

- 06 сентября 2025, 14:03

- |

Анализирую фундаментал и тренды 77 компаний RU

В этом посте — только анализ трендов.

Зелёным фоном выделил акции, которые, с учётом дивидендов, выросли более 20% в 2024г.

Оставил акции, которые с 30 12 2024г выросли более 20%

Остальные акции скрыл.

Красным фоном выделил названия акций, у которых опасный фундаментал

(долг выше 3 EBITDA или отрицательный свободный денежный поток FCF или отрицательная чистая прибыль).

Оранжевым фоном выделил компании, которые провели IPO после начала СВО

( Читать дальше )

Акции: анализ силы трендов

- 24 августа 2025, 14:11

- |

Индекс полной доходности Мосбиржи с 30 12 2024г вырос на 6,8%.

Анализирую фундаментал и тренды 77 компаний RU

EXCEL с фундаменталом, анализом трендов и портфелями (агрессивным, консервативным и др.) — в чате

t.me/OlegTrading_Bot

В этом посте — только анализ трендов

Зелёным фоном выделил акции, которые, с учётом дивидендов, выросли более 20% в 2024г.

Оставил акции, которые с 30 12 2024г выросли более 20%

Остальные акции скрыл.

Красным фоном выделил названия акций, у которых опасный фундаментал

(долг выше 3 EBITDA или отрицательный свободный денежный поток FCF или отрицательная листая прибыль).

Оранжевым выделил акции, у которых опасный фундаментал

(долг выше 3 EBITDA или отрицательный свободный денежный поток FCF или отрицательная листая прибыль).

Также проанализировал поведение акций на двух трампоралли

( Читать дальше )

«Не ссы против ветра»

- 19 августа 2025, 16:37

- |

🧐 Когда ты молод, амбициозен, но ещё не имеешь достаточно опыта, то совершаешь одну и ту же ошибку, как и все, а именно: недооцениваешь силу и возможности тренда, а также цикличность рынков.

😃 Чтобы никто не успел обидеться с порога, скажу, что я был таким же. Мне потребовалось много лет и нервов, чтобы в основе анализа тех или иных инвестиционных решений ставить на первое место именно рыночные возможности.

Начнём с базы. Технологический тренд — это не мода, когда сегодня у тебя оверсайз-футболка, а завтра — в обтяжку. Это нечто большее. Безусловно, технологические тренды имеют разные периоды, но в этой публикации речь пойдёт исключительно о долгосрочных трендах, которые оказывают большое влияние на всю индустрию и на потенциальный возврат инвестиций.

👉 Примеры на пальцах

1] Инвестиция в Google с 2004 года — это долгосрочный тренд, который показал, что унифицированная поисковая система в совокупности с рекламными продуктами и экосистемой онлайн-сервисов станет основой для многих пользователей глобального интернета.

( Читать дальше )

Когда рынок не идёт, как ты хочешь...

- 10 августа 2025, 13:34

- |

Всё написано на нём. Вот я ожидал ракеты по золоту к 3500-3600, но её всё не было и не было и в итоге меня мордой об асфальт несколько раз провозили. Вот как узнать когда рынок пойдёт вверх безудержно, а когда лишь на немного?

Рекордные 64,5 млрд рублей! Почему все скупают ОФЗ в июле?

- 09 августа 2025, 12:35

- |

Я давно пишу про интересные кейсы в ОФЗ. Но рынок инертен и покупки начались в июле, когда цены на бумаги уже прилично подросли.

Объем покупок ОФЗ в июле:

➡️ Частные инвесторы купили ОФЗ в июле купили ОФЗ на 82% больше, чем месяцем ранее: в июле на 64,5 млрд руб., в июне на 35,4 млрд. руб.

➡️ покупки в июле составили 27,8% от всех покупок с начала 2025 года, а если сравнивать с 2024 годом, то 65,8% от объемов с января по июль:

— 231,9 млрд руб. – общий объем с начала 2025 года по июль 2025 года

— 98 млрд руб. – общий объем с начала 2024 года по июль 2024 года

Что еще покупали частные инвесторы в июле?

➡️ Корпоративные облигации купили на сумму 90,9 млрд руб. Это самая популярная позиция у частных инвесторов в июле

➡️ ОФЗ на сумму 64,5 млрд руб.

➡️ Акции — на сумму 15,2 млрд руб.

🟢 Рост спроса на облигации действительно значительно снизил их доходность. Однако, доходности до сих пор остаются на уровне гораздо большем среднестатистических значений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал