трежериз

Почему шухер в облигациях США не перекинулся на акции.

- 26 марта 2023, 18:42

- |

По недельным.

Продают US Treasures,

некоторым очень нужны

деньги, а не бумаги!

Выше, чем при пандемии 2020г.

Облигации США колбасит.

Но это не перекинулось на рынок акций.

VIX S&P500 по недельным

(показывает, что акции в боковике):

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Статистика, графики, новости - 10.03.2023

- 10 марта 2023, 06:59

- |

Доброе утро, всем привет! Вот и снова на пороге выходных!

О чём сегодня? Американские трежериз, ипотека (их и наша), сводка по отечественному фондовому рынку от Банка России и стата от Мосбиржи. Ну а вишенкой восхитительная статья от англичан на краю когнитивного диссонанса.

Вчера просто весь день сделала картинка...

( Читать дальше )

markets report 14/11/22

- 14 ноября 2022, 08:07

- |

Всем понедельник!

Американские рынки в пятницу продолжили рост, но надо сказать темпы его чутка замедлились. Из 11 секторов выросли только 6, во главе с энергетическим сектором. Нефть чутка подрастает в ожидание освобождения Китая. Несмотря на то что нисходящий трейнд черное золото сломало, выше $100 оно так и не смогло забраться и уже второй месяц находится в боковике от $98 до 92 за бочку.

В целом же на Уолл Стрит хорошее настроение пока продолжается, и действительно есть вероятность, что мы наблюдаем начало конца. Однако надо держать в голове что многие серьезные дома типа JP Morgan считает, что рынок может подрасти к 4100 по SNP, но потом снова ждут сильное погружение индекса обратно в сторону 3000 пунктов. То есть для многих происходящее по-прежнему ралли медвежьего рынка.

Так же индекс доллара с одной стороны развернулся и пока сильно откатывается, но ключевые уровни еще не были пройдены, чтоб можно было утверждать, это однозначно разворот тенденции и худшее позади (думаю выяснится это буквально в течении 2-3 недель) а судя по статистике укрепления доллара в периоды доткомов а потом и кризиса 2008 года, мы только прошли треть дистанции и крепнуть доллару еще есть куда!!

( Читать дальше )

Доходности 10-летних трежерей уперлись в планку?

- 29 сентября 2022, 14:02

- |

#BONDS #US10Y

Доходности 10-летних трежерей уперлись в планку?

C момента предыдущего поста, 10-летние трежерис США достигли следующего выделенного уровня сопротивления (в моменте даже «кольнули» 4%!). С одной стороны, рынок прайсит объявленный потолок повышения ставки (~4,5%), но, с другой, определенные коррективы внес Банк Англии, который анонсировал новое экстренное QE (неограниченную скупку облигаций для стабилизации рынков).

Заявление Англии наталкивает на мысль: вот и «первый пошел!», а дальше и ФРС может переобуться аналогичным образом. Понятно, что этот шаг, в своем роде, подтверждение, что существующая закредитованность экономик не позволяет выжить без постоянного вливания денег.

Поэтому в моменте зальют денег, купят время, но, как и писали раньше, платить за это все равно придется.

markets report 29/9/22

- 29 сентября 2022, 09:06

- |

Всем четверг!

Вчера доллар достиг нового максимума за 20 лет после чего начался долгожданный отскок мировой резервной валюты. Коррекцию уже заждались? потому что она за одну сессию обнулила предыдущих 2 дня роста, вселяя уверенность на рынках, и у инвесторов снова появился аппетит к риску. Мировые валюты наконец выдохнули и перешли к небольшому укреплению, даже юань слегка откатился. Возможно такая тенденция продлиться, но недолго, потому что в пятницу может поступить мировая геополитическая реакция на события в России.

А пока commodities подросли во главе с нефтью, как считают аналитики по причине рыночных опасений о возможном сокращении добычи со стороны OПЕК, сокращения американских запасов и наступления там сезона ураганов. Один из них уже случился в Мексиканском заливе, где сосредоточено 20% всей добычи США, и это добыча сейчас была сокращена. Спрос же наоборот восстанавливается и аналитики прогнозируют, что нефть вряд ли вернется к отметке в $80 за баррель, а возможно устремиться снова в сторону $100. Но надо понимать, что существенный вклад в рост нефти и других активов внес наконец дешевеющий доллар. Если тенденция продолжится нефть может дойти и протестить уровень в $96 за бочку.

( Читать дальше )

Что творится? Утренний обзор

- 22 августа 2022, 08:46

- |

С началом новой трудовой недели, дорогие товарищи.

Но не расстраивайтесь, скоро на завод. Будете вспоминать ваши ТЯЖЕЛЫЕ будни в офисе с теплотой.

Ну а с чем мы подошли к началу недели?

Смотрите, какую мегаламповую няшность я обнаружил!

( Читать дальше )

Коррекция в доходности 10-летних трежерис.

- 15 июля 2022, 14:13

- |

#BONDS#US10Y

Коррекция в доходности 10-летних трежерис.

В посте про инверсию писал следующий тезис:

«К примеру, рынок (люди) ожидает ухудшение ситуации эмитента в ближайшем будущем (начало рецессии). Это провоцирует рост продаж коротких облигаций и покупку длинных (доходность длинных облигаций снижается медленнее во время кризиса).»

Что происходит сейчас? — Мы можем наблюдать некоторое снижение доходностей 10-летних госбондов. Мир активно заговорил о рецессии. Рынок уверен в ней. И то, что мы видим сейчас — это «классическое» поведение рынка. Рыночные игроки распродают 2-летние бонды и покупают 10-летние (с соответствующим поведением доходностей). Это можно интерпретировать как то, что рынок закладывает на ближайшие 1-2 года спад в экономике. Отсюда и возникает инверсия на кривой доходности.

Рецессия, в рамках экономической теории — это часть цикла. Если мы исходим из нее, то получается, что предстоящий кризис — циклический, с последующим переходом в следующий этап цикла (выход из кризиса и начало экономического роста).

( Читать дальше )

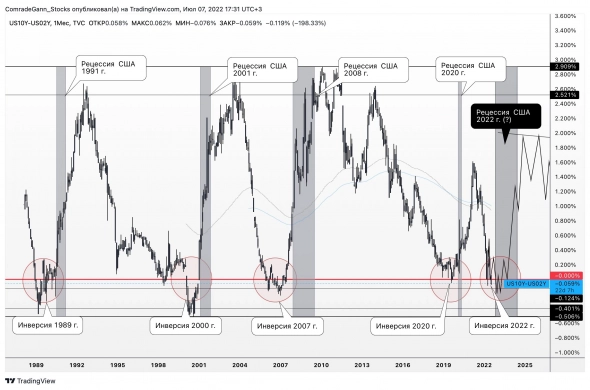

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

- 07 июля 2022, 17:34

- |

#BONDS#US10Y#US02Y

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

Ничего удивительного не происходит. Если взять за основу примеры инверсий кривых, которые происходили с 90х годов, то мы увидим, что 3 из 4 предыдущих инверсий оставались в отрицательный зоне достаточно продолжительный период времени. 4-я инверсия, в августе 2019 года, продлилась 4 дня, что, скорее, исключение из правил.

Поэтому, допускаю, что текущий уход спреда между 2-летними и 10-летними трежерис в отрицательную зону будет глубже и дольше предыдущего.

В последнее время можно наблюдать начало дискуссии относительно рецессии, ключевой вопрос которой «рецессия нам только предстоит или экономика уже в нее вошла?». Вопрос сложный, но не такой важный. Ведь, если обратиться к «учебнику», то рецессия наступает через 6-9 месяцев после инверсии кривой доходности. И наступает гарантированно, т.к данный показатель пока что осечек не давал.

( Читать дальше )

markets report 24/6/22

- 24 июня 2022, 09:28

- |

Всем пятинца!

Итак сегодня 24 июня, это значит в новом мире мы живем уже 4й месяц, санкций становится все больше, эффекта от них все меньше. Индекс RTS вчера достиг знакового уровня 1416 пунктов, это кривое число знаковое, потому что именно на таком уровне индекс открылся утром 21 февраля, а потом мощнейшее завалился вечером сразу на 15% во время СовБеза, когда запахло уже совсем жаренным.

ТО есть за это время, индекс не только полностью отыграл военную операцию, он еще и отыграл СовБез, не говоря уже о том, что в тяжелое санкционное время вырос больше чем в 2 раза с минимумов. На этом практически весь позитив заканчивается, потому что весь этот рост долларового RTS вызван поистине феноминальным укреплением рубля, который сейчас тестирует уровни июня 7ми летней давности. Более реальную картину отображает индекс MOEX, при том что составы индексов совпадают на 96%, MOEX отыграл только половину военной операции.

Но смущает другое, что наш рынок пока подает признаки обособленности. Это не удивительно учитывая, что на нем мы теперь сами по себе. В этом есть как отрицательные, так и положительные стороны. Отрицательные моменты, заключаются в том, что без дополнительных внешних вливаний амплитуда хождения будет значительно меньше, да и будущий рост если будет, пока ожидается меньше чем хотелось бы. А положительный момент в том, что наш рынок пока не так подвержен внешнему влиянию, и пока не сильно падает дальше, вместе с мировыми рынками, наверное, потому что ему пока хватит падать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал