торговый баланс России

Бразилия рассчитывает, что переговоры с Путиным создадут возможности роста экспорта в РФ – ТАСС

- 07 мая 2025, 08:45

- |

Власти Бразилии рассчитывают на позитивные результаты переговоров президента страны Луиса Инасиу Лулы да Силвы, который прибудет в РФ с визитом 8 мая, и российского лидера Владимира Путина. В руководстве южноамериканской республики намерены увеличить экспорт в Россию, заявил секретарь министерства иностранных дел Бразилии по Азиатско-Тихоокеанскому региону Эдуарду Паис Сабойя.

«Мы хотим уравновесить торговый баланс [с РФ]», — заявил он в ходе пресс-конференции, посвященной предстоящему визиту бразильского лидера в Россию. По словам дипломата, стороны также намерены подписать ряд соглашений в области науки и технологий.

Источник: tass.ru/ekonomika/23873525

- комментировать

- 222

- Комментарии ( 2 )

Привет, 1998-й!

- 21 апреля 2025, 08:34

- |

Эксперт и другие написали о новом прогнозе Минэка на следующий бюджетный цикл. Мой полный комментарий #сми

💬 Снижение экспорта товаров из-за цены нефти Urals $56 после 66,6 в 2024 и восстановительный рост импорта до $324 млрд +8% снизят торговый баланс в 2026 году до минимума с 2004 года. За вычетом баланса услуг, оплаты труда и инвестиционных расходов текущий счет может достигнуть минимума с 1998 года (тогда был -0, в 1999 ~24, а будет меньше $20 млрд).

Аналитики привыкли прогнозировать курс из размера торгового баланса, что было актуально до 2022 года, когда мы испытывали стабильный отток капитала как со стороны резидентов, так и нерезидентов. Очень хорошо будет, если реальность сломает устаревшие модели. Относительно стабильный курс при низкой цене нефти и оттоке капитала — то, что нужно российской экономике.

( Читать дальше )

В марте экспорт в 1,5 раза больше импорта Поэтому укреплялся рубль

- 14 апреля 2025, 21:18

- |

По данным Банка России,

в марте профицит счета текущих операций (СТО) РФ

вырос до $10,7 млрд против $6,7 млрд месяцем ранее.

Экспорт сезонно увеличился с $30,9 млрд до $37,2 млрд, но

оказался на $4,3 млрд ниже, чем в марте 2024 года.

Причиной сокращения экспорта в годовом выражении стало снижение цен на нефть:

в феврале цена сорта Юралз была примерно на 10% ниже год к году, что

повлияло на стоимость экспорта в марте.

Экспорт, очищенный от сезонного и календарного факторов,

в марте подрос примерно на 2,7% м/м до $34,7 млрд, но

остался ниже среднемесячного значения 2024 года ($36 млрд).

Импорт вырос с $20,4 млрд в феврале до $22,4 млрд в марте, что

примерно соответствует уровню марта 2024 года.

В результате профицит торгового баланса увеличился до $14,8 млрд по сравнению с $10,5 млрд в феврале.

Одновременно дефицит счета услуг расширился с $1,9 млрд до $2,5 млрд, а

дефицит счета первичных и вторичных доходов сократился с $1,9 млрд до $1,5 млрд.

( Читать дальше )

Страна не может себе позволить столько импорта.

- 14 декабря 2024, 02:15

- |

СТРАНА НЕ МОЖЕТ ПОЗВОЛИТЬ СЕБЕ ТАКОЙ ОБЪЁМ ИМПОРТА

Данные по торговому балансу (https://cbr.ru/vfs/statistics/credit_statistics/trade/trade.xls) и оценка платежного баланса (https://cbr.ru/vfs/statistics/credit_statistics/bop/bop_est.xlsx) отчасти отвечают на вопрос, что случилось с рублем. Картина очень простая: при стагнирующем экспорте импорт вновь пошёл вверх, в результате торговый профицит в ноябре ($6.3 млрд) оказался минимальным с июля 2023г ($6.2 млрд).

Торговый профицит – основной источник поступления валюты в страну, т.к. внешние займы сейчас малодоступны. Из этого профицита финансируется дефицит в торговле услугами (зарубежный туризм), погашение внешнего долга, спрос на иностранные активы со стороны граждан и бизнеса. $6 млрд в месяц недостаточно, чтобы удовлетворить весь этот спрос на валюту.

Выхода здесь два: 1) девальвация рубля с последующим разгоном инфляции или 2) зажимание импорта и снижение спроса на иностранные активы (в пользу рублевых) за счет повышения ставки.

( Читать дальше )

Куда делись 2,6 трлн долларов?

- 09 декабря 2024, 18:50

- |

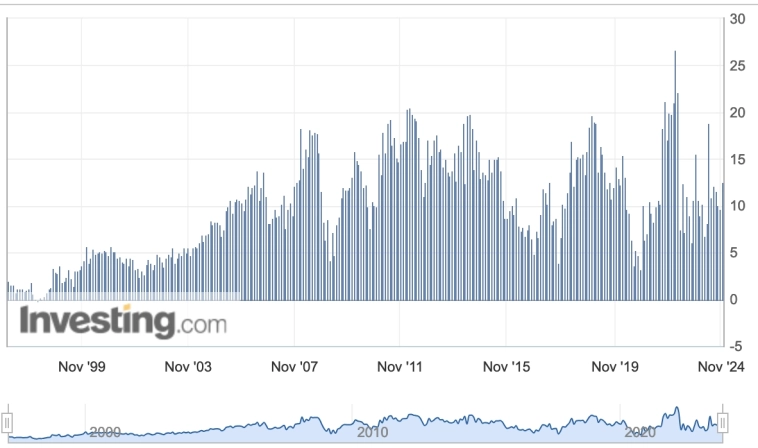

Положительный торговый баланс России за последние 27 лет составил 3,2 трлн долларов, это разница между экспортом и импортом, т.е. за 27 лет Россия поставила другим странам товаров на 3,2 трлн больше чем потребила. ЗВР России составляют всего лишь 614 млрд долларов.

Вопрос: куда делись 2,6 трлн долларов?

инфу брал отсюда: https://ru.investing.com/economic-calendar/russian-trade-balance-550

Бычий баланс

- 09 апреля 2024, 07:08

- |

Я в основном пишу статьи про макроэкономику и большие циклы, потому что в моем методе торговли это главная тема — рассчитать и поймать большую и длинную волну, а это только макроэкономика. Мало движений — много профита, меньше нервов, меньше налогов и корма брокеру.

Но в моей практике было много случаев, когда простая и незамороченная идея давала неплохую торговую модель. Одну такую идею хотел бы обсудить сейчас.

Мне попался график торгового баланса России от ЦБ. У меня давно витает мысль, что фондовый рынок — это суть предложение денег за риск, то есть уровень рынка — это уровень количества денег за те перспективы, что сулят акции в будущем. Значит мы должны внимательно смотреть на два фактора — объемы риска в моменте и объемы денег, которые могут быть направлены на покупку этого риска.

Объемы риска — вещь глубоко субъективная. Вот тут у другого блогера, спасибо ему, позаимствовал хорошую картинку со всеми прогнозами наших ведущих инвестдомов на 2024 год, что они ждут от индекса Мосбиржи.

( Читать дальше )

Отчет Таможенной службы свидетельствует о существенном снижении экспортных доходов экономики РФ, почти на 30%.

- 12 февраля 2024, 19:54

- |

Ужесточение западных санкций,

прекращение поставок газа в европейские страны и

падение цен на мировых рынках сырья оказали серьезное воздействие на выручку от экспорта в Россию.

Перед прочтением, пожалуйста, подпишитесь на канал «Куда идем? Это помогает создавать более качественный контент

В 2023 году поступления в страну от экспорта уменьшились на 28%, достигнув $425,1 миллиарда, что стало самым низким показателем с момента пандемии-2020. Эта цифра уменьшилась на $167,4 миллиарда по сравнению с 2022 годом.

Практически все ключевые статьи российского экспорта оказались в убытке, согласно статистике Таможенной службы.

Продажи минерального сырья, основного источника экспортных доходов, уменьшились на 34%, принося $260,1 миллиарда.

Газовые поставки сократились до исторического минимума с 1985 года, а доходы от нефтяных продаж сократились из-за предоставления скидок и прекращения поставок многим европейским клиентам „Газпрома“.

Доходы от экспорта металлов уменьшились на 15%, составив $60 миллиардов;

( Читать дальше )

Профицит внешней торговли РФ в 2023 году снизился на 61,9% до $120,1 млрд

- 12 февраля 2024, 16:18

- |

Положительное сальдо внешней торговли РФ, определенное по методологии платежного баланса, в 2023 году составило $120,1 млрд, что на 61,9% меньше, чем за аналогичный период в 2022 году, сообщается в информации ЦБ РФ.

Внешняя торговля РФ товарами (в млрд долларов США):

| декабрь | м/м | г/г | январь-декабрь | г/г | |

| Экспорт | 38,4 | 15,2 % | -29,9 % | 423,7 | -28,4 % |

| Импорт | 28,2 | 14,3 % | -5,1 % | 303,9 | 9,9 % |

| Сальдо | 10,2 | 13,5 % | -59,3 % | 120,1 | -61,9 % |

| Оборот | 66,6 | 14,8 % | -21,2 % | 727,5 | -16,2 % |

www.interfax.ru/business/945711

Сальдом по рублю

- 16 августа 2023, 23:42

- |

Банк России не отпускает и каждый день выдает что-то новое о том, сколько экспортеры оставили за рубежом.

- 14 апреля 2023, 10:05

- |

Банк России не отпускает и каждый день выдает что-то новое о том, сколько экспортеры оставили за рубежом.

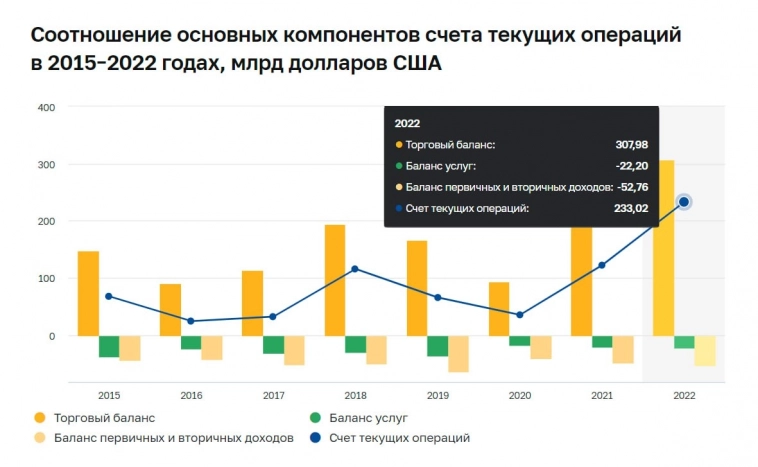

Торговый баланс в 2022 +$308 млрд по товарам и -$22 по услугам. Сумма так или иначе ушла в увеличение чистой международной инвестиционной позиции России (NIIP) — как раз выросла на +$285 млрд до 770.

Основной прирост NIIP за счет сокращения обязательств. Но самое интересное — в увеличении самой ликвидной части активов «прочие инвестиции».

📈 Туда притекло $147 млрд. О них Банк России поясняет «в том числе за счет накопления остатков средств на зарубежных счетах российских резидентов и увеличения дебиторской задолженности по торговым контрактам».

На днях Э.Набиуллина отвечала в Госдуме, что к авансам по торговым контрактам относится ~1/4.

Доля физлиц в прочих инвестициях минимальна — до $20 млрд купили наличных. Переводы валюты на зарубежные счета меньше оттока с валютных счетов в российских банках.

PS.

Об экспортерах, ЦБ, курсе и инфляции рассказал на РБК #сми

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал