теория доу

Вы всё ещё спорите насчёт фигур ТА? +5 к размеру мозга

- 08 мая 2024, 13:06

- |

Порой эти мысли исходят из одного рта и из похожих мозгов. Сегодня немного инъекций в мозг от мухожука.

Вдруг, он у вас станет больше? Бонус +5 к размеру мозга ниже

Начнём с основы основ. Теории Доу. 1896 год: «при восходящем (нисходящем) тренде каждый последующий пик и каждый спад должен быть выше (ниже) предыдущего»

Убираем мозгового слизня в сторону, вытираем рот от слюны и попытаемся это нарисовать:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

Рыночная идея 120-летней давности, сегодня актуальна как никогда.

- 27 февраля 2023, 18:24

- |

Один из шести постулатов теории Доу гласит, что фондовый рынок «индексы должны подтверждать друг друга». Другими словами, если DAX растет, а FTSE падает или наоборот, это тревожный сигнал.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Классическая теория рынка, которая может предупредить о больших поворотах.

- 16 мая 2022, 10:20

- |

Неподтверждение согласно теории Доу происходит в начале каждого, крупного медвежьего рынка.

Автор: Боб Стокс

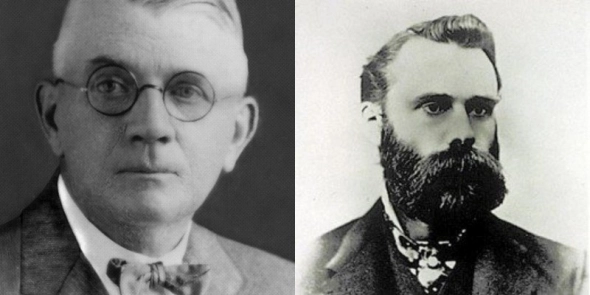

Теория Доу это проверенный временем инструмент анализа рынка. Его назвали в честь Чарльза Г. Доу, соучредителя The Wall Street Journal.

The Wall Street Journal описал некоторые особенности:

Теория Доу предполагает, что любое сильное ралли к новым максимумам в Dow Jones Industrial Average должно сопровождаться новым максимумом в Dow Jones Transportation Average… Когда transport average начинает отставать, это может быть предвестником обширного снижения в акциях.

В классической книге Волновой принцип Эллиотта, Фрост и Пректер назвали теорию Доу «дедушкой» Волнового принципа:

И [Волновой принцип и Теория Доу] основаны исходя из практического опыта и дополняют друг друга в теории и на практике.

Критики теории говорят, что она уже не актуальна. Они утверждают, что сегодняшняя экономика в меньшей степени зависит от транспорта и больше от технологий.

( Читать дальше )

Классическая теория рынка, которая может предупредить о больших поворотах.

- 09 мая 2021, 13:33

- |

Неподтверждение согласно теории Доу происходит в начале каждого, крупного медвежьего рынка.

Автор: Боб Стокс

Теория Доу это проверенный временем инструмент анализа рынка. Его назвали в честь Чарльза Г. Доу, соучредителя The Wall Street Journal.

На самом деле, The Wall Street Journal описал некоторые особенности:

Теория Доу предполагает, что любое сильное ралли к новым максимумам в Dow Jones Industrial Average должно сопровождаться новым максимумом в Dow Jones Transportation Average… Когда transport average начинает отставать, это может быть предвестником обширного снижения в акциях.

В классической книге Волновой принцип Эллиотта, Фрост и Пректер назвали теорию Доу «дедушкой» Волнового принципа:

И [Волновой принцип и Теория Доу] основаны исходя из практического опыта и дополняют друг друга в теории и на практике.

Критики теории говорят, что она уже не актуальна. Они утверждают, что сегодняшняя экономика в меньшей степени зависит от транспорта и больше от технологий.

( Читать дальше )

Как слить быстро по "системе трех экранов" А. Элдера

- 06 октября 2017, 12:38

- |

Навеяло свежим постом «Не торгуйте по тренду» smart-lab.ru/blog/424603.php

А вы вообще пробовали умышленно слить депозит? Эта задачка такая же сложная, как и удвоить депозит. Принцип там один и тот же.

Итак, как слить. Надо встать в неправильную позу и сидеть в ней до стоп аута. Но как встать в по-настоящему неправильную позу? Для этой цели очень хорошо подходит «система 3-х экранов»: определяем направление тренда на ТФ D1, дожидаемся момента, когда после коррекции на ТФ H1 появляется тренд в сторону ТФ D1, переходим на ТФ М5 и дожидаемся начала треда на этом ТФ в сторону двух старших. Количество денег, которые вы можете слить по этой системе, зависит от того, до слома тенденции какого ТФ вы досидели в своем упорстве. Если вы дождались слома тренда в обратном направлении на Н1 вы можете слить много, но не весь депозит. Вам обязательно надо дождаться слома тенденции на D1. Вот теперь вы сольете депо почти гарантированно.

Когда я писал свою книгу «Я — трейдер. Спекулятивная бихевиористка», я бродил по просторам И-нета, чтобы посмотреть куда продвинулась научная мысль в области поведенческих финансов и чтобы случайно не присвоить себе идеи других авторов. В этом поиске я наткнулся на сайт Вуди Дорси, автора книги «Анатомия биржевого рынка», которого и которую я так же упоминал в своей книге. Среди прочего я у него на сайте прочел следующее (цитирую по памяти): «Наиболее мощным и наименее изученным драйвером изменения цены инструмента является диспропорция между текущим значением цены и представлением большинства игроков о том, какой она должна быть.»

( Читать дальше )

Случайны или закономерны ценовые движения на финансовых рынках?

- 07 июня 2017, 15:23

- |

Издавна ведется ожесточенный спор между сторонниками теорий случайного и неслучайного движения цен на финансовых рынках. Эти точки зрения лучше всего представлены в двух конкурирующих книгах. Написанная изначально Бертоном Малкелом (Burton Malkiel) в 1973 году, книга «Случайная прогулка по Уолл-стрит (A Random Walk Down Wall Street)» стала классикой литературы для инвесторов. Она выдержала несколько изданий, последнее — в 2007 году. Малкел, экономист из Принстона, утверждает, что движения цены, в основном, случайны, а инвесторы не могут превзойти результативность основных индексов.

Издавна ведется ожесточенный спор между сторонниками теорий случайного и неслучайного движения цен на финансовых рынках. Эти точки зрения лучше всего представлены в двух конкурирующих книгах. Написанная изначально Бертоном Малкелом (Burton Malkiel) в 1973 году, книга «Случайная прогулка по Уолл-стрит (A Random Walk Down Wall Street)» стала классикой литературы для инвесторов. Она выдержала несколько изданий, последнее — в 2007 году. Малкел, экономист из Принстона, утверждает, что движения цены, в основном, случайны, а инвесторы не могут превзойти результативность основных индексов.

Вышедшая в 2001 году книга Эндрю Ло и Крэга Маккинли «Неслучайная прогулка по Уолл-стрит» представляет противоположную точку зрения. Ло, профессор финансов Массачусетского технологического университета, и Маккинли, профессор финансов в Уортоне, утверждают, что ценовые движения вовсе не случайны, и что предсказуемые элементы действительно существуют. Итак, битва начинается!

( Читать дальше )

Наше интервью с Джереми Ньюсомом: за толпой идут те, у кого нет плана

- 06 августа 2015, 13:59

- |

Джереми Ньюсом – опытный трейдер, руководитель компании reallifetrading.com. О своих торговых стратегиях и об индикаторах, которыми он пользуется каждый день, он рассказал Марии Гончаровой, EXANTE.

Джереми Ньюсом – опытный трейдер, руководитель компании reallifetrading.com. О своих торговых стратегиях и об индикаторах, которыми он пользуется каждый день, он рассказал Марии Гончаровой, EXANTE.

– Джереми, расскажите немного о себе. Как вы начинали карьеру трейдера?

– Мне 27 лет, родился в США, штат Джорджия. Как-то с подачи отца я посмотрел фильм «Форрест Гамп». В самом конце фильма герой говорит, что вложился в какую-то фруктовую компанию, и больше ему не надо беспокоиться о деньгах. Я спросил отца, что имеется в виду, и он рассказал мне об акциях, трейдинге и финансовом рынке. Мне тогда было 7 лет, но я захотел узнать больше обо всех этих вещах. Позднее я поступил в университет Флориды, чтобы изучать фондовый рынок и получить степень в сфере финансов. С этого времени я постепенно пополняю свою базу знаний о трейдинге.

– Что привлекло вас в профессии трейдера, помимо возможности вложить деньги во фруктовую компанию?

( Читать дальше )

О чём могут рассказать эмоции трейдера?

- 27 мая 2015, 12:42

- |

Потом пришли моменты спокойствия и уверенности. Но, разумеется, существенно позже.

( Читать дальше )

Поправка Кукла к правилу продолжения тренда Доу.

- 21 мая 2015, 14:28

- |

Внутри дня или даже месяца никакой дистрибуции и накопления волн нет, есть тактические операции крупных игроков по набору и сбросу позиций, которые на масштабе менее дня выглядят безсмысленно.

Поэтому существует поправка Кукла к теории трендов Доу:

Вероятность продолжения тенденции обратно пропорциональна её очевидности и прямо пропорциональна ожиданиям что «вот уже пора разворачиваться».

P(вот-вот сейчас развернётся!)

P (trend) ~ k * ---------------------------

P(это тренд, я вижу его!)

Другими словами: настоящий тренд всегда простирается в облась толстых хвостов, за пределы гауссова нормального равновесия, к которым привык человек в нормальной жизни. Пока тренд не вышел за эту границу, человек ожидает что он гауссово-нормальный и скоро развернётся, а когда тренд только-только вышел за эту границу, то человек тем более надеется что «вот уже сейчас-то точно развернётся!». Когда тренд продолжает переть он становится всем очевиден, у всех паника ($ дошёл до 80, и пойдёт на 145!), все начинают заходить и вот это как раз тот момент, когда последние покупатели заканчиваются. Именно им кукловоды раздают набранные позиции.

( Читать дальше )

Теория Доу

- 19 марта 2013, 16:51

- |

Теория Доу, объясняющая поведение цены во времени, на сегодняшний день является одним из самых популярных инструментов определения основных трендов на рынке и лежит в основе технического анализа. Она была создана Робертом Ри, Уильямом Гамильтоном и Джорджем Шефером на основании серии статей Чарльза Доу в Уолл-Стрит Жорнал (Wall Street Journal).

Существует шесть постулатов теории Доу:

1. Движения рынка учитывают все.

Этот постулат согласуется с первым постулатом технического анализа.

Цена отражает все факторы и события, которые происходят в мире на данный момент.

Подробнее о теории Доу в видео: http://www.youtube.com/watch?v=qnIWA0uAMEQ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал