сургутнетегаз ап

Лудомания бессмертна ! часть первая - открытие Лудомана в себе!.

- 30 октября 2019, 22:26

- |

Абсолютно не системно, абсолютно от балды, абсолютно без стопов и тейков, в общем абсолютно пальцем в небо, как 99% лудоманов..

Теперь читаю форумы и ищу подтверждения своей сделке.

Греет только то, что я теперь инвестор, но не греет то, что и на акциях можно хорошо так подслить.

PS в мэморизззз

- комментировать

- ★1

- Комментарии ( 13 )

Сургучанский в небо прет...

- 03 сентября 2019, 13:01

- |

* * *

Сургучанский в небо прет,

Все преграды сносит,

«Что это за полет?!?» -

Трейдеры нас спросят.

(2015)

Последние часы для покупки Сургутнефтегаза пр. под дивы.

- 16 июля 2019, 16:43

- |

На сундук мертвеца... Часть первая «Сургутнефтегаз» и «Саратовский НПЗ»

- 15 июля 2019, 16:42

- |

Если вы используете расчёты, то необязательно достигнете вершин, но точно не погрузитесь в безумие.

Уоррен Баффетт

Всем известна история о золоте капитана Флинта, сколько искателей приключений пыталось его найти, но всё безуспешно. Что-то похожее можно встретить и на нашем фондовом рынке.

( Читать дальше )

Продал Россети пр. и Роснефть и купил СургутНГ преф

- 22 мая 2019, 18:55

- |

Как известно, в конце прошлой недели Сургутнефтегаз объявил размер дивидендов на префы — 7,62 рубля на акцию. При цене акции 40,6 рублей, дивидендная доходность составляет 18,8% грязными и 16,3% с учетом НДФЛ! Прекрасная доходность!

На выходных я боялся что уже в понедельник цена акции стремительно взлетит и покупать станет поздно. Но этого не случилось и я продал Россети преф на этом непонятном росте по 1,59 (покупал год назад по 1,54) и Роснефть по 408 (покупал месяца три назад по 403) и докупил Сургутнефтегаз преф по 40.6, увеличив его долю в своем портфеле примерно в 2-2,5 раза))

Возможно, после отсечки докуплю его еще — улучшу среднюю. Всем удачных сделок!

Считаем дивиденды Сургутнефтегаза вместе. Неожиданно!

- 09 мая 2019, 17:05

- |

Для удобства можете подписаться на мою группу в ВК.

При подготовке разбора компании Сургутнефтегаз, решил покопаться в отчетности компании и заодно посчитать предполагаемые дивиденды за 2018 год. Итак, поехали:

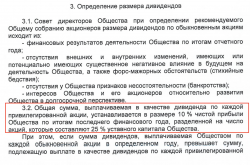

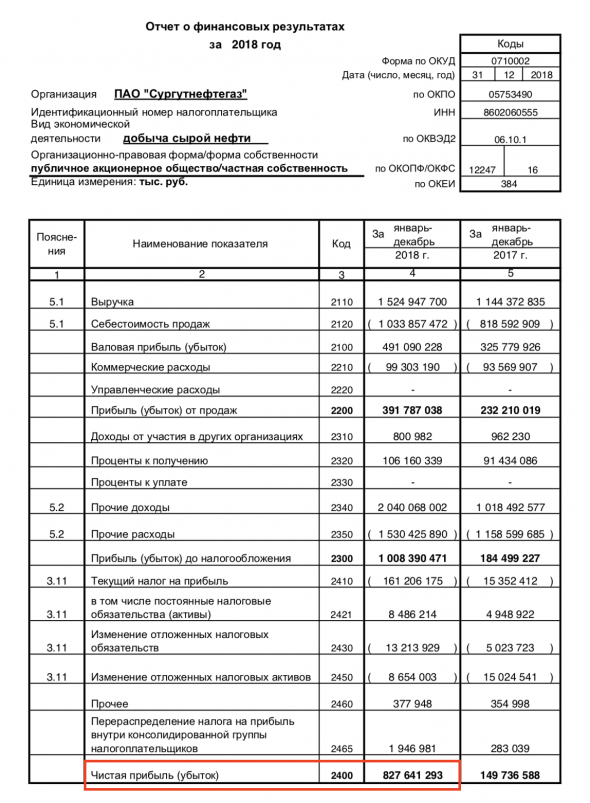

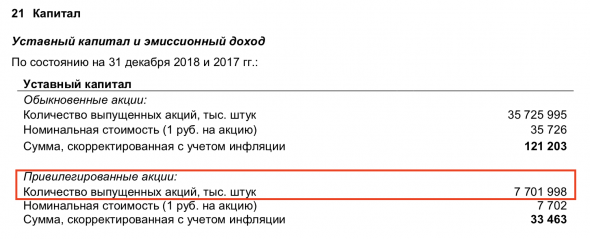

Дивиденды на Сургутнфгз АП: Читая прибыль по РСБУ (827 641 293 т.р.) умножаем на 7,1% (по Див. политике с учетом доли префов в СНГ) = 58 762 531 и делим на 7 701 998 (количество прив. акций из отчета компании). Получаем 7,63 рубля на одну привилегированную акцию.

На 09.05.2019 года цена акции SNGSP составляет 39,25 рублей. Итого дивидендная доходность — 19%

Все обоснования представлены ниже в скринах из официальных данных компаний:

Если у Вас есть замечания и уточнения, буду рад выслушать и порассуждать вместе.

Ребята, покупайте Сургутнефтегаз-п

- 17 августа 2018, 13:18

- |

Полугодовая прибыль 371 млрд руб. Если среднегодовая цена на нефть составит $62, а курс USDRUB — 63, то, по моим прикидкам, Сургут заработает порядка 520 млрд прибыли в этом году. Консенсус в Bloomberg сейчас довольно низкий, 412 млрд руб.

Но, например, Интерфакс ожидает 740 млрд.

В любом случае, если ничего не делать, то компании придется платить высокий дивиденд.

Есть, разумеется, способы уйти от этого, как относительно комфортные для миноритариев, так и не очень.

Но шансы на большие выплаты в этом году, на мой взгляд, высокие.

Если все-таки мой прогноз по прибыли оправдается, то годовой дивиденд составит 6,75 руб. на привилегированную акцию без учета налогов, что предполагает текущую доходность в 18%.

И да, с праздником, рыночные мои!

Колбасного всем тренда и гламурной дивергенции!

Чистая прибыль Сургутнефтегаза за 1п 2018 года выросла в 6 раз. Прогноз на дивидендную доходность в 11-17%

- 01 августа 2018, 09:23

- |

Чистая прибыль(ЧП) Сургутнефтегаза (SNGS) за первое полугодие 2018 по РСБУ выросла почти в 6 раз с 63 млрд руб до 371 млрд.

Согласно уставу, SNGS выплачивает дивиденды по привилегированным акциям (SNGSP) в размере не менее 10% от чистой прибыли разделенной на число акций. Префы составляют 25% от уставного капитала. Базой выплат считают ЧП по РСБУ.

( Читать дальше )

Портфель от 03.06.2018

- 03 июня 2018, 19:27

- |

Добрый день, в последнее время стал понимать, что не успеваю своевременно публиковать те сделки, которые совершаю. Происходит это потому, что я старюсь в каждом посте раскрыть причины, по которым я купил ту или иную акцию, а не просто написать что купил «Газпром » по «130». Так как работы сейчас много, буду публиковать сделки как только появится такая возможность.

Перейдём к делу

Сургутнефтегаз ап

– компаниякоторая наиболее интересна своими денежными средствами на депозитах(2 318 434 млн.). На конец 2017 года на каждую акцию приходилась 53 руб в долларовом эквиваленте (большая часть денег хранится в долларах).

— По уставу компании на префы приходится 10% чистой прибыли, но по факту получается 7,1(вот здесь https://smart-lab.ru/q/SNGS/f/y/MSFO/dividend/ хорошо расписано почему так получается)

— За 2017 год дивиденд получился 1,38(отсечка 17.07.2018), див.дох. 4,4% по текущим.

— прибыль составила 149 736 млн., однако был убыток от прочих доходов/расходов в размере 140107(практически сопоставим с чистой прибылью). Убыток образовался от валютной переоценки депозитов, так как в конце 2016 курс доллара был 60,66 а в конце 2017 – 57,6.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал