Блог им. romanranniy

Портфель от 03.06.2018

- 03 июня 2018, 19:27

- |

Добрый день, в последнее время стал понимать, что не успеваю своевременно публиковать те сделки, которые совершаю. Происходит это потому, что я старюсь в каждом посте раскрыть причины, по которым я купил ту или иную акцию, а не просто написать что купил «Газпром » по «130». Так как работы сейчас много, буду публиковать сделки как только появится такая возможность.

Перейдём к делу

Сургутнефтегаз ап

– компаниякоторая наиболее интересна своими денежными средствами на депозитах(2 318 434 млн.). На конец 2017 года на каждую акцию приходилась 53 руб в долларовом эквиваленте (большая часть денег хранится в долларах).

— По уставу компании на префы приходится 10% чистой прибыли, но по факту получается 7,1(вот здесь https://smart-lab.ru/q/SNGS/f/y/MSFO/dividend/ хорошо расписано почему так получается)

— За 2017 год дивиденд получился 1,38(отсечка 17.07.2018), див.дох. 4,4% по текущим.

— прибыль составила 149 736 млн., однако был убыток от прочих доходов/расходов в размере 140107(практически сопоставим с чистой прибылью). Убыток образовался от валютной переоценки депозитов, так как в конце 2016 курс доллара был 60,66 а в конце 2017 – 57,6.

— Текущий курс составляет 62 руб. за доллар и уже прошло 6 мес. Вполне можно ожидать что без резких потрясений курс просто не успеет опустится ниже 57,6 руб(как на конец 2017). А значит мы получим удвоение чистой прибыли, так как убыток от переоценки испарится. Скажу даже больше, мы вполне можем ожидать на конец года 60-61 руб за доллар и прибыль от переоценки!

— Для нас важна не только чистая прибыль но и прибыль от продаж. Последние 3 года она держится в районе 230 000 млн. Но если вы откроете график нефти, то увидите что средняя по нефти была 50-55$. А за 1п2018 средняя по нефти составляет 72-73$, значит мы вполне можем ожидать улучшения прибыли от продаж! Во всяком случае мы можем спокойно отталкиваться от того что опер. Прибыль будет не меньше чем в прошлом году.

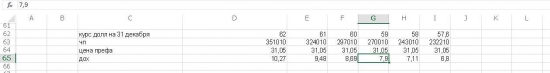

Попробуем подсчитать на какие дивиденды мы можем рассчитывать по итогам 2018 года при различном курсе доллара.

Получается что даже если доллар вернётся к 57,6 руб., то мы получим 6,8% див.дох. Незабываем, что мы получим 1.38 руб. дивидендов уже через 1 мес.

Риски:

— На текущий момент основной риск санкций. Компания попала в санкционный список и вполне возможно в отношении неё введут санкции. После этого последуют распродажи, на которых мы можем купить дёшево отличную бумагу.

— Непрозрачность собственников уже не первый год держит котировки намного ниже реальной цены. Если мы не знаем кто собственник то даже примерно не представляем какие цели он преследует и какие дополнительные риски могут быть для компании.

Итог

Отличная бумага с постоянным дивидендом, которая хеджирует курс доллара. Купил сургут ап по 30,64 – 9 лотов или не более 6,5% Будем ждать дальнейшего развития событий и возможно докупать.

ГАЗ

-Если вы откроете отчётность группы Газ, то увидите что в последние 2 года по выручке и опер. прибыли компания вернулась к показателям 2012-2013 годов. Прибыль вернулась к показателю 2013 года.Денежные средства от опер. деятельности за 2016-2017 удвоился по сравнению с 2014-2012 годами, а чистый долг рос с 2012 года (исключение составил 2017 год).

— Должен сказать, что в 2017 году чистый долг так же вырос, если бы не списание займов, которое провела компания в 2016 году. Prosperity Capital Management подла в суд за это списание https://www.rbc.ru/business/26/09/2017/59ca7f019a79478a07132df8 .

И на одной этой новости акции Газ загнали на вершину в 900 руб. Дело в том, что миноритарные акционеры не могут добиться от компании не только дивидендов, но и простого роста прибыли. Растёт долг, растут займы сторонним компаниям, растут процентные расходы. Как итог займы обесценивают.

— Для группы ГАЗ 2018 год выдался крайне неудачным. Дело в том что компании Олега Дерипаски попали под американские санкции(Оказывается главный враг не Путин а Дерипаска!). Акции скатились до отметки в 410-412 руб.

-С фундаментальной точки зрения компания торгуется с P/e 2,5 и может моментально начать расти(даже в условиях санкций) если начнут гасить долг или появится желание делится с миноритариями прибылью. Из 164 640 млн. выручки 146 096млн выручка от реализации на внутреннем рынке России, и ещё 15312 в СНГ.

— Не так давно стало известно, что подконтрольный Дерипаске Ингосстрах, продал свою долю в группе газ https://www.rbc.ru/business/09/04/2018/5aca85789a7947722aeef7ae.

Правда на форумах пишут, что он просто прячет активы (что не исключено)https://tgchannels.com/channel/olen_nn?start=477

-США готовы снять санкции если Дерипаска откажется от контроля в группе газ https://www.kommersant.ru/doc/3636672, а совсем недавно вышла новость что уже идут переговоры https://www.vedomosti.ru/business/articles/2018/06/02/771629-o-planah-deripaski

Итог

Либо Дерипаска продаст долю, и мы получим крупного инвестора который поможет выводу прибыли через дивиденды(а возможно даже получим оферту) или сокращение долга, либо он попытается утаить контроль. Но даже в этом случае ему надо будет выводить прибыль, и наиболее простой способ через выплату дивидендов.

Вполне возможно, что на одних спекуляциях мы увидим возвращение цены к 900 руб.

Купил 7 лотов по 406 руб. или не более 6,5%

Сбербанк ап

Про эту бумагу я уже писал в прошлых постах https://smart-lab.ru/blog/458571.php.

С того момента нечего не поменялось, кроме того что цена стала ниже, а результаты за первый квартал порадовали. Расчет тот же: 1 трн. прибыли к 2020 году и див.дох. выше 11%! Купил ещё один лот по 194 общая доля не более 9%

Наш портфель так же пополнился дивидендами

Полиметалл – 461

Бспб- 691

Деньги, которые не учитывает мой портфель 14493+461+691=15645, Портфель веду с 13.11.2017

Напоминание: если вы добавляете рекомендуемые акции в портфель, не превышайте долю в процентах ( которую я указываю в каждом обзоре) от своего портфеля.

Всем спасибо за внимание.

теги блога Роман Ранний

- buyback

- CNYRUB

- EMC

- En+

- Fix Price

- Globaltrans

- Globaltruck

- Headhunter

- IMOEX

- mail.ru group

- Ozon

- Petropavlovsk

- QIWI

- S&P500

- Segezha Group

- softline

- VK

- X5

- Акрон

- акции

- Алроса

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- белуга групп

- БСПБ

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- двмп

- Детский Мир

- дивиденды

- доллар рубль

- Индекс МБ

- ИнтерРАО

- ИСКЧ

- итоги дня

- Казаньоргсинтез

- Квадра

- КуйбышевАзот

- лента

- Лукойл

- М.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Нефть

- нкнх

- НЛМК

- НМТП

- НОВАТЭК

- обзор рынка

- Облигации

- огк-2

- окей

- офз

- пик сз

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- роснефть

- Россети

- россети ленэнерго

- Русагро

- русал

- Русгидро

- русская аквакультура

- Русснефть

- самолет

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- Селигдар

- смартлаб премиум

- совкомфлот

- Соллерс

- СПб Биржа

- Сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- ТМК

- транснефть

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Эталон

- Юнипро

- Яндекс

Портфель USA идет в противоположную сторону)

портфель USA всё равно обгоняет!