страховой бизнес

Страховой бизнес Сбера вырос за 2023 год на 63%

- 15 февраля 2024, 12:55

- |

Объем страхового бизнеса Сбера — совокупных сборов дочерних компаний СберСтрахование, СберСтрахование жизни и Сбер страховой брокер — за 2023 год вырос на 63%. Об этом сообщил старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Руслан Вестеровский на пресс-конференции по итогам работы страхового бизнеса банка в 2023 году.

Сборы СберСтрахования жизни составили 287,7 млрд рублей (рост на 71,8%), СберСтрахования — 64,7 млрд рублей (рост на 37%). Выплаты компаний — 177,6 млрд рублей (рост на 20%) и 12,3 млрд рублей (рост на 98%) соответственно.

Чистая прибыль СберСтрахования жизни составила 38,2 млрд рублей (рост на 16,5%), СберСтрахования — 15,6 млрд рублей (рост на 84%), Сбер Страхового брокера — 4,3 млрд рублей (рост на 18,4%).

Компании занимают лидирующие позиции и в прошлом году нарастили свои доли на соответствующих рынках. Так, СберСтрахование жизни сегодня занимает 34,4% доли рынка страхования жизни в России (+4,4 процентных пункта год к году). СберСтрахование — лидер страхования имущества физлиц (доля рынка — 33,4%, +11 процентных пунктов). Сбер Страховой брокер, по предварительной оценке, удерживает лидирующую позицию среди страховых брокеров с долей рынка около 30%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

UNIQA Group и RBI продают свои доли в российской «дочке» «Райффайзен Жизнь»

- 24 августа 2023, 14:04

- |

Подробнее — в материале «Ъ».

Рынок страхования восстанавливает объемы новых договоров после прошлогоднего провала

- 11 мая 2023, 13:12

- |

Ряд крупных страховщиков показал рост продаж полисов розничным клиентам в первом квартале 2023 года относительно аналогичного периода прошлого года, следует из опроса “Ъ”.

При этом показатели компаний, входящих в банковские группы, росли быстрее иных страховщиков.

Подробнее – в материале «Ъ»синтететика в покупке волатильности.... прибыль 12.24% за полтора месяца

- 19 ноября 2022, 16:21

- |

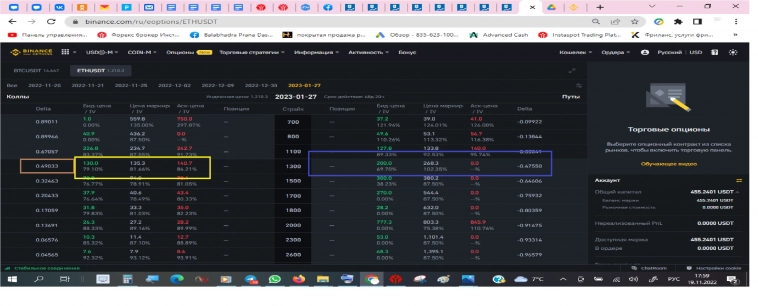

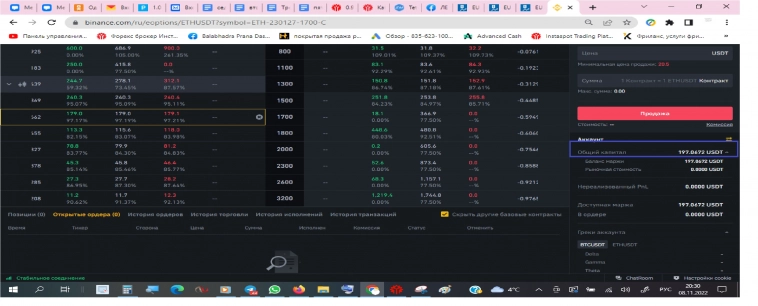

Хотел бы помочь углубиться в некоторые моменты. Дело в том, что на первом рисунке вы видите, справа, где у нас синие опционы, что они неликвидны вообще. Очень большая разница между справедливой ценой, бидом и аском. Аск вообще пустой. А слева, где у нас желтое, там все достаточно ликвидно, но спреды большие. Представим, что мы захотели бы купить сейчас пут 1300 и колл 1300, чтобы зарабатывать на волатильности. Мы бы очень долго мучились и сильно переплатили, чтобы купить по адекватным ценам.

Теперь можно сделать совсем другое.

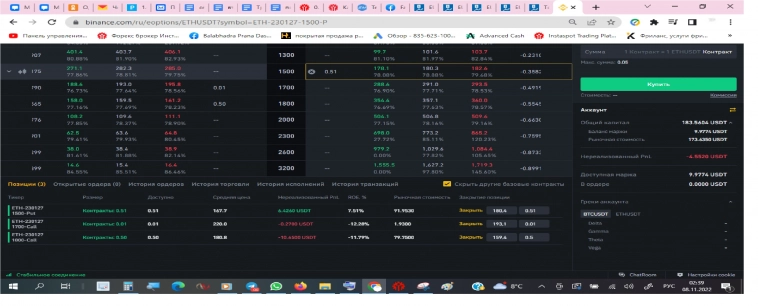

Можно просто захотеть купить именно коллы, в желтом. Заплатить один повышенный спред около 5 пунктов. Мы видим, что можно купить по 140.7, (при теоретической справедливой цене 135.3). Главное- обратить внимание на коричневый квадрат, где написано “дельта”, то есть- сила. Там- 0.49. И, так как, мы собирались покупать по 0.5 лота, с двух сторон, можно просто 0.49 разделить на 2 и получить 0.245 лота эфира и продать именно сам базовый актив (непосредственно сам эфир), который очень ликвиден. Это видно на втором рисунке. Там минимальный спред, то есть, разница между спросом и предложением. Так мы сэкономим кучу времени и денег. С евродолларом так не получится, при сумме 10000. Раньше я мог, при 10000 покупать опцион на чикаго и хеджировать фьючерсом на мосбирже, но сейчас с мосбиржей проблемы.

( Читать дальше )

12.24% прибыли, в долларах, с 04.10.22-го, на покупке волатильности евродоллара-10.

- 18 ноября 2022, 17:33

- |

Итак, в прошлый раз я показывал, что мы получили убыток на 5% по эфиру, ведь там был флэт или ценовой канал. И он до сих пор. Пока мы из него не выберемся, нет смысла открывать позиции. Сейчас такая же ситуация и по евродоллару. Вы видите, что мы тут тоже застряли в белом канале. Это разъедает наши страховки. Поэтому, пока мы не выберемся из этого белого канала, лучше быть вне рынка. А заработать мы успеем. Пришлось отдать 20 пунктов из нашей заработанной прибыли, но мы все еще в хорошем плюсе.

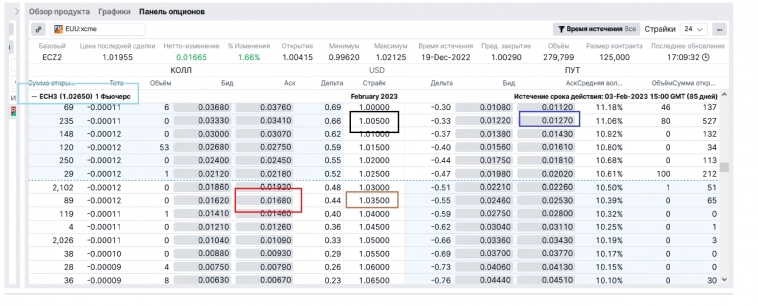

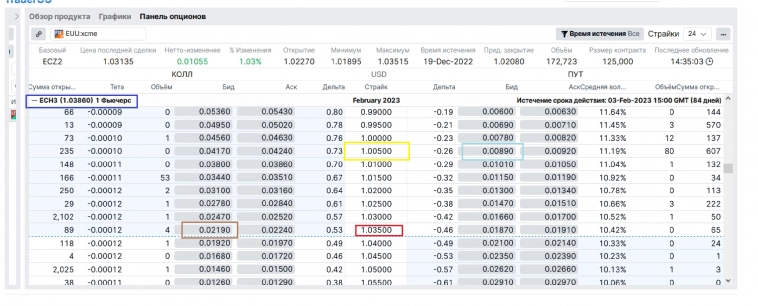

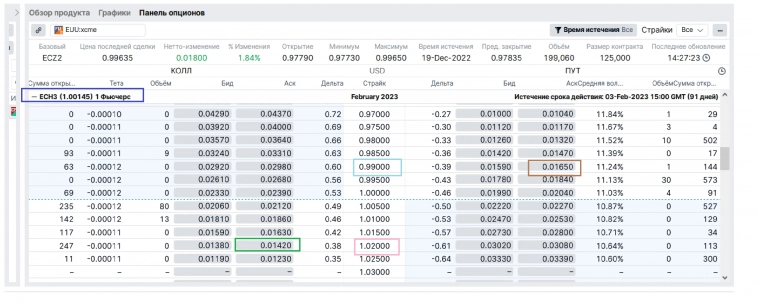

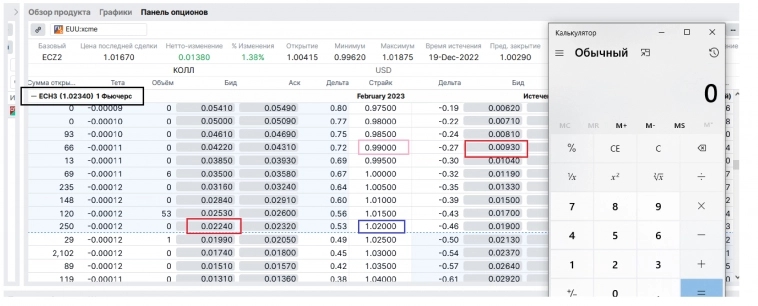

Можно видеть на первой картинке, почем были открыты наши позиции. Затратили 361 пункт. На второй картинке, то как мы их закрыли. Если мы потратили, на первом рисунке, 361 пункт, то на втором рисунке, когда эти самые позиции мы закрыли, потеряли 20 пунктов, ведь там 341 пунктов, которые надо умножить на 12.5, чтобы понять, какой результат у нас в долларах. А на третьем рисунке, у нас, новые позиции. Пока вместо третьего рисунка у нас график.

Депозит увеличен до 800 пунктов или 10000 долларов. Из них пока хватит и 400 пунктов.

( Читать дальше )

19.99% прибыли, в долларах, с 04.10.22-го, на покупке волатильности евродоллара-9.

- 14 ноября 2022, 21:38

- |

Отличную доходность демонстрирует наша покупка волотильности. Рынок этому способствует и все говорит о том, что мы сейчас сходим на 200 пунктов выше или ниже. Нам все равно, ибо мы не торгуем направление, мы торгуем шум.

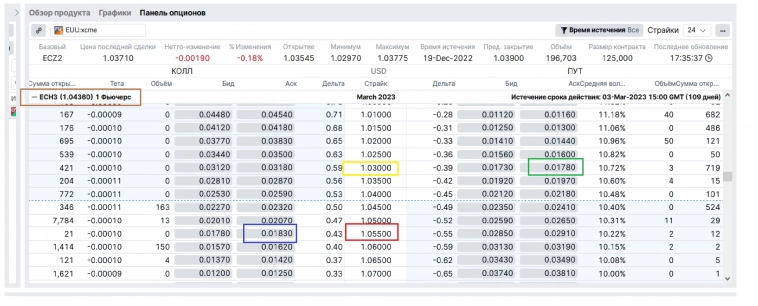

Можно видеть на первой картинке, почем были открыты наши позиции. Затратили 301 пункт. На второй картинке, то как мы их закрыли. Если мы потратили, на первом рисунке, 301 пункт, то на втором рисунке, когда эти самые позиции мы закрыли, заработали 11 пунктов, ведь там 312 пунктов, которые надо умножить на 12.5, чтобы понять, какой результат у нас в долларах. А на третьем рисунке, у нас, новые позиции.

Депозит увеличен до 800 пунктов или 10000 долларов. Из них пока хватит и 400 пунктов.

Прибыль была 68.98. Теперь 79.98…

( Читать дальше )

+16.99% прибыли, с 04.10.22-го, через торговлю волатильностью, от покупок-8

- 11 ноября 2022, 22:47

- |

16.99% прибыли, в долларах, с 04.10.22-го, на торговле волатильностью евродоллара, от покупок-8

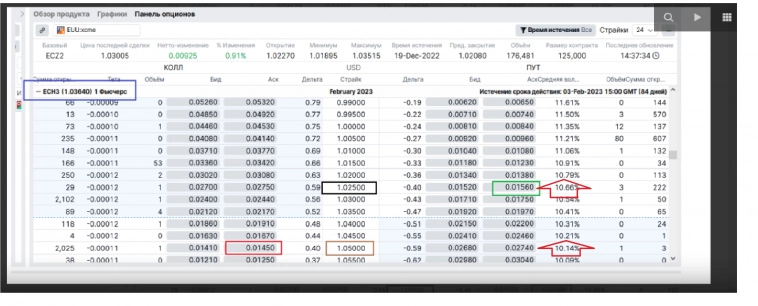

Можно видеть на первой картинке, почем были открыты наши позиции. Затратили 295 пунктов. На второй картинке, то как мы их закрыли. Если мы потратили, на первом рисунке, 295 пунктов, то на втором рисунке, когда эти самые позиции мы закрыли, то заработали 13 пунктов, которые надо умножить на 12.5, чтобы понять, какой результат у нас в долларах. А на третьем рисунке, у нас, новые позиции.

Депозит увеличен до 800 пунктов или 10000 долларов. Из них пока хватит и 400 пунктов.Прибыль была 55.98. Теперь 68.98… Начали 04.10.22-го…

Начали 04.10.22-го…

( Читать дальше )

+19.61% прибыли, с 04.10.22-го, через торговлю волатильностью, от покупок-7

- 10 ноября 2022, 19:07

- |

19.61% на торговле волатильностью.

Это, когда нам все равно, будет цена быстро, но умеренно расти или падать, или, когда будет медленно, но сильно падать или расти.

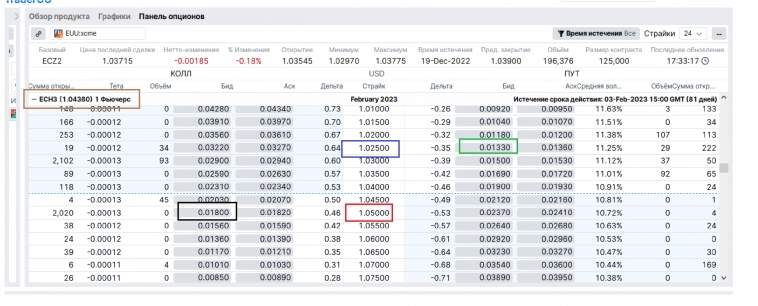

Вы видите, на первом рисунке, почем мы открывали свои позиции. Затратили на покупку колла 1.02- 142 пункта, а на покупку пута 0.99- 165 пунктов. Общие затраты были 307 пунктов. Наши синяя цена была 1.0014. Именно поэтому, мы купили колл с отступом в 2%, от синей цены и пут, с отступом в 1%, от синей цены. На втором рисунке, вы видите, почем мы закрыли те же самые позиции. У нас прибыль 10 пунктов, ведь сейчас мы выручили 317. И на третьем рисунке видны наши новые позиции.

55.98 — это наша старая прибыль. К ней прибавляем 10 пунктов и получается, что общая прибыль сейчас 65.98 пункта*12.5= 824.75

Наш депозит 666 пункта*12.5= 8400 доллара, с округлением. Пока хватает и 4200…

( Читать дальше )

3.91% за 5 дней, в долларах, на усреднении по теханализу-7

- 09 ноября 2022, 16:02

- |

Заработали порядка 3.91% прибыли, в долларах, за пять дней, через обменник. Это весьма хороший результат. Помните, что мы все расчеты делаем исходя из минимального объема и минимального депозита в 400 долларов. Хотя я говорю, что нужно 400 долларов, на первом этапе хватит и 15, в большинстве случаев все ограничивается этой суммой. Чтобы было более эффективно- можно прибыль от безопасного обменника задействовать в торговле волатильностью.

4.34% за два дня, на торговле волатильностью эфиром, от покупок-3

- 08 ноября 2022, 18:40

- |

Хотя я не очень понимаю эфир, ведь никогда не специализировался на нем, мы заработали хорошую прибыль.

Линейно торговать криптовалюту опасно, но страховать в обе стороны- это лучший вариант.

Я люблю торговать евродоллар, по торговле волатильностью, от покупок, но учитывая, что эфир, сам по себе, как криптовалюта сильно ходит и вверх, и вниз, мне позволил заработать высокий процент, за два дня. И мне было без разницы, будет расти цена или падать, ведь я купил страховки и роста и падения.

Стоимость пая:

0.89272- на 06.11.22-го

0.9336- на 08.11.22-го…

211 паев…

На втором рисунке, почем открывали. На третьем и четвертом, почем закрыли. На пятом- текущие позиции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал