SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ставки

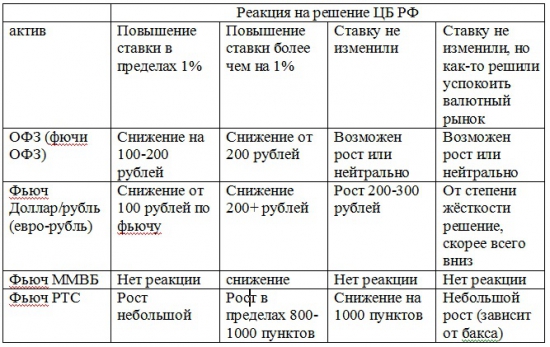

В чём сидеть перед решением ЦБ (торговые идеи)

- 31 октября 2014, 13:12

- |

Точной реакции предсказать понятно, что трудно. Может быть всё по- другому Сначала пытался вставить таблицу. Но она вставилась криво, пришлось скрин делать.

P.s. реакция на валюте-ржачная, сначала более минус 500 рублей, а потом поглощение белой свечой. в июле, например, когда ставку подняли, доллар-рубль припал на 100 рублей, а потом выкупили.

ФЬЮЧ ОФЗ в пол.

- комментировать

- ★4

- Комментарии ( 7 )

Еще про рубль: или..-или..

- 29 октября 2014, 22:58

- |

Короче — однозначно считаю так:

— или доллар/рубль должен быть выше;

— или ставки по рублю должны быть выше.

Только в этом случае возможно наступление равновесия курса. Без вариантов.

То есть:

— хотите, чтоб у вас было развитие, а также «дешевые, доступные кредиты» итд итп - извольте поднять доллар, как минимум до 50-60 руб. (ну, условно говоря, к примерно)

— хотите низкую инфляцию, а также «крепкий рубль, резервная валюта, доверие к рублю» итд итп - извольте поднять ставочку, как минимум до 15-20% (опять же, условно говоря, к примеру)

Возможна частичная комбинация и первого, и второго. Третьего не дано.

И ни интервенции, ни свопы с репо и прочими фокусами не помогут. Только так.

Dixi.

ЗЫ. Если озвученная ВВП блажь, будто ипотека у нас должна быть под 8%, действительно будет претворяться в жизнь — то будем иметь первый вариант, причем в гораздо более жестком виде - и боюсь, что тогда и 70 руб/доллар будет мало.

— или доллар/рубль должен быть выше;

— или ставки по рублю должны быть выше.

Только в этом случае возможно наступление равновесия курса. Без вариантов.

То есть:

— хотите, чтоб у вас было развитие, а также «дешевые, доступные кредиты» итд итп - извольте поднять доллар, как минимум до 50-60 руб. (ну, условно говоря, к примерно)

— хотите низкую инфляцию, а также «крепкий рубль, резервная валюта, доверие к рублю» итд итп - извольте поднять ставочку, как минимум до 15-20% (опять же, условно говоря, к примеру)

Возможна частичная комбинация и первого, и второго. Третьего не дано.

И ни интервенции, ни свопы с репо и прочими фокусами не помогут. Только так.

Dixi.

ЗЫ. Если озвученная ВВП блажь, будто ипотека у нас должна быть под 8%, действительно будет претворяться в жизнь — то будем иметь первый вариант, причем в гораздо более жестком виде - и боюсь, что тогда и 70 руб/доллар будет мало.

денежный рынок, ляпота

- 02 октября 2014, 10:37

- |

возвращаясь к обсуждению топика

утром остатки на корсчетах упали в два раза, усреднение закончилось, на рынке масса ликвидности, ставки свопов 6,5 %

некая потенциальная подпитка рынку есть

утром остатки на корсчетах упали в два раза, усреднение закончилось, на рынке масса ликвидности, ставки свопов 6,5 %

некая потенциальная подпитка рынку есть

Американцы не будут спешить с повышением ключевой ставки".

- 23 сентября 2014, 16:09

- |

=>Пара моих слов в КоммерсантЪ о стоимости денег в 2016

Жаль, но вижу, что деньги подорожают позже и резче.

=>Скорее всего, Федрезерву придется отложить начало процесса повышения ключевой ставки больше чем на год. Такую точку зрения высказал управляющий партнер компании Dream Team Investments Александр Бутманов.

http://www.kommersant.ru/doc/2573209?isSearch=True

P.s.

Интересный рынок конечно сейчас, возможностей поосто реки.

Развивайтесь.

Жаль, но вижу, что деньги подорожают позже и резче.

=>Скорее всего, Федрезерву придется отложить начало процесса повышения ключевой ставки больше чем на год. Такую точку зрения высказал управляющий партнер компании Dream Team Investments Александр Бутманов.

http://www.kommersant.ru/doc/2573209?isSearch=True

P.s.

Интересный рынок конечно сейчас, возможностей поосто реки.

Развивайтесь.

ФРС не станет повышать ставки и все пойдут на север

- 08 сентября 2014, 16:14

- |

Вышедшие в пятницу данные по занятости и осторожные заявления ФРС, позволяют усомниться в их желание повышать ставки. Они постоянно очень аккуратно говорят об изменение ставок, а по сути могут вовсе их не повысить в ближайшие годы.

На данном этапе это все хорошие новости для быков, и любые скачки индекса СпИ500 даже после коррекций, будут восприниматься устойчивым продолжением роста.

Но… но самое печальное, что это может быть обманчивым восприятием.

На самом деле долгосрочная угроза идет от производителей оборудования. На европейском рынке это стало уже не прекрытым фактом, у американцев начинают клевать только некоторые компании из соответсвующего сектора. У ФРС вряд ли даже возникнет возможность повышать ставки.

И так как именно эта новость будет воспринята на ура близорукими инвесторами, мы сможем после коррекции среднесрочно заработать на их энтузиазме. Ну адалее все так как уже было опубликовано в записях ранее.

"в чем ЕВРО брат?"

- 05 сентября 2014, 20:45

- |

=>Европейский центральный банк снизил базовую процентную ставку кредитования до 0,05%. Кроме того, в рамках нового пакета стимулирующих мер в октябре регулятор начнет программу количественного смягчения

________________________________________________________________________________________________________________________________

Весьма вероятно, что стимулирующие меры, о которых объявил европейский регулятор, не дадут ожидаемого эффекта, считает управляющий партнер компании Dream Team Investments Александр Бутманов.

«Конечно, может быть так, что это пойдет на какие-то спекулятивные сделки. Фондовый рынок будет этому очень рад, и заработают финансисты. Едва ли на этом заработает сразу же реальная экономика, потому что деловая активность в европейской зоне не растет, это видно по всем показателям. Я не думаю, что это поможет, извините за пессимизм», — поделился Бутманов.

http://www.kommersant.ru/doc/2561491?isSearch=True

( Читать дальше )

________________________________________________________________________________________________________________________________

Весьма вероятно, что стимулирующие меры, о которых объявил европейский регулятор, не дадут ожидаемого эффекта, считает управляющий партнер компании Dream Team Investments Александр Бутманов.

«Конечно, может быть так, что это пойдет на какие-то спекулятивные сделки. Фондовый рынок будет этому очень рад, и заработают финансисты. Едва ли на этом заработает сразу же реальная экономика, потому что деловая активность в европейской зоне не растет, это видно по всем показателям. Я не думаю, что это поможет, извините за пессимизм», — поделился Бутманов.

http://www.kommersant.ru/doc/2561491?isSearch=True

( Читать дальше )

ЕЦБ сделало шаг к сверх стимулированию, но цены на нефть пока отыграли только рост доллара

- 05 сентября 2014, 09:48

- |

За прошедшие сутки цены на энергоносители дружно снижались. Снижение по ценам нефти и нефтепродуктов было около одного процента, что много меньше подскока предыдущего дня. Снижение цен пока можно воспринимать как корректирующее движение к росту предыдущего дня. Тем более что приходившие за прошедший день новости можно расценивать как благоприятные для подрастания цен. Так, существенно подросли заказы промышленных предприятий в Германии, снизился дефицит торгового баланса в США, оказалось на уровне ожиданий число первичных обращений за пособиями по безработице. Но самое главное – ЕЦБ продемонстрировал решимость к дальнейшему разворачиванию стимулирующих мер. Банк снизил ключевую ставку с 0,15 до 0,05%, уменьшил депозитные ставки, загнав их дальше в отрицательную зону до минус 0,2 процентов. Ниже опустили ставку по маржинальным кредитам. Вполне объяснимо европейская валюта обрушилась под тяжестью таких решений. Цены на многие активы, номинированные в потяжелевшем долларе существенно просели. С этим можно связать дневное снижение цен на энергоносители. Но более того, глава ЕЦБ Марио Драги заявил о том, что регулятор приступает к приобретению обеспеченных активами ценных бумаг. Столь решительные действия ЕЦБ взбодрили фондовый рынок в Европе (и привели к унынью фондовые индексы за океаном). Предпринятые меры в дальнейшем могут оказать стимулирующее воздействие на динамику цен энергоносителей. Однако пока в ценовой динамике перевешивало снижение, связанное с резким подорожанием доллара.

( Читать дальше )

( Читать дальше )

Банки повышают ставки по депозитам в долларе и евро

- 03 сентября 2014, 11:41

- |

Значит и доллар и евро должны упасть больше чем ставка по этим депозитам. Очень неплозой индикатор.

К закрытию торгов. Бодрый отскок пока не снизил общей тревоги

- 07 августа 2014, 19:10

- |

С утра торговля на рынке не задалась. Медведи продолжали теснить очень робких покупателей. Ситуация с санкциями развивается от плохого сценария к худшему. Секторальные санкции США и ЕС это уже совершенно серьезно. После принятия секторальных санкций по отношению к России были приняты весьма чувствительные ответные меры по запрету импорта продовольствия из стран ЕС и США. Потребительский сектор по результатам дня был в глубоком минусе. Дополнительный негатив пришел утром из Германии. Там в июле была показана слабая динамика промышленного производства. По отношению к июлю прошлого года показатель снизился на 0,5%. (Санкции против России еще ударят по западным экспортерам).

Несмотря на сложности с показателями роста экономики и серьезную угрозу дефляции, по итогам заседания в четверг ЕЦБ сохранил базовую процентную ставку на уровне 0,15%. (Более того, ЕЦБ сохранит процентные ставки у текущего уровня в течение длительного времени, заявил глава ЕЦБ Марио Драги в ходе пресс-конференции по итогам заседания Центробанка). Впрочем, ожиданий на снижение процентной ставки, так же как других ключевых ставок не было. Но зато были надежды на принятие специальных мер стимулирования. Дело в том, что инфляция в еврозоне остается ниже 1% уже десять месяцев подряд. Но, зато, как отметил глава ЕЦБ Марио Драги, растут геополитические риски, и есть опасения возможного повышения цен на энергоносители. Правда пока по факту цены на европейскую нефть выглядят слабыми и снижаются уже ниже 105 долларов за баррель. Европейская нефть марки Brent подхватила от WTI «медвежью болезнь».

( Читать дальше )

Несмотря на сложности с показателями роста экономики и серьезную угрозу дефляции, по итогам заседания в четверг ЕЦБ сохранил базовую процентную ставку на уровне 0,15%. (Более того, ЕЦБ сохранит процентные ставки у текущего уровня в течение длительного времени, заявил глава ЕЦБ Марио Драги в ходе пресс-конференции по итогам заседания Центробанка). Впрочем, ожиданий на снижение процентной ставки, так же как других ключевых ставок не было. Но зато были надежды на принятие специальных мер стимулирования. Дело в том, что инфляция в еврозоне остается ниже 1% уже десять месяцев подряд. Но, зато, как отметил глава ЕЦБ Марио Драги, растут геополитические риски, и есть опасения возможного повышения цен на энергоносители. Правда пока по факту цены на европейскую нефть выглядят слабыми и снижаются уже ниже 105 долларов за баррель. Европейская нефть марки Brent подхватила от WTI «медвежью болезнь».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал