SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

система

90% сливают

- 15 декабря 2011, 00:05

- |

Подумал, берем среднего игрока, он проигрывает. Читает, думает и т.п. и проигрывает. Почему? Я не знаю. Сколько не торгую руками в плюсе не был, бывают редкие дни когда, все сделки удачные. Но обычно 90% входов это стоп и счет ползет вниз медленно, но верно. Поэтому и торгую по системе и роботом.

Идея написать программу по реверсу всех сделок. К примеру у тебя два счета, на одном привычно сливаешь, на втором зарабатываешь.

Может у кого уже есть такая прога?

Идея написать программу по реверсу всех сделок. К примеру у тебя два счета, на одном привычно сливаешь, на втором зарабатываешь.

Может у кого уже есть такая прога?

- комментировать

- Комментарии ( 7 )

Обзор торговой активности ММВБ 07.12

- 07 декабря 2011, 23:35

- |

Белон — рост предложения до уровней 14-16 ноября, причем ценовой уровень так же одинаков. С 20.10 по 28.10 на ценовом уровне в 12,6-12,9 наблюдалось предложение до 6000 лотов, сегодня — 2500-3000. Но приведенные значения после указанных периодов приводили к относительно серьезной просадке.

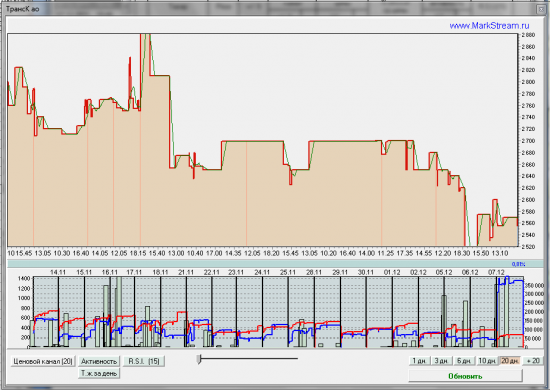

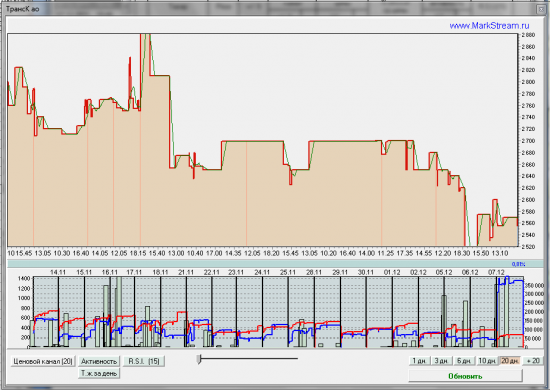

ТрансК — спрос, но бумага на лок хае. Движение вверх маловероятно. Скорее всего поддержка котировок на нестабильном рынке.

Верхнесалд — хочется еще раз обратить внимание на невозможность роста при таком сильном предложении.

( Читать дальше )

ТрансК — спрос, но бумага на лок хае. Движение вверх маловероятно. Скорее всего поддержка котировок на нестабильном рынке.

Верхнесалд — хочется еще раз обратить внимание на невозможность роста при таком сильном предложении.

( Читать дальше )

торговая идея

- 03 декабря 2011, 18:58

- |

Кто что думает?

1. Берем два фьюча на акции А и B, один в шорт (А) другой в лонг (B).

2. Тейк в рамках волатильности. Стоп больше раза в три.

3. Если тейк то теперь B — шорт, A — лонг (те. все наоборот)

4. Если стоп то канал торговли перемешается на величину стопа.

Кто делал подобное, как успехи? В понедельник робота соберу.

1. Берем два фьюча на акции А и B, один в шорт (А) другой в лонг (B).

2. Тейк в рамках волатильности. Стоп больше раза в три.

3. Если тейк то теперь B — шорт, A — лонг (те. все наоборот)

4. Если стоп то канал торговли перемешается на величину стопа.

Кто делал подобное, как успехи? В понедельник робота соберу.

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

«Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно».

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Обзор торговой активности на ММВБ за 01.12

- 02 декабря 2011, 08:46

- |

ММК — предполагаю окончание движения вверх. Признаки: повышенный объем, повышенное предложение. Выкупы по рынку можно так же считать эйфорией. Ну и вертикальный рост.

НЛМК — аналогично как и в ММК за минусом повышенного объема.

7Континент — уход продавца может больше не сдерживать спрос :) осталось только этому спросу объявиться.

Сбербанк ао и ап — большое предложение, способное остановить рост. Может потаптаться и потом только спуститься.

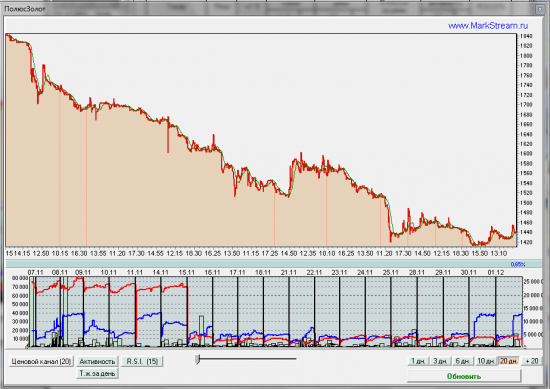

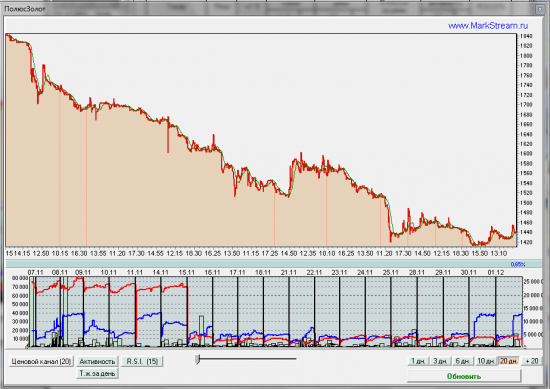

ПолюсЗолото — второй день появляется спрос, хоть и относительно малый в деньгах.

( Читать дальше )

НЛМК — аналогично как и в ММК за минусом повышенного объема.

7Континент — уход продавца может больше не сдерживать спрос :) осталось только этому спросу объявиться.

Сбербанк ао и ап — большое предложение, способное остановить рост. Может потаптаться и потом только спуститься.

ПолюсЗолото — второй день появляется спрос, хоть и относительно малый в деньгах.

( Читать дальше )

Ценная подборка №22. GOLD - SILVER = PROFIT

- 28 ноября 2011, 22:14

- |

В течение тысячелетий золото остается символом богатства и роскоши. Кроме того, долгое время золото выполняло еще и функцию денег. Бумажные деньги – пока лишь небольшой отрезок в финансовой истории человечества. По этим причинам золото является одним из наиболее ликвидных финансовых инструментов как на спот-рынке, так и на фьючерсном. Спрос на золото, а значит и цена, повышается в периоды финансовых неурядиц и экономического спада, когда традиционные инструменты инвестирования – акции дают сбой, и фондовые рынки рушатся. Ликвидность золота не вызывает сомнений. Быть может, и доллар когда-то рухнет, но пока у людей будет стремление к роскоши, золото всегда будет в цене. Несомненная высокая ликвидность золота означает не только, что его можно быстро продать с минимальными издержками, но и возможность повышения прибыли от инвестиций за счет использования корреляции…

Предлагаемая идея носит технический характер. Если вы решили, что имеется благоприятный момент для вложения в золото, есть возможность повысить его доходность (или понизить риски) за счет одновременной короткой продажи серебра. На языке спекулянтов это называется «спред-трейдинг», когда торгуется разница цен по близким инструментам.

( Читать дальше )

Предлагаемая идея носит технический характер. Если вы решили, что имеется благоприятный момент для вложения в золото, есть возможность повысить его доходность (или понизить риски) за счет одновременной короткой продажи серебра. На языке спекулянтов это называется «спред-трейдинг», когда торгуется разница цен по близким инструментам.

( Читать дальше )

Первые впечатления от системной торговли.

- 19 ноября 2011, 17:01

- |

16 ноября я пообещал себе, что отныне торговать я буду лишь по сигналам системы и уже на следующий день случилось мое первое испытание. Глядя, как акции Газпрома стремительно снижаются и понимая, что робот будет резать «лося», мне пришлось перебороть свое желание отключить его. В голове опять билась «мысля», что падение временное, что потом будет отскок и надо пересидеть. В итоге робот закрыл-таки позицию, а акции Газпрома на следующий день ушли еще ниже. Пока что система выполнила один из постулатов-режь убытки. Новая неделя покажет, будет ли течь прибыль(сижу в лонгах.)

PS Гамак, сука, пошел вверх после моего маржинколла…

PS Гамак, сука, пошел вверх после моего маржинколла…

Ценная подборка #8. Диверсификация. Часть 2 (практическая).

- 07 ноября 2011, 15:00

- |

Диверсификация — это распределение имеющихся ресурсов по различным местам хранения и преумножения. Философский смысл диверсификации заключен в пословице «не клади все яйца в одну корзину», и связан с тем, что даже маловероятное событие падения корзины способно разорить нас полностью, если мы вложили в эту корзину все имеющиеся хрупкие вещи. Говоря более строго, диверсификация способна существенно улучшать соотношение доходность/риск портфеля, не требуя при этом улучшения соотношения доходность/риск входящих в этот портфель систем.

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Ценная подборка #4. Регулировка размера позиции в зависимости от риска и волатильности позиции.

- 02 ноября 2011, 19:35

- |

Риск открытой позиции обычно контролируется при помощи правил выхода из позиции, продиктованных системой. Например, скользящие стопы передвигаются вслед за ценой, чтобы уменьшить начальный риск или запереть часть бумажной прибыли. Но гораздо больший потенциал имеет следующий метод: ограничивать максимальный риск и волатильность открытой позиции по отношению к капиталу. Все, что для этого нужно – отслеживать с требуемой периодичностью величины:

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал