сельское хозяйство

Аграрии сокращают закупку сложных удобрений в пользу простых - Ведомости

- 15 мая 2023, 09:33

- |

План был согласован в прошлом году и имел цель сдерживать внутренние цены на удобрения. Хотя в целом план был выполнен, наблюдался перекос в сторону простых удобрений.

Источник: https://www.vedomosti.ru/business/articles/2023/05/15/974985-agrarii-sokraschayut-zakupku-slozhnih-udobrenii-v-polzu-prostih

- комментировать

- 130

- Комментарии ( 0 )

Как живет российская глубинка, спойлер: живет хорошо чего и вам желает)

- 09 мая 2023, 22:06

- |

Ну и просто фоточки красивые чоуж.

Итак Пермский край глубинка. Кого не забанили в Гугле можете посмотреть глубину погружения автора)))

Домик в деревне. Газ естественно есть в каждом доме. Стоит копейки, подключение тоже.

Село Куеда Пермский край.

Естественно он там не один такой, выбрала какой понравился.

Поля вокруг обработаны. Как раз сейчас самое время полевых работ. Пустых полей очень мало.

( Читать дальше )

📌 Падение выручки Русагро на 23% - это нормально

- 24 апреля 2023, 22:23

- |

🔸 Сегодня сельскохозяйственная компания Русагро представила операционные результаты за 1 квартал 2023 года. Совокупная выручка Группы упала на 23% до 49,39 млрд. руб. В разбивке по сегментам выручка выглядит следующим образом:

— Мясной бизнес: рост выручки на 16% до 10,73 млрд.руб.

— Сахарный бизнес: падение выручки на 17% до 9,41 млрд.руб.

— Сельскохозяйственный бизнес: падение выручки на 28% до 5,89 млрд. руб.

— Масложировой бизнес: падение выручки на 33% до 23,36 млрд. руб.

🔸 Общий результат является адекватным. Необходимо понимать, что средний курс доллара в 1 квартале 2022 года был на 18% выше аналогичного интервала в 2023 году. Исходя из этого, основная составляющая падения выручки — валютный курс. Второй компонент сильной просадки — масложировой сегмент. Основные причины — падение цен, снижение объема выпуска и трудности в логистике. Тем не менее, стоит отметить мясной сегмент, который вышел на чистое второе место в структуре выручки, обогнав сахарный бизнес.

( Читать дальше )

Минсельхоз попросит ФАС проверить обоснованность роста цен на российскую сельхозтехнику

- 10 апреля 2023, 14:54

- |

Подробнее – в материале «Ъ»

Зерновой сделки не будет

- 29 марта 2023, 23:16

- |

Зернотрейдер Viterra объявит о планах ухода из России в ближайшее время, пишет Bloomberg.

Ранее стало известно, что с июля экспорт приостановит другой крупный мировой поставщик зерна — Cargill. @banksta

из-за прекращения зерновой сделки в этом году с/х получит удар бетонной плитой по голове.

за этим автоматической падение доходов фермеров и разорение многих.

после снижение производства с/х, кратный рост цен на продукты, особенно в городах.

Это подстегнет инфляцию и понеслась.

Господа, это фантазии. Не воспринимайте серьезно.

Аграрии заявили о катастрофе из-за обрушения спроса на подсолнечник

- 28 марта 2023, 19:12

- |

Заводы России перестали закупать подсолнечник. В итоге цены на него обрушились, а аграрии оказались на грани экономической катастрофы. О критической ситуации рассказал глава Российского зернового союза Аркадий Злочевский.

Эксперт открыто назвал происходящее ситуацией, «близкой к катастрофе». По словам Злочевского, в РФ сформировались гигантские запасы подсолнечника — в том числе за счёт поставок из новых регионов. Заводы перестали закупать сырьё, и цена на него рухнула за три недели на треть.

— Обвал произошел из-за больших поставок на заводы, в том числе с присоединённых территорий. Например, в Ростовской области аграрии уже просто кричат о катастрофе, -

Злочевский добавил, что подсолнечник всегда был рентабельным и служил экономической подстраховкой для селян. Проблема уже вышла на уровень Госдумы, но законодатели пока не готовы отменить экспортную пошлину — хотя именно этот шаг спас бы аграриев. Правительство РФ тем временем обсуждает другу меру спасения — дополнительные закупки в интервенционный фонд, однако денег на них в бюджете нет.

( Читать дальше )

Сколько с/х земель Краснодарского края во владении «Агрокомплекс» им. Н. И. Ткачева?

- 04 марта 2023, 12:34

- |

Сколько с/х земель Краснодарского края во владении «Агрокомплекс» им. Н. И. Ткачева?

«Агрокомплекс» владеет землями только в Краснодарском крае (660 000 гектар).

Вопрос: Какой процент от всех земель с/х назначения Краснодарского края во владении бизнеса семьи Ткачёва?

ответ с инфографикой здесь (пост в телеге). Прошу, смотрите ответ после голосования ;)

✅Фосагро

- 09 января 2023, 11:50

- |

Очень давно контролю за ситуацией и наконец возник интересный момент. Интересует цель в рамках волны 3 или С. Сейчас жду окончания коррекции до теста SP.

Будет ли этот рост в рамках глобального цикла или нет пока не ясно, но ситуацию описывал.

Телега: https://t.me/+F6Ka767DDgFhZGQy

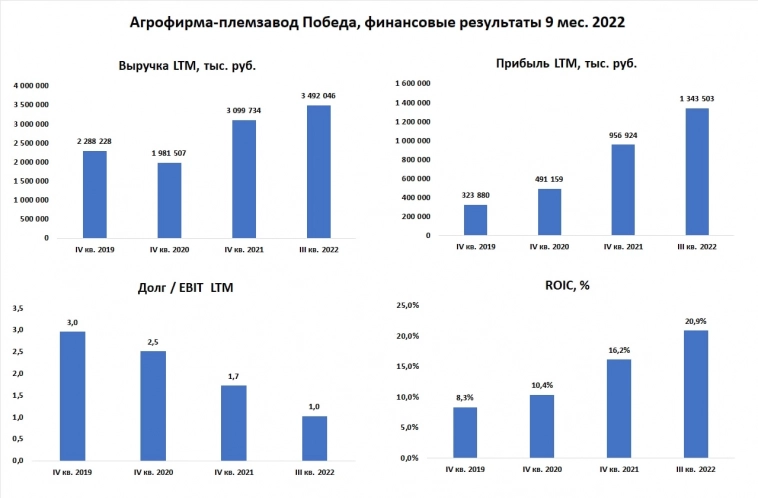

Агрофирма-Племзавод "Победа" опубликовала отчётность за 9 мес. 2022 года

- 22 декабря 2022, 09:05

- |

• С начала 2021 года существенных изменений в структуре баланса не произошло. Но продолжается сокращение абсолютного уровня долга -345 млн. с начала года

• LTM прибыль по итогам 9 мес. превысила миллиард рублей

• Размер кредитов и займов компаниисравнялся с размером LTM EBIT за 9 мес. 2022

/Облигации ООО Агрофирма-Племзавод «Победа» входят в портфель PRObonds ВДО на 2,4% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Новость часа и забавно получается: Наши удобрения и АПК для ЦАР.

- 11 ноября 2022, 13:45

- |

за последние 20 лет, доля РФ в импорте ЦАР не превышала 1% в стоимостном выражении.

Основные потоки продовольствия шли в Центральную Африканскую республику из Франции и США.

+ ещё когда-то подумал об интересе наших бизнесменов в доступе к фосфатным удобрениям Сирии. и вот сейчас об этом уже конкретно говорят независимые СМИ.

Экономика рулит?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал