российские акции

Высокий комисс на российских акциях

- 06 сентября 2016, 13:58

- |

Мало того, что на российских акциях и так высокая комиссия, её ещё повышают. Помню, у биржи раньше минималка по оборотной части была 0.625 пипса, щас сделали 0.8 пипсов

moex.com/s1197

Это оборотка + большой фикс. Тариф без фикса — 1 пипс.

У брокеров вообще всё круто: крупные брокеры ставили раньше минималку где-то в 2-2.5 пипса (при условии довольно большого оборота в день), а так, для обычных торгашей — не вопрос, 4-8 пипсов. Сейчас аппетиты поумерили, минималку и требования к обороту уменьшили. Я в своё время для редкой торговли некоторыми низковолатильными инструментами (на комиссах много теряешь) перевёл деньги к одному брокеру, у которого был привлекательный тариф: 1.3 пипса без всяких оборотов, если на счету больше ляма.

Не забывайте, что маркетмейкер, который котирует спред, вынужден добавлять свою комиссию к спреду, поэтому если вы бьёте маркетами, вы косвенно платите вторую комиссию. На «Америке» наоборот, за Add Liquidity дают рибейт, т.е. маркетмейкер может даже сужать спред, и как следствие, вы можете заплатить меньше.

Всех всё устраивает?

- комментировать

- ★1

- Комментарии ( 2 )

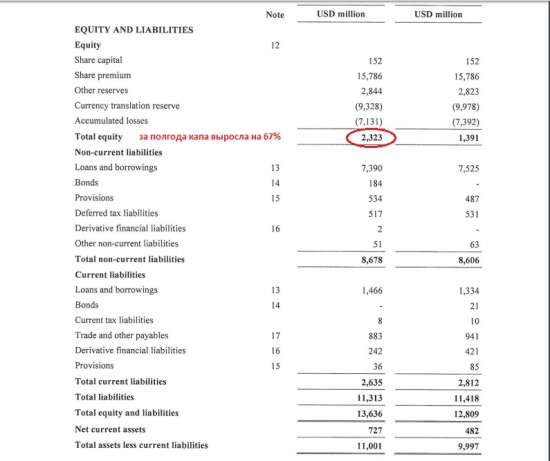

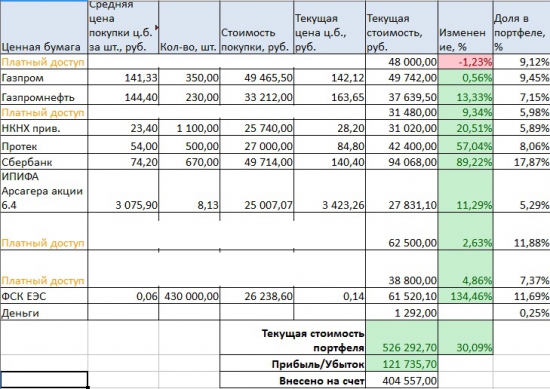

Портфель на ИИС. Август. Рекорд по доходности и новые покупки

- 10 августа 2016, 21:19

- |

С момента основания счета прошел 1 год и 3 месяца.

Рекордсмены-позиции:

1) ФСК (149%)

2) платная позиция № 3 (88%) — покупка в мае 2016!

3) Сбербанк (86%)

4) Протек (72,5%).

Постепенно пополняю портфель новыми акциями — будущими рекордсменами.

Покупаю 4 вида акций:

— растущие;

— недооцененные;

— циклические;

— слияния и поглощения.

Чтобы узнать, какие акции я покупаю, их инвестиционные идеи и фундаментальные показатели,

вступите в инвестиционный клуб «Состояние».

Условия участия здесь.

Динамика доходности счета ИИС показывает тренд вверх.

За прошедший месяц поступали несколько раз дивиденды. Это также положительно повлияло на доходность.

Распределение активов по долям пришло в некоторый беспорядок в связи с новыми покупками и ростом старых позиций.

( Читать дальше )

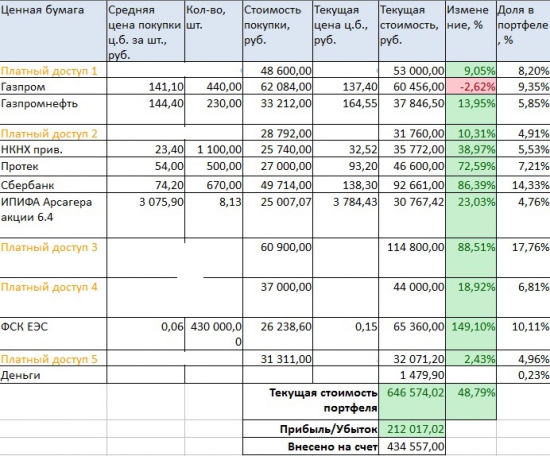

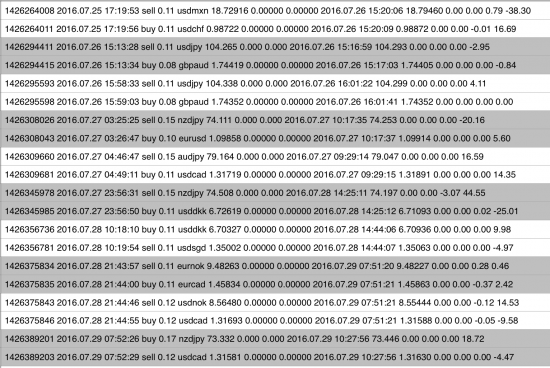

Результат за на 29/07 по смс оповещениям "Российские акции" и парному трейдингу (+247т.р. и 10,4%)

- 31 июля 2016, 18:24

- |

Риск в каждой сделке составляет как обычно 10тыс руб.

полная таблица

Результат за две недели по валютному статистическому арбитражу +10,4%.

Сделки:

( Читать дальше )

Сбор вопросов к главному трейдеру по российским акциям "Ренессанс Капитал"

- 25 июля 2016, 13:27

- |

В рамках проекта «Биржевые люди» состоится интервью с главным трейдером по российским акциям инвестиционной компании «Ренессанс Капитал» Алексеем Бачуриным.

Сегодня завершаю сбор вопросов к нему. Самые интересные вопросы обязательно задам в ходе разговора с Алексеем.

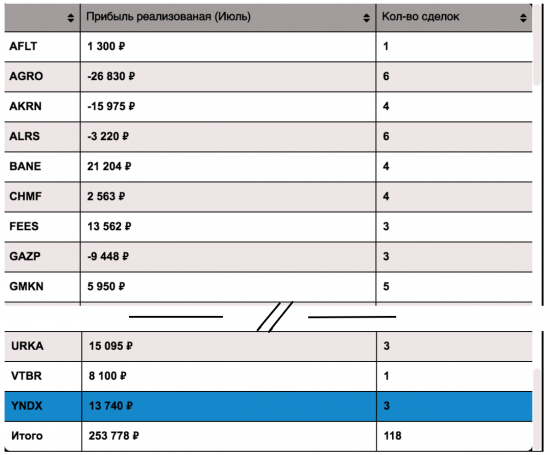

Портфель на ИИС. Июль. Накопление позиции

- 12 июля 2016, 21:29

- |

Разнообразие портфеля — не самоцель, а цель — доходность, поэтому купил то, что наиболее выгодно.

Получил дивиденды — ок. 1000 руб, но от какого эмитента не понял.

Продолжает радовать своим ростом Сбербанк. А ФСК за последние дни немного сбавил.

В рамках данного портфеля я придерживаюсь средне- и долгосрочных стратегий, поэтому краткосрочные движения бумаг меня не волнуют.

Того же и вам советую. Новости новостями, все меняется 100 раз за год, поэтому меньше реакции полезнее для портфеля и нервов.

Доходность портфеля пока топчется на месте. На нее влияет, в т.ч. довнесение средств.

( Читать дальше )

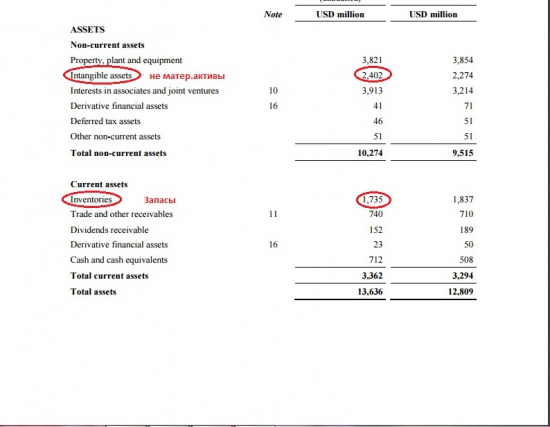

Полугодовой апдейт по рублевому портфелю.

- 08 июля 2016, 11:39

- |

Повторю основные тезисы декабрьской гипотезы:

В ближайшие 2-4 года экономические санкции против России будут значительно сокращены. Российская экономика достигнет дна в 2016-2017гг и стабилизируется. Цены на нефть достигнут дна (30-35 долларов по Brent) и в 2016-2017 поднимутся к 45-50 долларам за баррель. Российский рубль в результате рецессии в экономике, оттока капитала, санкций, падения цен на нефть и пр. снизится до 70-80 рублей за доллар, а затем, в 2017-2018гг поднимется до 55-65 рублей за доллар. (написано 10 декабря 2015).

На сегодняшний день доля рублевого портфеля в общем портфеле составляет примерно 22%.

Структура рублевого портфеля:

— ПИФы 2%

— Акции 56%

— Облигации 37%

— Алго ДУ 5%

В силу того, что основным рынком для меня является западный, я не смог придерживаться планомерного увеличения рублевого портфеля весной. В январе-марте все силы и внимание уходили на американский рынок акций и форекс. Надо было доить эту корову изо всех сил. В итоге основной объем долларов я продал по 64-68 (в начале года были продажи и по 79 :)) и покупал российские акции примерно на текущих ценах ± 5%. Особенно прибыльными оказались покупки энергетических акций (ФСК, ИнтерРАО, Россети). Текущее соотношение акции/облигации в рублевом портфеле — 60/40. С нетерпением ожидаю итогов размещения Алросы и в случае низкой цены размещения готов полностью заменить облигации на акции Алросы. Считаю эту акцию очень перспективной. Затем в течение полугода буду сокращать ее долю до желаемой с восстановлением доли облигаций.

( Читать дальше )

Проект Русский Баффет -Див.доходность 4.5%.

- 28 июня 2016, 12:26

- |

Профит за 6 месяцев +42.3%

Портфель на сегодняшний день выглядит след.образом:

ФСК ЕЭС ао (24,97%)

ИнтерРАОао (24,46%)

БСП ао (11,68%)

Роснефть (10,19%)

Система ао (9,28%)

Лензол. ап (9,20%)

ММК (8,39%)

ЛУКОЙЛ (1,38%)

За 6 месяцев проекта:

Индекс ММВБ +6.2%

Индекс РТС +15%

Проект Руский Баффет 42.3%

Подведём итоги:

Продал УрКузницу и Красный октябрь в небольшой убыток.

Также продал Распадскую на отскоке в +10%

Начинают приходить дивиденды, уже прилетели от БСП и ММК.Я решил посчитать дивидендную доходность своего портфеля по тикерам:

ИРАО — 7%

БСП — 4.72%

ММК — 1.35%

ФСК — 12.5%

Лензолото АП — 11.94%

АФК Система — 3.23%

Роснефть — 3.53%

Лукойл — 4.27%

Чистая Див.Доходность портфеля составляет 4,54%.По мне совсем не плохо, тем более что див.доходность не является основным приоритетом на данном этапе.

P.S.Наконец-то у меня полностью сформировалась стратегия инвестирования.Теперь главное её придерживаться и не вестись на провокации «Мистера Рынка»

Пробой 8-летнего нисходящего тренда или разворот на ММВБ?

- 10 июня 2016, 02:35

- |

Причем, если смотреть на долларовый индекс российских акций — РТС, то там картина немного другая, линия нисходящего сопротивления с 2008 пока не пробита, а прямо сейчас мы готовы пробить линию с 2011 года.

Очень интересное развитие событий, так как параллельно мы видим, что на индексе ММВБ сформировалась двойная вершина — фигура разворота. При этом мы находимся в сходящемся канале, что может вылиться как в разворот, так и продолжение бычьего тренда на ММВБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал