риск

Теория. Соотношение «Доходность-Риск» для нефти Brent в 2016 году

- 12 ноября 2016, 17:30

- |

На выходных после бурной торговой недели решил заняться теорией.

2016 год близится к завершению, самым интересным активом, «королевой года» была Ее Величество Нефть.

Интересно посчитать, параметры риска и доходности при работе с этим активом. Использовались методики RiscMetrics (компания нынче входит в группу MSCI), пионеров расчета VaR (Value-at-Risc). Нефть Brent.

Итак, вот что получается по данным за период с 3.01 по 11.11.2016 г.

Средняя однодневная доходность (правильнее, односессионная, т.е. доходность от закрытия сессии предыдущего дня к закрытию дня текущего) составила 0,056%. Если перевести это в %% годовых по методике RiscMetrics (252 торговых дня), получается 14,2% годовых. Т.е. небольшой, но все же положительный % имеется.

А вот, что касается риска (волатильности), то здесь совсем другие порядки величин. Однодневная (от сессии к сессии) волатильность (среднеквадратичное отклонение) составляет 2,6%, а в годовом исчислении и вовсе 40,7% годовых!

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 11 )

Соотношение риск/прибыль: определение и объяснение

- 26 октября 2016, 14:01

- |

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Если трейдер покупает акцию по 25.60$, выставляет стоповый ордер по 25.50$ и устанавливает целевую прибыль на уровне 25.85$, то риск в такой сделке составляет 0.10$ (25.60$ — 25.50$), а потенциал прибыли — 0.25$ (25.85$ — 25.60$).

Сравнив риск с возможной прибылью, получим соотношение: риск/прибыль = 0.10$ / 0.25$ = 0.4.

( Читать дальше )

Торговая стратегия

- 13 октября 2016, 18:48

- |

В знак уважения

- 11 октября 2016, 08:44

- |

Конечно, А. Г. напомнит всем, что 40% просадка, которая реально не 40, а чуть более 60% составляет, получена не по его лично алгоритмам, а по разным алгоритмам разных управляющих ИК «Форум», которых там не один человек. Однако, для публики данное событие как негативный повод будет ассоциироваться именно с Горчаковым как одной из самых публичных фигур в этой сфере.

В какой связи я хочу выразить ему благодарность и уважение?

Во-первых, за открытость и публичность. Мало кто (из крупных) свободно демонстрирует свои результаты. Господа, поверьте, показать на комоне эквити, полученную при ГО до 1 млн рублей с просадкой в 20% и показать эквити на том же комоне кривую эквити с просадкой в 40%, но полученную при ГО порядка 100 млн рублей, это две очень большие разницы. Вторая эквити заслуживает намного большего внимания.

Во-вторых, за многие свободные публикации, рассказы АБГ о том, как он строил свои системы, на каких статистиках и т.д., это ценно само по себе.

FIFO как способ контроля за риском

- 21 сентября 2016, 09:12

- |

Торгуя на фондовом рынке, вы соглашаетесь с риском и вы должны его принять. Но не обязаны его терпеть. Не терпеть боль потерь и не брать на себя лишний риск мне помогает метод, который я называю FIFO (нет, речь не о складском учете). FIFO — это сокращение от «Fast In — Fast Out», переводится оно как «Быстрый Вход — Быстрый Выход». Думаю, вы уже поняли, что это значит. Это значит быстро открывать позиции и быстро их закрывать.

( Читать дальше )

Какова арифметика Вашего стопаря?

- 14 сентября 2016, 17:16

- |

Какова арифметика Вашего стопаря?

Открыл лонг по золоту - препозиционирование перед риск-событием

- 25 августа 2016, 10:42

- |

Открыл ядро среднесрочной позиции, которую легко могу удерживать и работать вокруг в случае негативного сценария развития событий. Я считаю конец Августа крайне рисковым и мне будет намного проще уходить в отпуск в лонге золота. Пока нет позиций в серебре и добытчиках. Это более рисковые активы и я буду заходить только после установления позитивного момента.

Цена входа 1326.44.

Всем удачи.

пс сегодняшний день у меня проходит под лозунгом «один день без критики», я буду позитивным, пушистым и добрым и прощать любой идиотизм.

Понятие риска более не существует ни в каком виде.

- 09 августа 2016, 11:55

- |

Действия крупнейших центральных банков мира окончательно уничтожают финансовую систему.

Программа количественного смягчения от Европейского центрального банка делает свое дело. Свеженапечатанные деньги направляются на долговой рынок, где мы видим перманентное снижение доходностей, причем для инвесторов уже давно не имеет никакого значения, насколько надежный заемщик эмитирует эти облигации.

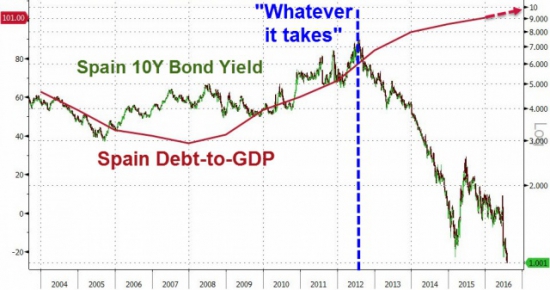

Яркий пример — Испания. Долговая нагрузка этой страны с 2008 г. неуклонно растет, но это никого не смущает, точнее смущало, но до определенного времени: пока глава ЕЦБ Марио Драги не расчехлил свою базуку.

На графике видно, что отношение долга к ВВП неуклонно растет, и на это рынок реагировал ростом доходности. Но затем, когда ЕЦБ объявил о запуске стимулирующих мер, доходности резко пошли вниз.

Участникам рынка дали бесплатных денег, и они хлынули на долговой рынок. Конечно, сначала инвесторы выбирали наиболее надежные бумаги, например Германию, но там относительно быстро доходность ушла в отрицательную территорию, и дальше уже началась банальная охота за доходностями, то есть покупалось то, что может принести деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал