риск офф

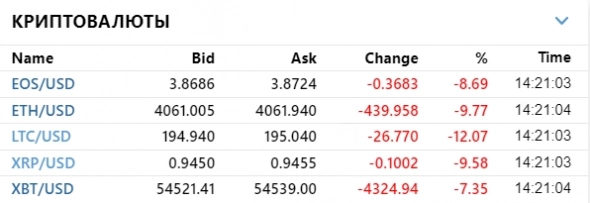

📉 Криптовалюты падают сильнее всех при риск-оффе сегодня

- 26 ноября 2021, 14:31

- |

👉 Кажется, криптовалюты не являются средством хеджа и вообще надёжным активом — при общем риск — оффе они падают сильнее всего. Биткойн упал почти на 8% в пятницу после того, как открытие нового, потенциально устойчивого к вакцинам варианта коронавируса привело к тому, что инвесторы отказались от более рискованных активов ради предполагаемой безопасности облигаций, золота, иены, евро, франка и доллара

👉 Биткойн достиг небывалого максимума в 69 000 долларов в начале этого месяца, поскольку все больше крупных инвесторов стали использовать криптовалюты, и многих оценили их предполагаемые устойчивые к инфляции качества. Другие вложили деньги в цифровой токен в надежде на быструю прибыль

👉 Тем не менее, он остается крайне нестабильным, что ставит под сомнение его пригодность в качестве стабильного способа сохранения стоимости

👉 Эфир, второй по величине по рыночной капитализации, упал на 11,6 % до самого низкого уровня за неделю. В последний раз он составлял 4070 долларов, что почти на 18 % ниже рекордного уровня 10 ноября

- комментировать

- Комментарии ( 5 )

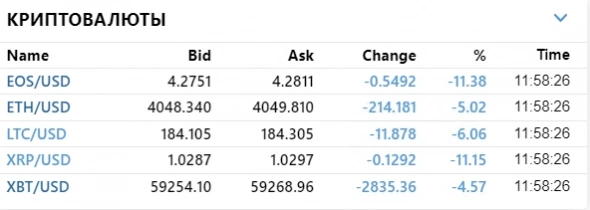

📉 На мировых финансовых рынках наблюдается риск офф

- 27 октября 2021, 12:22

- |

В мире наблюдается риск-офф падают все активы: криптовалюты, сырьевые товары, фондовые индексы, приэтом растет индекс доллара:

( Читать дальше )

Сегодня я закрыл портфель. Мысли по рынку

- 01 октября 2021, 14:54

- |

👉 Сейчас высокая инфляция и вряд ли она будет временная

👉 Единственный выход для ФРС это повышать ставки

👉 Если инфляция будет расти дальше или продолжаться дольше чем рассчитывает ФРС то ставку придется поднимать намного выше, чем на 0,25

👉 Но! Америка (и американцы) закредитованы сейчас как никогда в истории. В большинстве своём у всех кредитов плавающие ставки! резкое повышение ставки вызовет волну банкротств (вспомните сколько сейчас компаний-зомби)

👉 А теперь допустим — черный лебедь сейчас, сегодня или завтра. Допустим по причине коррекции S&P 500 на весомый процент, что вызовет банкротство крупного фонда или вообще резкого закрытия позиций большого количества инвесторов (объёмы маржинального кредитования сейчас на космических отметках — многие в США торгуют с плечами или в долг)

👉 Что будет делать ФРС? Снизит ставку? дальше только в отрицательный диапазон. Еще напечатает денег? Нельзя из-за инфляции. Резкий влив денег в систему сейчас для ФРС смерти подобно. Получается ФРС в ловушке (при риск оффе). Во время кризиса в 2007 году инфляция была отрицательная вот ФРС и стала печать деньги, эта политика им понравилась, никаких проблем не было — все шло на пользу! Но у такой политики есть один момент — всегда должно быть пространство для маневра, а сейчас его нет. Если начнет все падать, ФРС не сможет ничего сделать!

( Читать дальше )

Вместо эпиграфа (мысль номер 2 (два))

- 24 июня 2021, 10:46

- |

Дисклеймер: логика исходит из подхода к подсчёту ВВП по расходам. Да, по прибавочной стоимости точнее считать. Да, ВВП — в целом «материя» так себе. Да, все статистические данные (не)достаточно точные, а статистика — лженаука. Угумс. Однако пусть будет так.

АЛЬТЕРНАТИВНАЯ (ВТОРАЯ) РЕАЛЬНОСТЬ: 1. Государство у нас прежнее, (пост)советского пространства. Мы в моменте (по)забыли.

( Читать дальше )

Полетели первые ласточки Risk OFF на рынке

- 11 января 2021, 17:50

- |

Пример того, как взаимосвязан рынок криптовалюты и фондового рынка описывал тут.

Происходит так потому, что инвесторы постепенно двигаются по кривой рынка капитала от менее рискованных к более рискованным. В начале этого списка идут гособлигации, а в конце венчурные и различного рода альтернативные инвестиции, к коим и относится крипта. Сначала растет спрос на качественные акции и облигации инвестиционного рейтинга, затем high yield bonds, акции с высокой беттой, и т.д. Обратный процесс схлопывания риск аппетита происходит с другого конца, сначала инвесторы выходят из наиболее рискованных активов, затем продают активы с меньшим риском, и так они возвращаются к самым защитным инструментам. Кому интересно, можете это посмотреть по истории на примере мартовского падения.

Этот же процесс мы наблюдали в конце 17-го года, это мы видим и сейчас. Именно поэтому я недавно писал про то, что очень вероятно мы вблизи пика на ближайшее время, потому что супер бычьи настроения, которые витали среди публики, не могут длиться бесконечно долго, и как правило, по истории, являются хорошим предвестником окончания бычьего тренда.( Читать дальше )

Тренды, риск офф набирает обороты.

- 26 августа 2017, 20:25

- |

Итак, несмотря на начало волатильности, август принес "+", это хорошо.

Признаюсь, часть портфеля закрывал досрочно (QQQ). DIA висит на грани и будет закрыт в пнд (если не начнется мегарост).

Риск офф, о котором я писал недавно, набирает обороты.

По итогу августа только utulities из sp500 сохраняет «моментум» роста (и XLK кое как), остальные же поползли потиху.

Широкие индексы US выглядят вообще не «огурцами».

( Читать дальше )

Тренды. Риск офф начинается?

- 13 августа 2017, 19:23

- |

И вот по итогам недели начал проявляться интересный тренд — защитные активы начали обгонять акции.

Даже на 3 месячном отрезке золото и трежерис вырвались вперед.

Однако на самом ценном, 6 месячном, у акций еще приличный запас, и может рано паниковать. Но запас (особенно у США) уже небольшой.

но, не исключено, что происходит выход больших денег из акций в защитные активы.

З.ы. Ничего не предугадываю и не знаю. Просто комментирую что вижу.

мой портфель сейчас: кэш, IEF, gld, dbb, jo, pall, dbc

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал