риск менеджмент

Риск-Менеджмент на Июль.

- 01 июля 2015, 16:57

- |

Табличку рисую на июль в эксели с графиками и прочий лабудой, вопрос такой по РМ:

1)Начальная сума «N»

2)макс просадка в день -2%

3)макс просадка в неделю -6%

4)Начинаю день торгов, на конец дня у меня допустим N+3%(ну или -3%), на след день мне уже учитывать N+3%(-3%) и от нее делать -2% или от начального N, без +-3%?

Спасибо...

- комментировать

- 11

- Комментарии ( 8 )

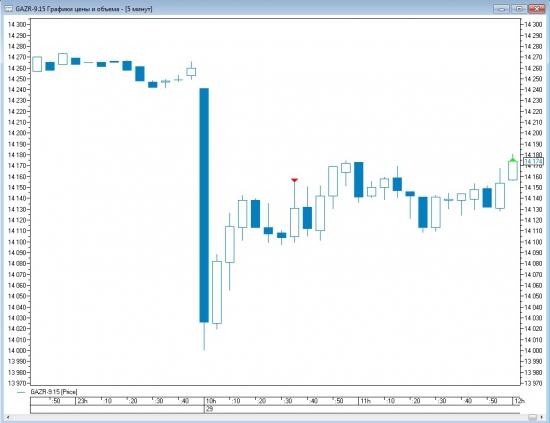

День 6.

- 29 июня 2015, 12:23

- |

Продолжаю писать отчеты о своей торговле.

Сегодняшний день принес минус 357 рублей с комиссией.

Сделки были системные.

Уровень риска на день соблюден.

Вчера задекларировал, что буду соблюдать не только риск-менеджмет (2% на день), но и мани-менеджмент, делю сайз пополам, и могу войти либо в два инструмента одновременно, либо буду иметь возможномть войти в 2-3 сделки за день, но одним инструментом.

Сегодня ПФЯК (GAZR) и Si не принесли ожидаемого резудьатата.

Не переживаем, двигаемся дальше.

( Читать дальше )

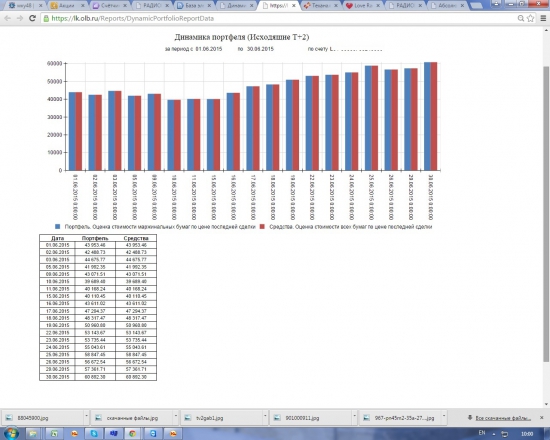

Торговый дневник алготрейдера 23.06.2015

- 23 июня 2015, 20:47

- |

В прошлый раз я записывал свои мысли 14.06.2015 http://smart-lab.ru/blog/260481.php.

О моей ошибке при переносе робота на следующий фьючерс.

15-17 июня была экспирация фьючерсов и опционов. Так как у меня не было достоверных исторических данных на новый фьючерс на нефть Brent, я решил продолжать торговать им по данным оптимизации за предыдущий фьючерс. Это оказалось большой ошибкой. Дело в том, что оказалось, что фьючерс задолго до экспирации ведет себя совершенно не так, как фьючерс непосредственно перед экспирацией. В общем, робот начал сливать и слил все, что заработал за месяц и даже больше. Я допустил еще одну ошибку — у меня не было лимита на дневной убыток. Об этом далее. Теперь я торгую только тот актив, на котором я могу сделать более менее достоверный бектест системы. Если меняется фьючерс на один и тот же базовый актив, то это уже другой фьючерс и нельзя его торговать так же как предыдущий. Я сделал бектест на новом фьючерсе на 15 минутном таймфрейме и теперь торгую его, так как на часовом таймфрейме бектест уже не достоверный, слишком мало данных. За неделю-10 дней до экспирации может быть начну торговать часовой тайм фрейм.

( Читать дальше )

Управление рисками.Что это такое?

- 21 июня 2015, 16:04

- |

Stop loss является тем инструментом, который позволяет контролировать величину убытков и держать их на том уровне, на котором трейдеру будет комфортно продолжать торговлю (т.е. тот уровень потерь, к которому трейдер заранее приготовился, а значит не испытает стресса по поводу понесенных расходов).

Где НЕ нужно ставить стопы?

Самыми распространенными местами установки стоп лосс по-прежнему остаются уровни поддержки и сопротивления. Смотря на биржевой график, хочется интуитивно отметить его на уровне предыдущего минимума или максимума. Но нужно понимать, что такое желание возникает не только у вас, а также и у множества других трейдеров.Чем длиннее тайм-фрейм (час, день, неделя, месяц), тем значительнее уровень. Чем мощнее уровень, тем больше вероятность скопления в этом месте ордеров стоп лосс и тем рискованнее там размещать защитный приказ, не стоит ставить stop loss вблизи круглых чисел (70, 100, 850, 1650 и т.п.) – эти цифры магическим образом притягивают большинство для ограничения убытков.

( Читать дальше )

Полезные книги трейдеру! Ежедневно!

- 15 июня 2015, 17:59

- |

Вишняков Я.Д., Радаев Н.Н. «Общая теория рисков»

Рассмотрены различные виды рисков и приведена их классификация. Дана характеристика рискообразующих факторов — природных, техногенных, социальных, социально-политических. Систематически изложены общие вопросы анализа (идентификация, оценка, прогноз, приемлемость) рисков, а также управления (принятие решений и обоснование мер) рисками для различных объектов.

Для студентов высших учебных заведений. Может быть полезно специалистам, занимающимся вопросами обеспечения безопасности и риск-менеджментом, научным сотрудникам, аспирантам.

П.С. не нашел как прикрепить прикрепить книгу, прикреплю ссылку. книга в вк, данная проблема имеет решение?

vk.com/finlabschool?w=wall-78736988_167 (не реклама)

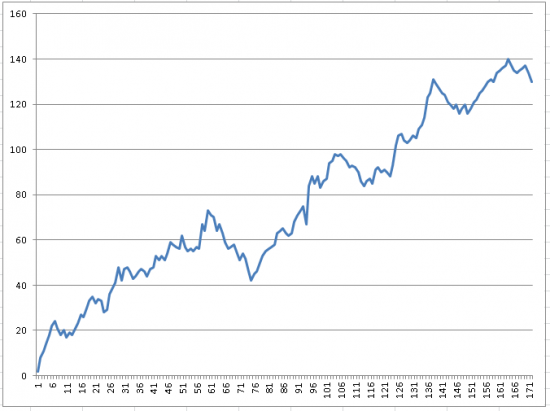

Трейдинг как RPG или немного безумия

- 08 июня 2015, 17:04

- |

Суть в следующем, на каждом новом инструменте, начинаем с одного контракта.

Для того чтобы перейти на следующую клетку, нужно сделать столько трейдов в плюс сколько есть контрактов, причем серией, и итоговый ПУ по инструменту (из статистики, накопленный), должен быть не менее ГО на требуемое количество контрактов в следующей клетке.

Если был хоть один трейд в минус — серия прерывается. Можно облегчить задачу, снизив уровень сложности, не прерывая серию, а минусуя количество успешных трейдов.

ПУ обновляется после каждого закрытого трейда. Если накопленный ПУ в следующей клетке, меньше чем в предыдущей, делается шаг назад, счетчик успешных трейдов обнуляется (безусловно) и все начинается по новой.

По сути это из серии RPG прокачай своего героя. В роли персонажа наше депо храбро выносящее орды орков в стакане. Ну или наоброт… XD

Мне нра. Буду пробовать.

P.S.

Числа из ряда Фибоначчи.

Битва головой о стену продолжается ))

- 21 мая 2015, 06:33

- |

И как только я такой обрадованный начал её торговать, она сделала мне вот так:

( Читать дальше )

Семейный бюджет и риски трейдинга

- 20 мая 2015, 10:59

- |

Не знаю, но как развлечение воспринимать трейдинг, по моему мнению, — это верх глупости. То есть, когда ты торгуешь копейками, для тебя это развлечение. Особенно если у тебя есть работа основная, которая основные деньги приносит в семью.

Но когда трейдинг является единственным источником дохода, особенно когда есть ответственность перед семьей, то развлечением это быть не может. Потерю в 10 тысяч долларов, к примеру, можно расценивать как чисто потерю, когда ты холост, но когда у тебя есть семья, то волей неволей ты понимаешь, что, да, это не крайняя сумма, но ты на них мог бы там, я не знаю, оплатить дополнительные курсы детям, сделать что-то еще полезное по семейным делам.

Единственным вариантом, когда это может быть развлечением, — это если трейдинг приносит реально много. Тысяч 100 долларов в месяц, например.

Кто что думает по этому поводу? Развлечение ли трейдинг? И в какой момент трейдинг перестал у вас быть развлечением, если он им был?

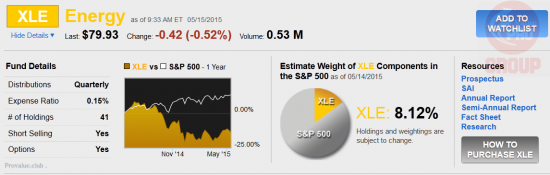

Небольшая раскореляция Energy Select Sector SPDR (ETF) XLE с нефтью?

- 18 мая 2015, 17:14

- |

Интересно, что последний месяц наметилась некоторая раскореляция XLE с нефтью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал