репо с цк

Портфель акций остается экспериментом

- 16 января 2023, 07:23

- |

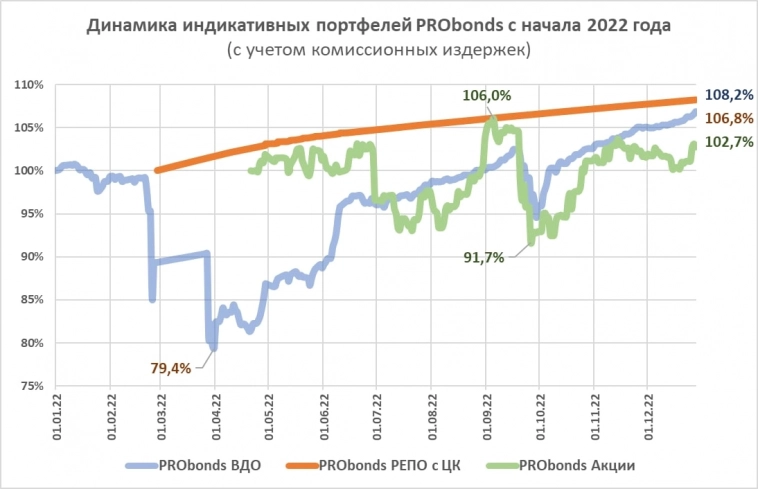

4,4% заработал портфель PRObonds Акции за почти 9 месяцев своего ведения.

Прирост портфеля при падающем Индексе МосБиржи достигнут в первую очередь за счет учета дивидендов. Надо сказать, будь портфель на 100% состоящим из акций (а не на 50-60%), результат был лучше, не 4,4%, а примерно 6%. Но в этом случае падение сентября-октября достигало бы не -14%, а -25%.

( Читать дальше )

- комментировать

- 310

- Комментарии ( 2 )

За 8,5 месяцев своего ведения портфель PRObonds Акции дал с учетом комиссий, но до вычета НДФЛ 3,2%

- 09 января 2023, 07:30

- |

За 8,5 месяцев своего ведения портфель PRObonds Акции дал с учетом комиссий, но до вычета НДФЛ 3,2%.

Вычтя НДФЛ, получим 2,7%. Причем капитал портфеля еще и проседал на 8% от начального уровня. В общем, ничего выдающегося.

Операций тоже минимум. Собственно, единственный тип операций портфеля – изменение весов акций и денег. В начале наступившего года вес акций как раз был сокращен. Поскольку, думаю, фондовый рынок России не до конца готов к новым потрясениям, если они будут. Однако сокращение небольшое. Нормой можно считать соотношения акций и денег 60:40 (деньги размещаются в РЕПО с ЦК с доходностью примерно равной ключевой ставке). Нынешнее соотношение 55:45.

( Читать дальше )

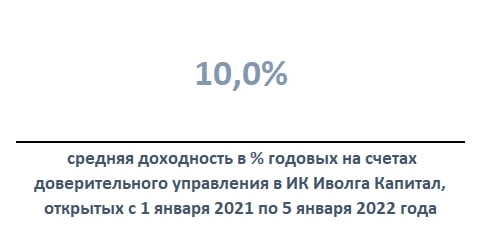

10% годовых - средний доход клиентов нашего ДУ за 2021 и 2022 годы

- 06 января 2023, 08:10

- |

10,0%*. Такова средняя доходность в %% годовых на счетах доверительного управления в ИК Иволга Капитал, открытых с 1 января 2021 по 5 января 2022 года. (счета, на которые заводились деньги, а не ценные бумаги). Т.е. на счетах, находившихся под управлением от 1 до 2 лет.

В доходности полностью учтены комиссионные издержки и почти полностью – НДФЛ.

Всего это 28 счетов общей суммой 121,2 млн.р. (совокупная сумма ДУ, учитывая счета, открытые с конца 2019 по конец 2022 года – 359,1 млн.р.).

Инструменты управления капиталом – ВДО и РЕПО с ЦК.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

В забеге отчаяния побеждает черепаха. Про РЕПО с ЦК. И про НДФЛ с депозитов

- 29 декабря 2022, 07:31

- |

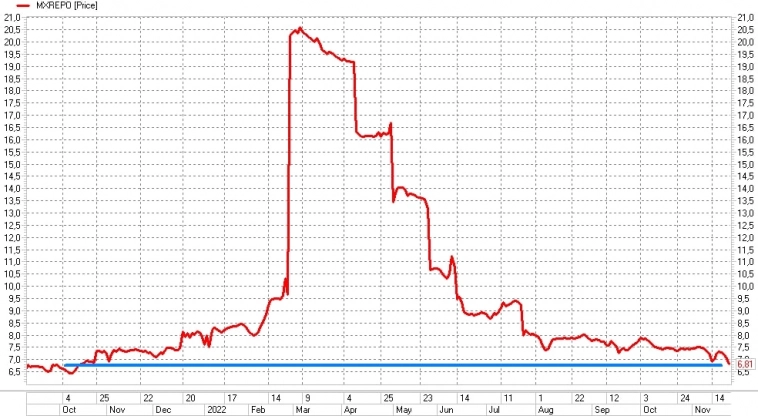

Самый скучный портфель, который мы ведем, как публично, так и в формате доверительного управления и брокерского обслуживания – портфель денежного рынка, он же портфель PRObonds РЕПО с ЦК.

Он же самый неприхотливый. Не нужно аналитической поддержки и прогнозирования, достаточно доступа к сделкам РЕПО с Центральным контрагентом. Этот доступ мы предоставляем нашим клиентам с комиссией не выше 0,5% годовых (учитывая прочие комиссии – не выше 0,7%). Поскольку сделки РЕПО с ЦК — однодневные, капитализация дохода происходит постоянно и комиссию она по- или перекрывает.

И он же – победитель по результатам нынешнего хаотичного года среди большинства вложений. Победитель в т.ч. у банковских депозитов.

( Читать дальше )

Нехорошие риски. О чем может сигнализировать снижение стоимости денег при росте депозитных ставок?

- 01 декабря 2022, 07:38

- |

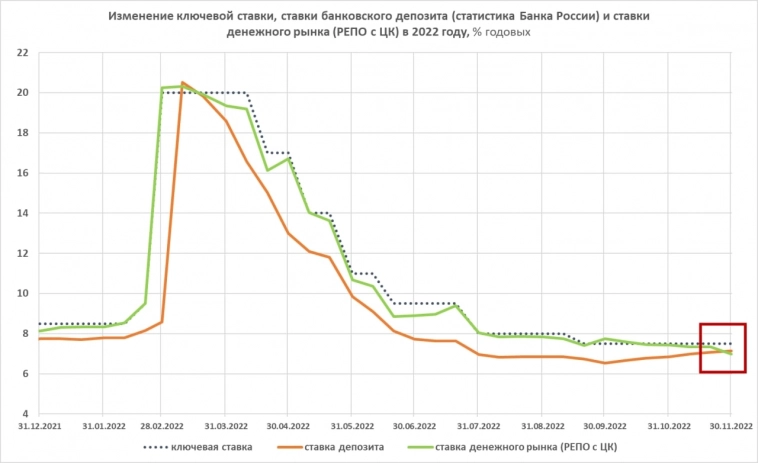

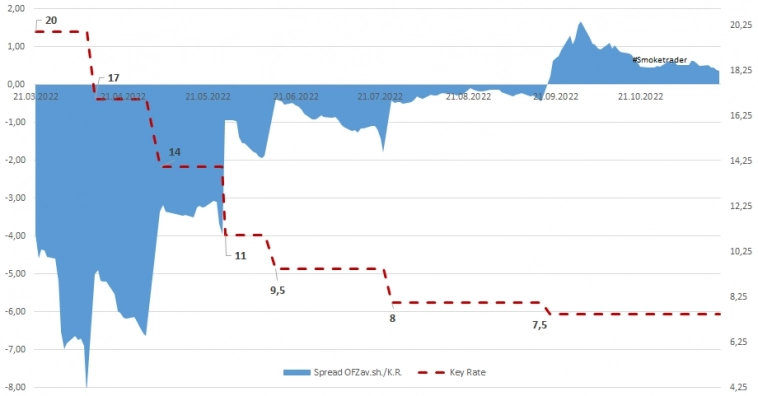

На графике – динамика и соотношение величин ключевой ставки, ставки банковского депозита (средняя максимальна ставка крупнейших банков, по оценке Банка России) и ставки денежного рынка (традиционное РЕПО с ЦК).

Рамкой выделен аномальный участок графика. А именно, в ноябре при неизменной ключевой ставке депозиты начали расти, тогда как ставки денежного рынка падали.

В здоровой финансовой системе такое может быть именно временной аномалией. Депозиты в среднем должны быть ниже денежных ставок. Боюсь, от здоровых норм мы ушли.

Облигационный рынок, что корпоративный, что рынок ОФЗ, твердо торгуется вблизи и выше 10% годовых (напомню, ключевая ставка 7,5%). Сегмент ВДО – вблизи и выше 20%. И некоторое время казалось, что это случайность, что вот-вот доходности поползут вниз.

Однако, добавляя картине четкости, вверх потянулись и банковские депозиты. Видимо, 8% средней доходности для них – вопрос недолгого времени. А денежный рынок при этом вполне может оставаться на 7% и ниже, как сейчас. Я бы не исключал еще и понижения ключевой ставки через 2 недели, тогда деньги будут давать 6-6,5%.

( Читать дальше )

Море денег? Ставки денежного рынка на минимуме с октября 2021 года

- 25 ноября 2022, 07:50

- |

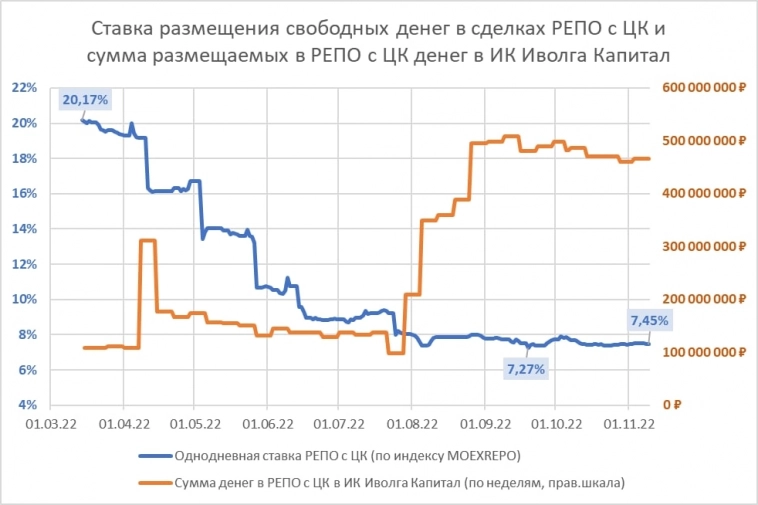

Обратимся к денежному рынку. К привычному индикатору, однодневным сделкам РЕПО с ЦК.

Из достижений рынка – он продолжает удерживать лидерство по доходности в этом году. Акции в минусе, облигации вышли в плюс, но далеки от примерно 9,5%, которые принесут сделки РЕПО с ЦК в этом году.

Однако обращается на себя внимание поведение денежного рынка в последних 2 недели.

"- Разве шляпа страшная? — возразили мне. А это была совсем не шляпа. Это был удав, который проглотил слона." Антуан де Сент-Экзюпери, «Маленький принц»

( Читать дальше )

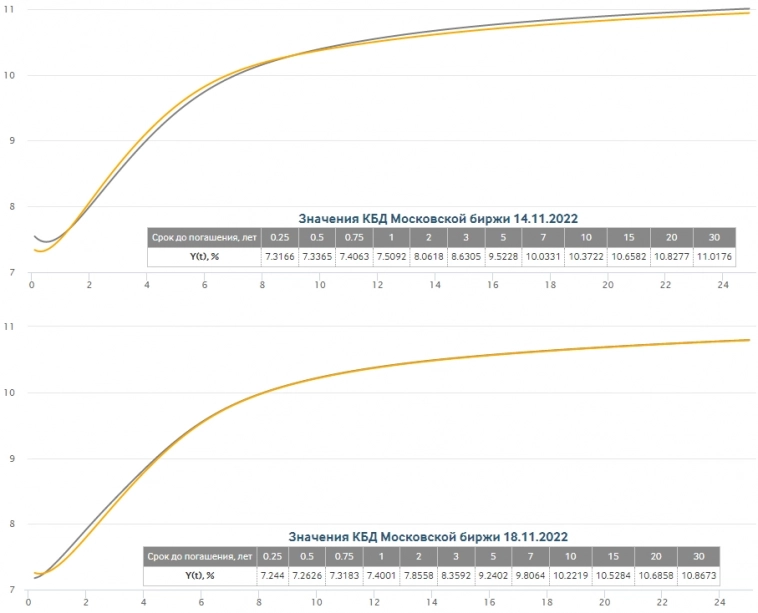

Денежный рынок: профицит ликвидности банковского сектора остается на низком уровне. Широкий спред овернайт ОТС vs КСУ.

- 18 ноября 2022, 13:19

- |

Не исключено, что 16 декабря ЦБ РФ может снизить КС на 0,25%. Хотя инфляционные данные не такие уж и оптимистичные.

Проинфляционные факторы продолжают «поддавливать» общую ситуацию.

К примеру, авиабилеты итак вносили вклад в «проинфляцию», а накануне новогодних праздников могут еще сдвинуть ожидания (инфляционные) вверх.

Спреды коротких ОФЗ с ключевой — собственно, то, что я говорил выше — спреды коротких ОФЗ к КС несколько снижаются.

Полугодовая ОФЗ сейчас в большей степени отрицательна к КС. Но 2-х и 3-х летки «сдерживают» ее влияние.

( Читать дальше )

Когда фондовый рынок падает, неплохо вспомнить о том, что приносит предсказуемый доход. С 15 ноября мы снижаем комиссию за сделки РЕПО с ЦК до 0,5% годовых

- 10 ноября 2022, 08:08

- |

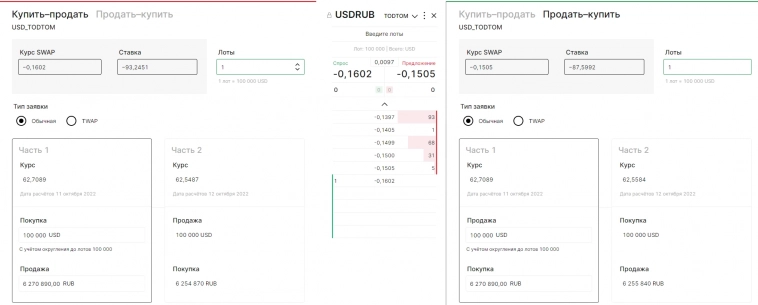

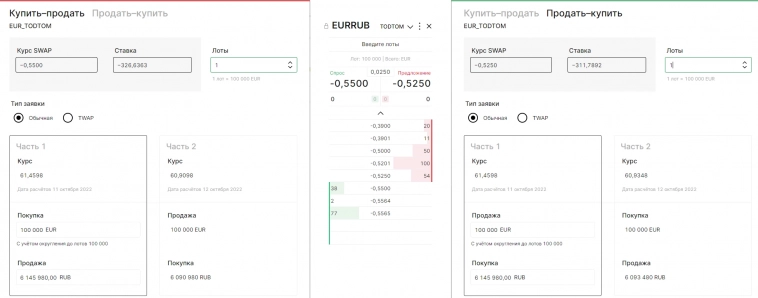

Денежный рынок: отрицательные swap, доходности РЕПО снижаются, профицит ликвидности подрастает (графики).

- 11 октября 2022, 11:52

- |

SWAP — это сочетание двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования.

Дата исполнения более близкой сделки называется «датой валютирования», а дата исполнения более удаленной по сроку обратной сделки – «датой окончания SWAP.

• SWAP «Купил/продал» — ближняя по дате конверсионная сделка является покупкой валюты (обычно базовой), а более удаленная — продажей валюты.• SWAP «Продал/купил» — в начале осуществляется сделка по продаже валюты, а обратная ей сделка является покупкой валюты.Деньги/деньги – самый низкий риск и соответственно низкие ставки, но не всегда…

Как раз сейчас реализуется то самое «не всегда»:

( Читать дальше )

РЕПО с ЦК. Притяжение спокойствия

- 06 октября 2022, 09:11

- |

Давно не писали про денежный рынок. А он живее всех живых.

Наш портфель денежного рынка – PRObonds РЕПО с ЦК – за время своего недолгого ведения так и не дал шансов прочим портфелям, где упор сделан на высокодоходные облигации и на российские акции.

Есть и важный стимул для этого рынка на перспективу – это динамика ключевой ставки и облигационного рынка. Последний после 21 сентября вновь ушел в небытие. Однако Минфин продолжает сообщать о планах по привлечению долга через ОФЗ. Продолжая снижать ключевую ставку, осуществить такие планы будет проблематично. Может быть, с ОФЗ и не получится. Тогда есть инфляционный рецепт для покрытия дефицита бюджета. Поэтому нынешние ключевые 7,5%, возможно, дно ставки. Причем деньги в однодневных сделках РЕПО с ЦК сейчас размещаются дороже, ближе к 8% годовых.

В противоположность этому банковские депозиты остаются относительно «дешевыми»: публикуемая ЦБ средняя ставка по ним на конец сентября – 6,54%. Т.е. размещение денег в РЕПО дает доходность выше депозитной даже с учетом НДФЛ (вычтем из 7,8% по РЕПО НДФЛ и получим 6,8%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал